Komerční banka za 2Q 2022 představila velmi solidní výsledky

Komerční banka představila výsledky za 2Q 2022, které překonaly očekávání trhu především v oblasti čistého úrokového výnosu. Od 14:00 se bude konat konferenční hovor.

| Výsledky hospodaření za 2Q 2022 | |||||

|---|---|---|---|---|---|

| mil. CZK | 2Q 2022 | 2Q 2021 | y/y | Odhad Fio | Konsensus trhu* |

| Čistý úrokový výnos | 7 302 | 4 953 | 47,4 % | 7 061 | 7 163 |

| Čistý výnos z poplatků a provizí | 1 477 | 1 418 | 4,2 % | 1 519 | 1 497 |

| Celkové provozní výnosy | 9 690 | 7 383 | 31,2 % | 9 707 | 9 666 |

| Celkové provozní náklady |

-3 655 | -3 491 | 4,7 % | -3 680 | -3 636 |

| Čistý zisk |

4 806 | 3 129 | 53,6 % | 4 654 | 4 565 |

| Zisk na akcii (CZK) |

25,29 | 16,46 | 53,6 % | 24,49 | 24,02 |

Zdroj: Fio banka, Komerční banka, * konsensus odhadů analytiků vytvořený Komerční bankou

Zhodnocení finančních výsledků za 2Q

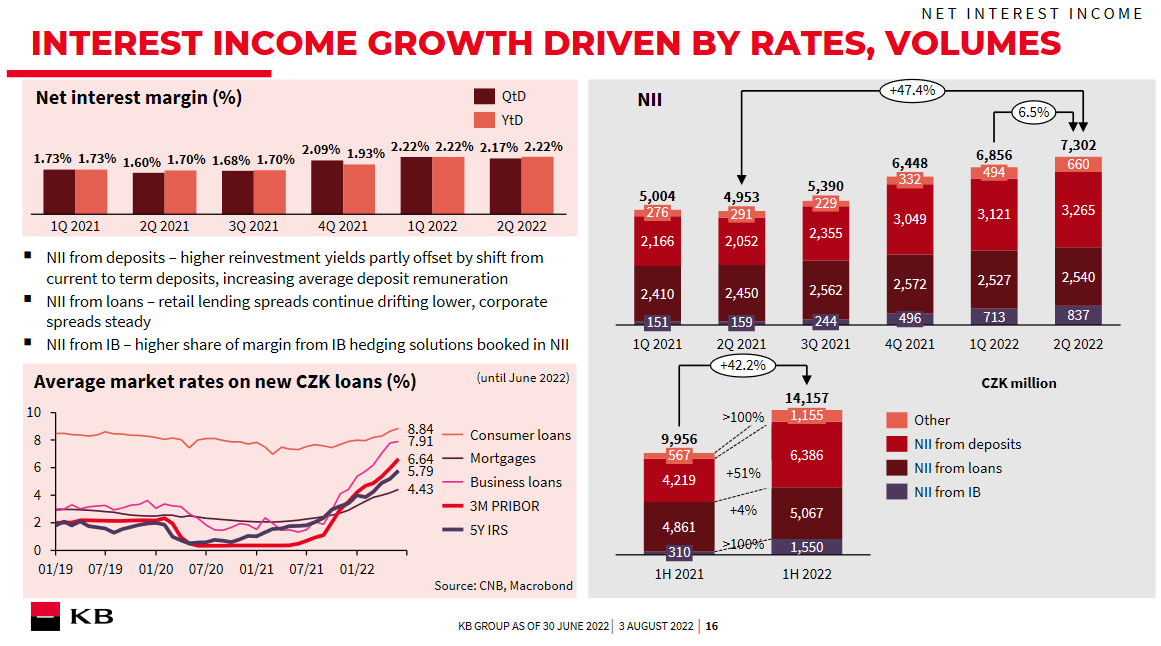

Čistý úrokový výnos meziročně vzrostl o 47,4 % z 4,953 mld. Kč na 7,302 mld. Kč, což je o 240 mil. Kč více, než bylo naše očekávání (a o 140 mil. Kč více, než tržní konsensus). Vyššího výnosu bylo dosaženo díky rostoucím úrokovým sazbám, když v 2Q ČNB několikrát zvedala základní 2T repo sazbu až na aktuálních 7 %. Na obrázku níže lze vidět solidní meziroční růst čisté úrokové marže z 1,70 % na 2,22 %.

Zdroj: Komerční banka

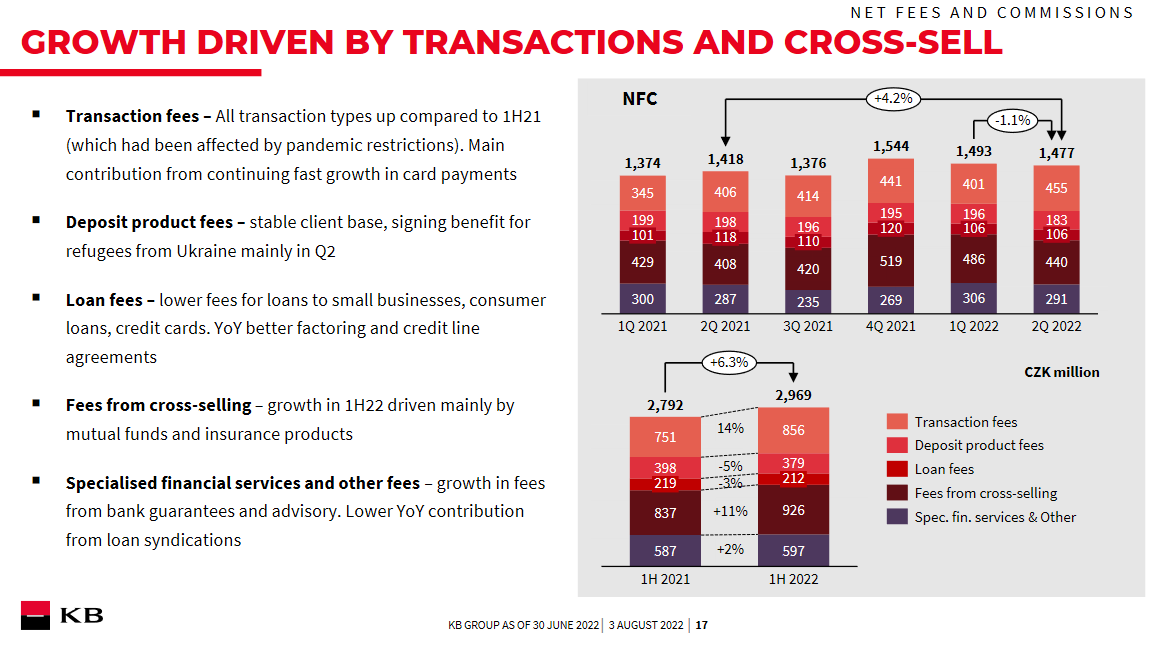

Čistý výnos z poplatků a provizí s meziročním růstem 4,2 % dosáhl hodnoty 1,477 mld. Kč v důsledku vyšší transakční aktivity především u karetních plateb, zvětšujících se investic klientů v podílových fondech, a vyšší poptávce po některých službách pro firemní klientelu, např. záruky. Celkové provozní výnosy vzrostly o 31,2 % na 9,690 mld. Kč.

Zdroj: Komerční banka

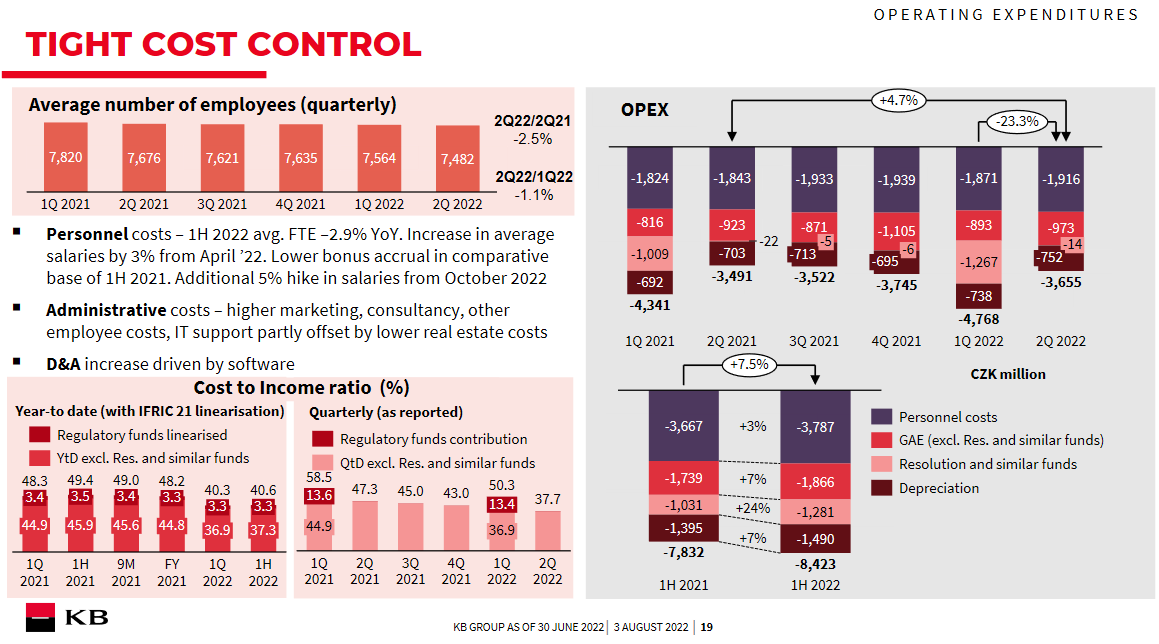

Provozní náklady rostly pomaleji, než bylo naše očekávání ve výši 3,680 mld. Kč, když došlo k jejich navýšení pouze o 4,7 % na 3,655 mld. Kč. Komerční bance se daří zefektivňovat svoji strukturu, důsledkem čehož klesá průměrný počet zaměstnanců a díky tomu tolik nerostou personální náklady v absolutní výši. Banka si udržuje velmi solidní poměr provozních nákladů k výnosům na úrovni 37,7 %, což představuje meziroční pokles o téměř 10 procentních bodů.

Zdroj: Komerční banka

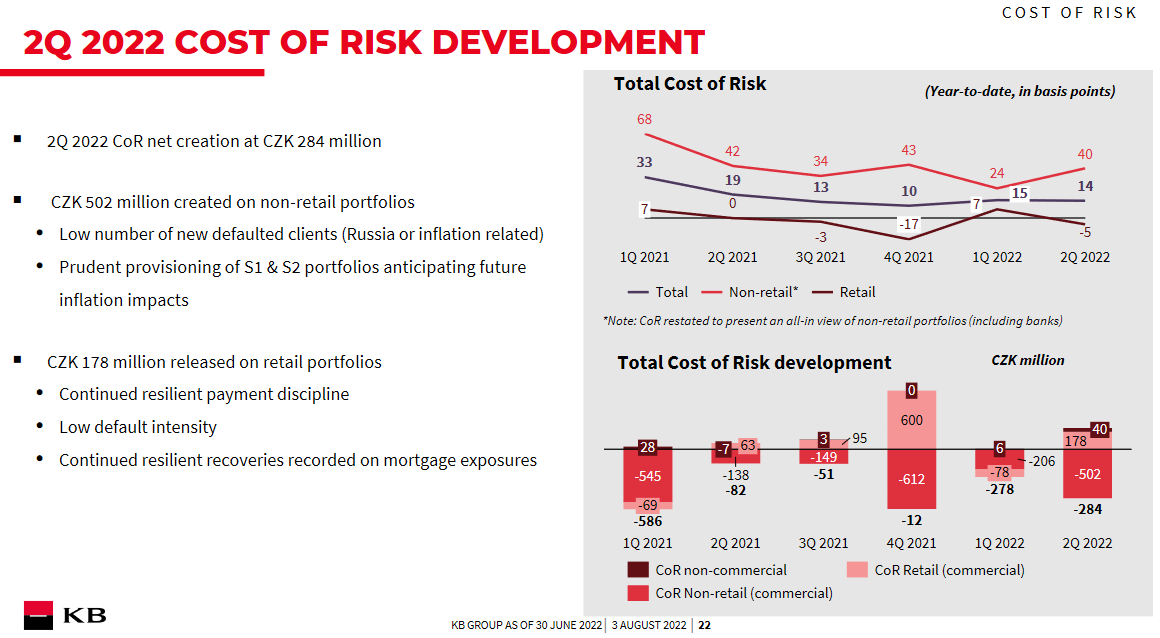

Náklady na riziko jsme očekávali o něco nižší než v prvním kvartálu, a to ve výši 194 mil. Kč. Ty však dosáhly úrovně 284 mil. Kč. Tržní očekávání však bylo nastaveno dokonce na 338 mil. Kč. Tvorba opravných položek se týkala hlavně expozic za klienty s různými typy vztahů s ruským trhem. Skupina také tvořila obezřetnostní rezervy na odhadované budoucí dopady současného vysoce inflačního prostředí.

Zdroj: Komerční banka

Čistý zisk díky výše uvedeným faktorům a růstu zisku z ostatních aktiv (+153 mil. Kč vs. +20 mil. Kč ve 2Q 2021) meziročně vzrostl o 53,6 % na 4,806 mld. Kč.

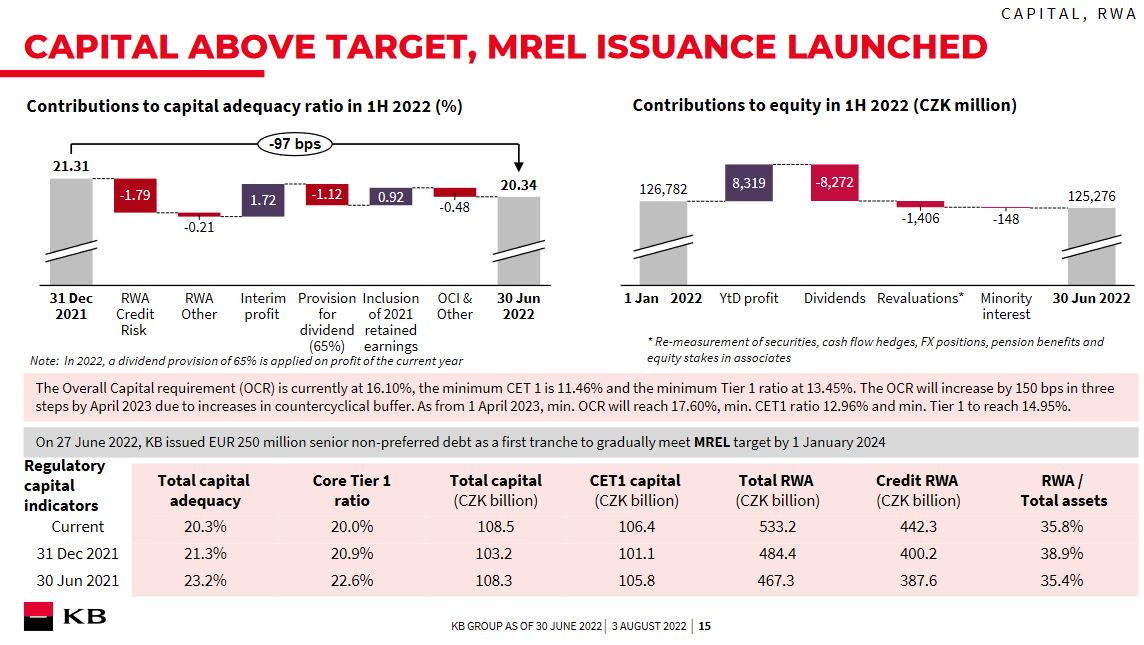

Kapitál & dividenda

Kapitálová pozice Komerční banky zůstává nadále velmi silná, a to na úrovni 20,3 %. Od konce roku došlo k poklesu o 1 procentní bod, což je ale dáno růstem rizikově vážených aktiv odvozených od úvěrového portfolia, jež se za stejné období navýšilo o 4,1 %. Banka tvoří rezervy ze zisku na výplatu dividend, a to přesně podle očekávaného dividendového výplatního poměru 65 %, tudíž by nemělo dojít k žádnému překvapení ohledně dividendy z letošního zisku. V prezentaci k výsledkům nebyly poskytnuty žádné detaily k očekávanému naložení s přebytečným kapitálem formou dividendy v předpokládané výši 55 Kč na akcii, což je z našeho pohledu pochopitelný krok. Banka čeká na výsledky zátěžových testů ze strany ČNB, na jejichž základě a vývoji makroekonomického prostředí bude následně rozhodovat o této dividendě, což by se mělo udát v průběhu třetího kvartálu.

Zdroj: Komerční banka

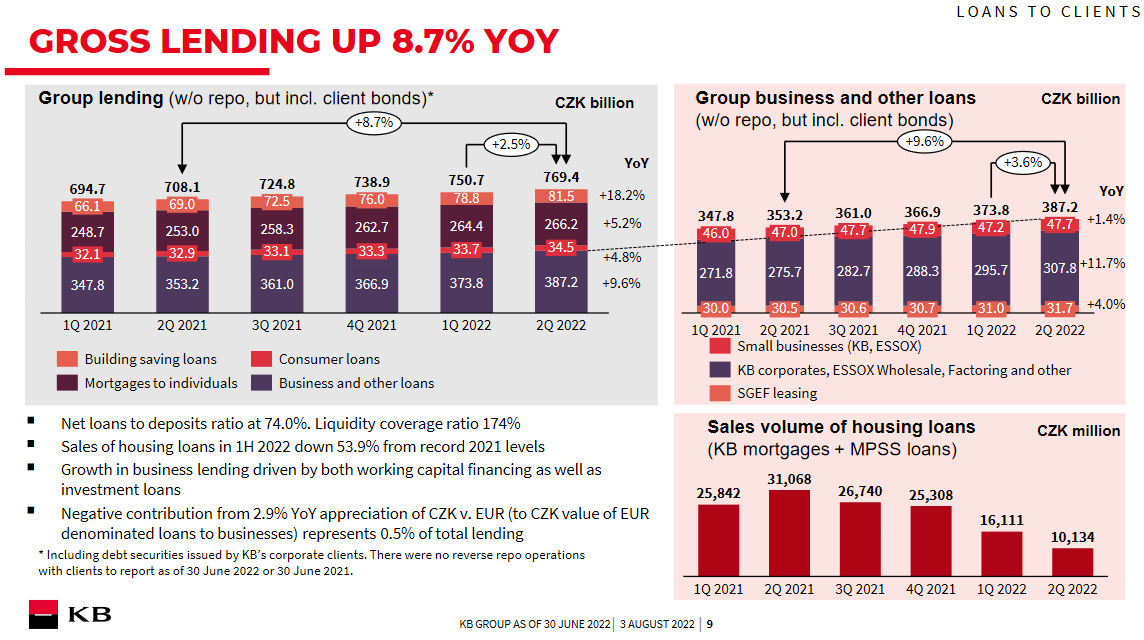

Úvěrové portfolio

V meziročním srovnání se úvěrové portfolio Komerční banky zvýšilo o 8,7 % na 769,4 mld. Kč, tedy o 61,3 mld. Kč. Nejvíce se na tomto výsledku podepsaly korporátní úvěry (+34 mld. Kč / +9,6 %) následované hypotečními úvěry spolu s úvěry ze stavebního spoření (+25,7 mld. Kč / +8,0 %).

Zdroj: Komerční banka

Výhled

Komerční banka více upřesnila svůj finanční výhled pro letošní rok. Očekává více jak 20% růst provozních výnosů primárně podpořený čistými úrokovými výnosy, což je v souladu s naším modelem. Došlo k mírnému navýšení očekávaných provozních nákladů, které by měly růst o vyšší střední jednotky procent navzdory dvoucifernému růstu poplatků do rezolučního fondu a vysoké inflaci. Náklady na riziko by se měly držet okolo 30 bps. Upraven směrem vzhůru byl také vývoj úvěrového portfolia, a to s očekávaným růstem o vyšší střední jednotky procent.

Akcie Komerční banky

Akcie Komerční banky (BAAKOMB) před výsledky na pražské burze uzavřely na ceně 604 Kč, na burze RM-SYSTÉM na 613 Kč. Díky velmi dobrým výsledkům by se dal očekávat růst cen akcií Komerční banky, nicméně na trhu přetrvává značná nejistota ohledně tzv. windfall tax, což může být silný limitující faktor pro růst cen akcií.

Zdroj: Bloomberg

Jiří Kostka, Fio banka, a.s.

Související odkazy

- Komerční banka dnes na valné hromadě schválila výplatu dividendy ve výši 91,30 Kč za akcii

- Komerční banka: J&T banka snižuje své doporučení na „hold“ a ponechává cílovou cenu na 970 Kč

- Komerční banka: Trigon Dom Maklerski zvyšuje cílovou cenu na 1039 Kč a snižuje doporučení na "sell"

- Vydáváme novou analýzu na akcie Komerční banky s cílovou cenou 1 056 Kč a doporučením „Držet“

- Dividenda Komerční banky v roce 2025 a dalších letech (+komentář analytika)

Nejnovější:

- Frankfurtská burza roste, společnost Merck KGaA koupí SpringWorks Therapeutics za 3,9 mld. EUR

- Pražská burza v úvodu mírně roste, dnes je poslední den s nárokem na dividendu u Monety na BCPP

- Společnosti Karo Leather se v úvodu roku 2025 daří navyšovat produkci i marže

- Asijsko-pacifický region posiluje, Toyota Motor zvažuje odkup společnosti Toyota Industries

- Gen Digital: Zacks zvyšuje cílovou cenu akcií na 27 USD při stálém doporučení "neutral"

- Akciový výhled

- Primoco v roce 2024 zaznamenalo meziroční pokles a nedosáhlo na svůj výhled

- Evropské futures kontrakty mírně posilují

- Erste: Keefe Bruyette & Woods zvýšila cílovou cenu na 81 EUR se stávajícím doporučením „outperform“

- Očekávané události: Index výrobní aktivity dallaského Fedu (USA)