Vývojářská společnost eMan se chystá na pražskou burzu: Představení a informace o IPO

Představení české vývojářské společnosti eMan, která dnes zahájila vstup na trh START Burzy cenných papírů Praha.

Společnost eMan je česká vývojářská společnost, která se zabývá zakázkovou tvorbou softwaru a outsourcingem IT specialistů. Vznikla v roce 2010 a zpočátku vyvíjela především mobilní aplikace, od té doby však rozšířila působnost také na webové aplikace, pronájem vývojářů a návrhy uživatelských rozhraní.

Od svého založení realizovala více než 200 projektů a mezi její zákazníky patří např. Škoda Auto, ČSOB, Sberbank, ČEZ, E.ON nebo Honeywell. Společnost je držitelem certifikací ISO a za svá řešení získala řadu ocenění.

Vybraní zákazníci společnosti eMan

Podnikání společnosti

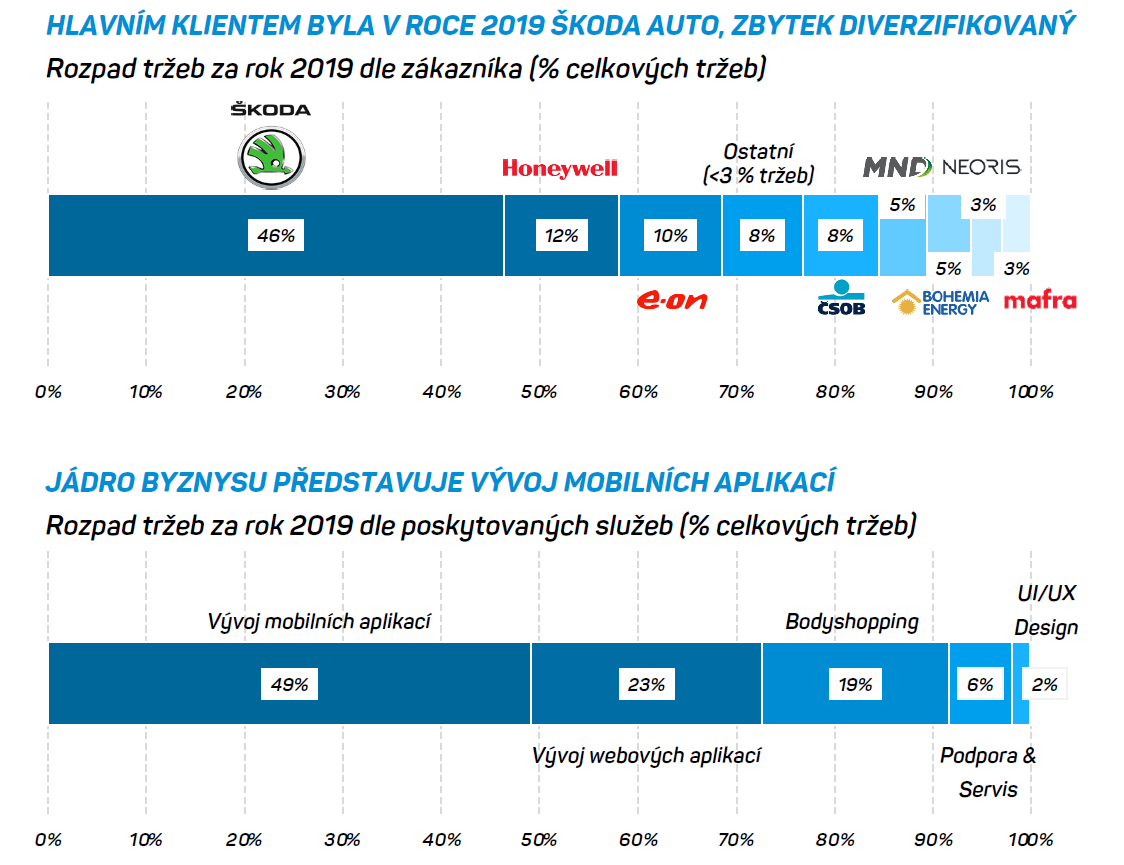

Hlavní činností společnosti je vývoj mobilních aplikací, které v roce 2019 přinesly 49 % celkových tržeb, webových aplikací (23 %) a tzv. bodyshopping, pronájem IT specialistů (19 %). Díky velkým zkušenostem především v energetice a financích je v těchto oblastech schopná poskytovat také konzultační služby.

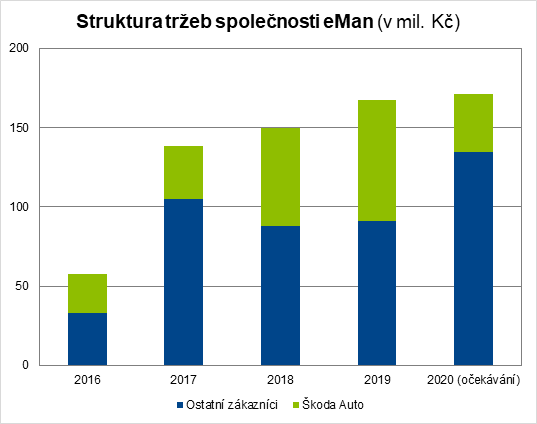

Největším zákazníkem byla v roce 2019 automobilka Škoda Auto s 46% podílem na tržbách. V roce 2020 by měl její podíl činit jen 20-25 %.

Struktura tržeb společnosti eMan za rok 2019 z hlediska zákazníků a typu zakázky

Společnost drží 50% podíl v dceřiné společnosti eMan Solutions, která sídlí v Houstonu a usiluje o získávání zakázek ve Spojených státech (aktuálně se účastní - kvůli koronaviru pozastavených - tendrů u Metro Houston a Port of Houston), a 25% podíl ve společnosti Repeato, kterou založili bývalí zaměstnanci eManu.

Hospodaření společnosti a výhled do dalších let

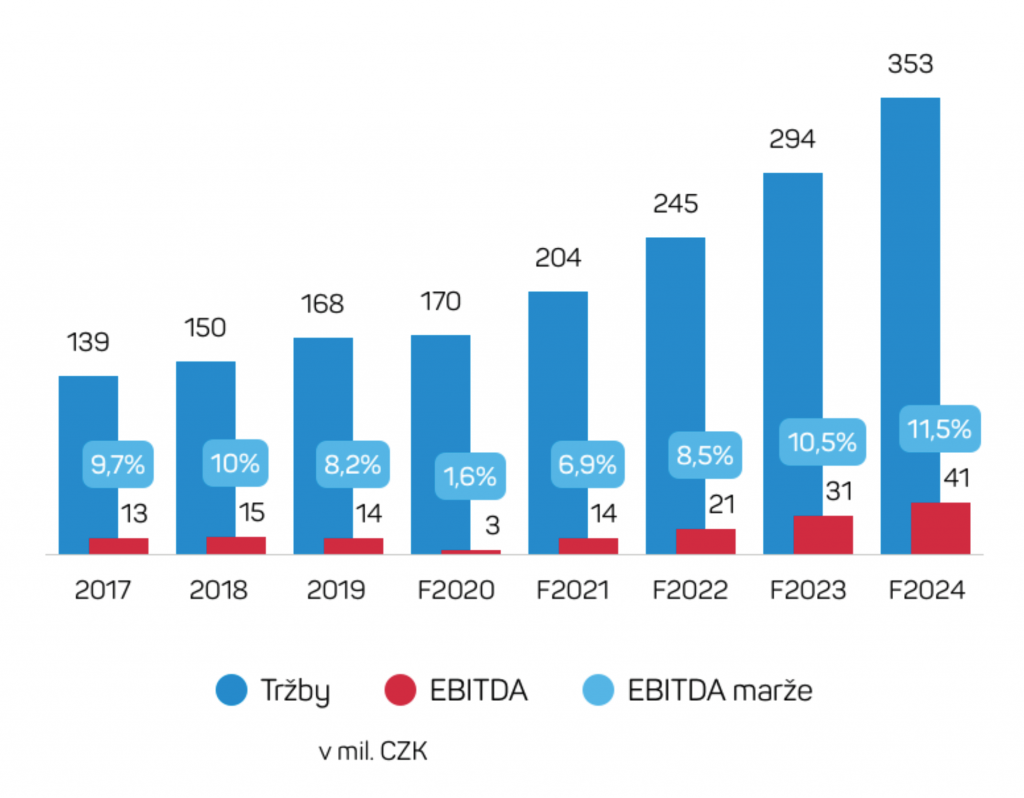

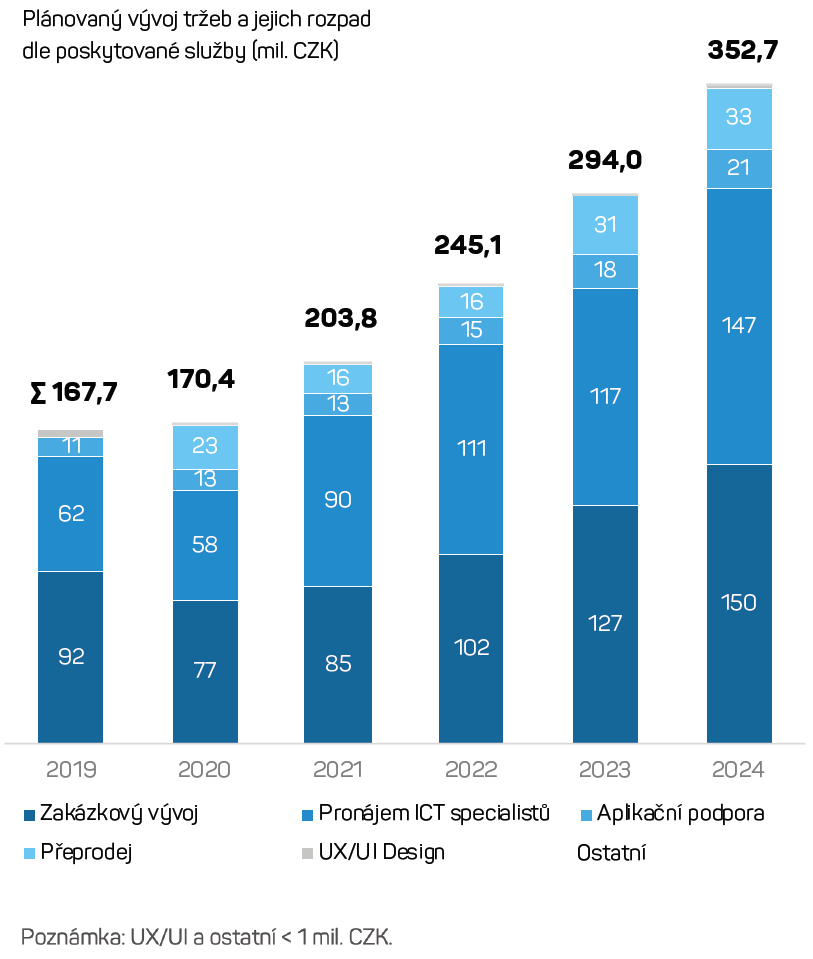

eMan v posledních letech zaznamenal výrazný růst – od roku 2015 do roku 2019 jeho tržby vzrostly z 39,74 mil. Kč na 167,66 mil. Kč. Pokračující růst společnost očekává i v dalších letech – v roce 2024 projektuje tržby necelých 353 mil. Kč.

Očekávaná struktura tržeb eMan v dalších letech

Významným milníkem bylo získání automobilky Škoda Auto jako zákazníka v roce 2016. V roce 2019 se však Škoda rozhodla jednu ze zakázek přetendrovat, eMan nechtěl jít pod náklady, a tak přišel o přibližně 40 mil. Kč na tržbách. Na úrovni tržeb by se letos mělo dařit pokles u Škody kompenzovat zakázkami u dalších zákazníků, očekávání spojená s tímto projektem však společnost v minulých letech vedly k výrazným investicím s negativním dopadem do ziskovosti.

Vývoj tržeb společnosti eMan ze zakázek pro Škoda Auto a další zákazníky v letech 2016 až 2020

„Letošní rok je tak především rokem stabilizace, kdy by měly být položeny pevné základy pro expanzi v příštích letech,“ uvádí společnost v prezentaci. V dalších letech počítá s odezněním těchto negativních dopadů a poklesem úrokových nákladů v souvislosti se snížením zadlužení po IPO. Cílem managementu je postupný růst EBITDA marže nad 11 %.

Plán hospodaření společnosti eMan do dalších let

Významným zdrojem nákladů společnosti jsou její vývojáři a další pracovníci – v roce 2019 činily náklady na subkontraktory 69 % provozních nákladů, mzdy pak dalších 23 %.

Dividendová politika

Společnost aktuálně nemá definovanou dividendovou politiku a v minulosti dividendy nevyplácela.

„Považujeme se za růstovou firmu, ale máme v plánu vyplácet až 60 procent zisku ve formě dividendy,“ naznačil však v rozhovoru pro Seznam zprávy výkonný ředitel Jiří Horyna.

„My máme určitou výhodu v tom, že jako softwarová firma nepotřebujeme držet žádné sklady, nemáme nikde zakopané kabely a další podobné investice bokem, pro nás je opravdu důležité mít hlavně dostatek hotovosti na profinancování projektů, tedy hlavně zaplacení lidí. Díky tomu si můžeme dovolit vyplácet relativně vysokou dividendu,“ uvedl Horyna v rozhovoru pro web Lupa.cz a zdůraznil 60 % jako horní plánovanou mez.

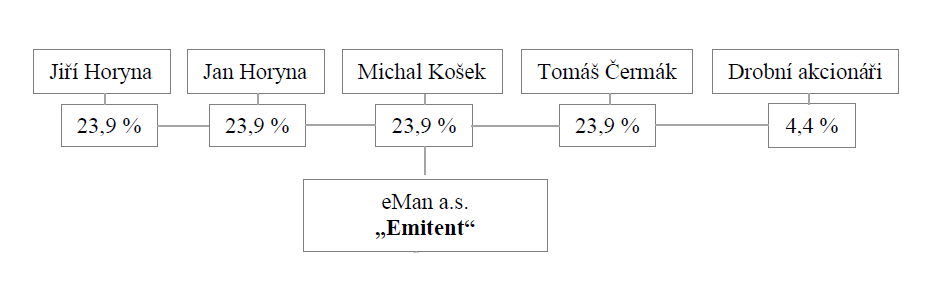

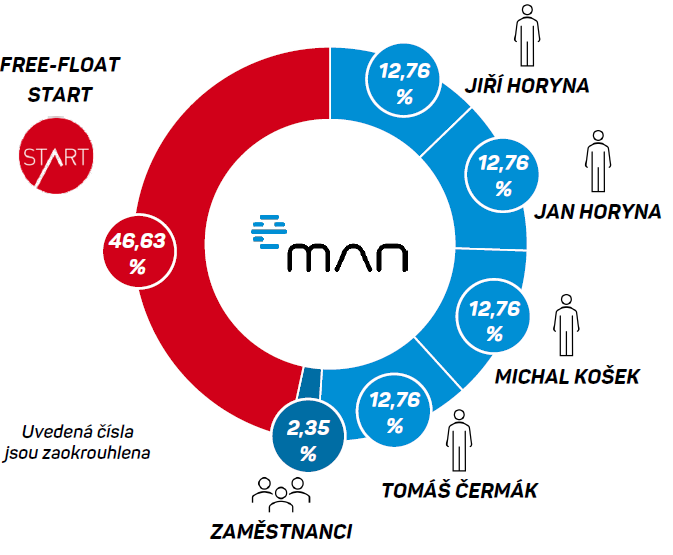

Struktura akcionářů, parametry úpisu a využití prostředků z IPO

Společnost v současné době vlastní čtyři spoluzakladatelé (výkonný ředitel Jiří Horyna, business developer Jan Horyna, provozní ředitel Michal Košek a marketingový ředitel Tomáš Čermák), kteří drží po 23,9 %, a 22 zaměstnanců, kteří dohromady drží 4,4 %. Těm společnost akcie upsala v červenci za 44 Kč na akcii.

Aktuální akcionářská struktura společnosti

Společnost v rámci IPO plánuje nabídnout až 914 tis. nových akcií, podíl stávajících akcionářů by tak klesnul na 53,37 %.

Plánovaná akcionářská struktura

V závislosti na dosažené ceně by IPO společnosti mělo přinést 46,6 až 51,2 mil. Kč. Získané prostředky chce společnost používat na splacení bankovního úvěru načerpaného v souvislosti s historickým odkupem podílu od společnosti Jablotron a k posílení rozvahy.

Emisi byl přidělen ticker "BAAEMAN" a ISIN "CZ0009009718", pod kterými ji můžete nalézt také v e-Brokeru.

| Parametry úpisu akcií společnosti eMan na trh START BCPP | ||||

|---|---|---|---|---|

| Upisovací období | Nabízený podíl | Počet nabízených akcií | Lot | Cenové rozpětí |

| 17. - 31. 8. 2020* | až 46,63 % | až 914 tis. nových akcií | 500 akcií | 51 - 56 Kč |

*upozorňujeme, že Fio banka přijímá pokyny pouze mezi 17. a 28. 8. 2020

Velikost obchodované jednotky, tzv. lotu, byla určena na 500 ks. Objem minimální investice v rámci IPO tak činí 25,5 až 28 tis. Kč.

Pro zájemce o úpis akcií společnosti eMan

Pokyny pro úpis akcií lze zadávat osobně na kterékoliv pobočce Fio banky či telefonicky prostřednictvím Dealingu na telefonu 224 346 493 v době 9:00 - 17:30.

Zájemci o úpis prostřednictvím telefonu potřebují mít aktuální telefonické heslo a vyplněný investiční dotazník.

Fio banka pokyny k úpisu přijímá od pondělí 17. srpna do pátku 28. srpna 2020.

Webinář se zástupci společnosti a IPO poradce

Společnost eMan a její poradce Starteepo chystají 25. srpna 2020 v 18:00 webinář o IPO. Zájemci se na něj mohou přihlásit zde.

Trh START

Trh START je nový segment Burzy cenných papírů Praha, který se zaměřuje na malé a střední podniky a k jehož spuštění došlo v květnu 2018. Primární úpisy probíhají několikrát ročně a s akciemi se obchoduje v každodenních aukcích po lotech.

Zatím na něj vstoupily společnosti Prabos plus, UDI Group, Fillamentum, AtomTrace, Primoco a Karo Invest. S akciemi Prabosu a Karo se začalo bez omezení obchodovat také na burze RM-SYSTÉM.

Další zdroje informací

Další informace naleznete v prospektu emise, prezentaci, analytické zprávě poradce Starteepo, ve videu na YouTube nebo na stránkách společnosti pro investory nebo trhu START s příběhem eManu.

Zdroj: eMan, Burza cenných papírů Praha, Starteepo, Obchodní rejstřík

Jan Tománek

Fio banka, a.s.

Prohlášení

Nejnovější:

- Německá burza uzavřela čtvrteční seanci růstem, DAX překonal hranici 22 000 b.

- USA: Index výrobní aktivity kansaského Fedu v dubnu dosáhl -4 b. při očekávání -5 b.

- USA: Zásoby plynu podle EIA k 18. dubnu vzrostly o 88 mld. kubických stop

- Pražská burza ve čtvrtek na kladné nule

- USA: Prodeje existujících domů v březnu meziměsíčně klesly o 5,9 % na 4,02 mil. při očekávání -3,1 %

- Americké akcie posilují, výsledky zveřejnilo IBM, Procter & Gamble, PepsiCo a další

- Komerční banka dnes na valné hromadě schválila výplatu dividendy ve výši 91,30 Kč za akcii

- ÚOHS zamítl rozklad EDF, ČEZ může podepsat smlouvu s KHNP na výstavbu jaderných bloků v Dukovanech

- USA: Nové žádosti o podporu v nezaměstnanosti k 19. dubnu na 222 tis. v souladu s očekáváním

- Americké futures kontrakty oscilují kolem nuly