Dividendový expres: Jak se spočítá dividendový výnos a k čemu se hodí?

Vysvětlení a výpočet dividendového výnosu. Psychologické aspekty investování a nový pohled na význam dividend pro investory.

Náš seriál Dividendový expres se pomalu chýlí ke konci. Postupně jsme se podívali na otázky, co jsou dividendy a proč je společnosti vyplácí, vysvětlili jsme si dividendovou politiku, formy dividend, jak ji získat a také jak je vyplacena a zdaněna.

Investice do akcií nám může přinést dvojí zhodnocení – kapitálový výnos v případě, že cena akcií je při prodeji vyšší než při nákupu (či ztrátu, pokud je nižší), a dividendový výnos z vyplacených dividend. Právě dividendovému výnosu se bude věnovat dnešní díl.

Kapitálový a dividendový výnos

Kapitálový výnos je ovlivněn aktuální situací na trhu při nákupu a prodeji. I proto se investorům doporučuje své investice realizovat postupně, aby snížili pravděpodobnost výskytu aktuálně nepříznivé situace.

Dividendy jsou oproti tomu do značné míry nezávislé na dění na trhu a u kapitálově silných společností se zavedenou dividendovou politikou vypláceny pravidelně. Např. spotřební společnost Procter & Gamble vyplatila dividendu každý rok od roku 1891. Ačkoliv cena akcií společnosti na burze každý rok nerostla, akcionáři se mohli zatím vždy těšit alespoň na dividendu a nebyli tak zcela závislí na situaci na trhu.

Právě pasivní příjem plynoucí z akcií ve formě dividend je jedním z lákadel investic do akcií a pilířů strategie „kup a drž“. Pro získání dividend stačí akcie jen koupit a poté držet.

Dividendový výnos

Dividendový výnos nám říká, kolik procent nám investice do akcie za rok přinese za předpokladu stabilního akciového kurzu. Vypočítáme ho jako podíl dividend za 12 měsíců vůči aktuální ceně akcie.

V případě, že použijeme údaj o vyplacených dividendách, mluvíme o historickém dividendovém výnosu, při využití očekávaných dividend o očekávaném (tedy budoucím) dividendovém výnosu. Dividendový výnos je obvykle uváděn jako hrubý, počítaný s dividendou před zdaněním.

Dividendový výnos se hodí pro porovnání s dalšími akciemi. Může však být zkreslen mimořádnými dividendami. Obecně platí, čím vyšší je dividendový výnos, tím atraktivnější akcie.

Výpočet dividendového výnosu, praktický příklad

Doporučujeme si však i pohlídat, zda není historický dividendový výnos nadhodnocen po poklesu akcie v případě, kdy společnost oznámí snížení dividendy či to trh očekává. V ten moment by totiž historický výnos byl výrazně vyšší než očekávaný výnos.

Např. americký průmyslový konglomerát General Electric se v listopadu 2017 obchodoval s na první pohled atraktivním historickým dividendovým výnosem přes 5 %. Ten už ovšem nebyl relevantní, jelikož společnost 13. listopadu oznámila snížení dividendy na polovinu. Očekávaný dividendový výnos byl proto poloviční.

Pražská burza si drží nadprůměrný dividendový výnos

Pražská burza se dlouhodobě pyšní vysokým dividendovým výnosem. V porovnání s dalšími trhy je o poznání vyšší, když k 19. září činil 4,8 %, zatímco celoevropský index Stoxx 600 nabízel pouze 3,5% výnos a americký index S&P 500 dokonce jen 1,8% výnos.

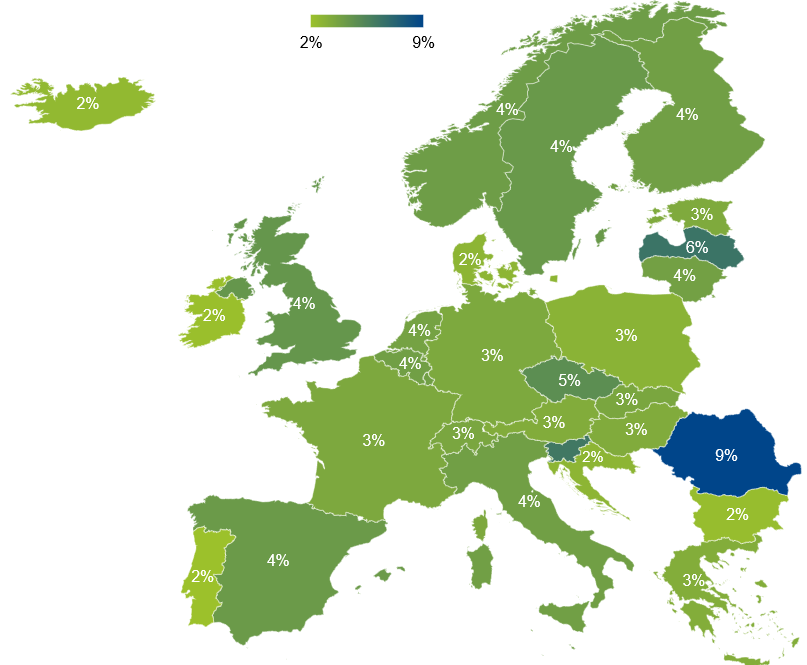

Přehled dividendových výnosů hlavních akciových indexů jednotlivých evropských zemí naleznete v grafu níže.

Dividendový výnos evropských indexů na konci září, zdroj: Bloomberg, Bing, Geonames, Microsoft, Navteq

Vysoký dividendový výnos akcií v indexu PX je sice lákavý pro konzervativnější české investory, na druhou stranu odráží stáří českých obchodovaných společností a nízké zastoupení dravě rostoucího, leč dividendy spíše nevyplácejícího technologického sektoru.

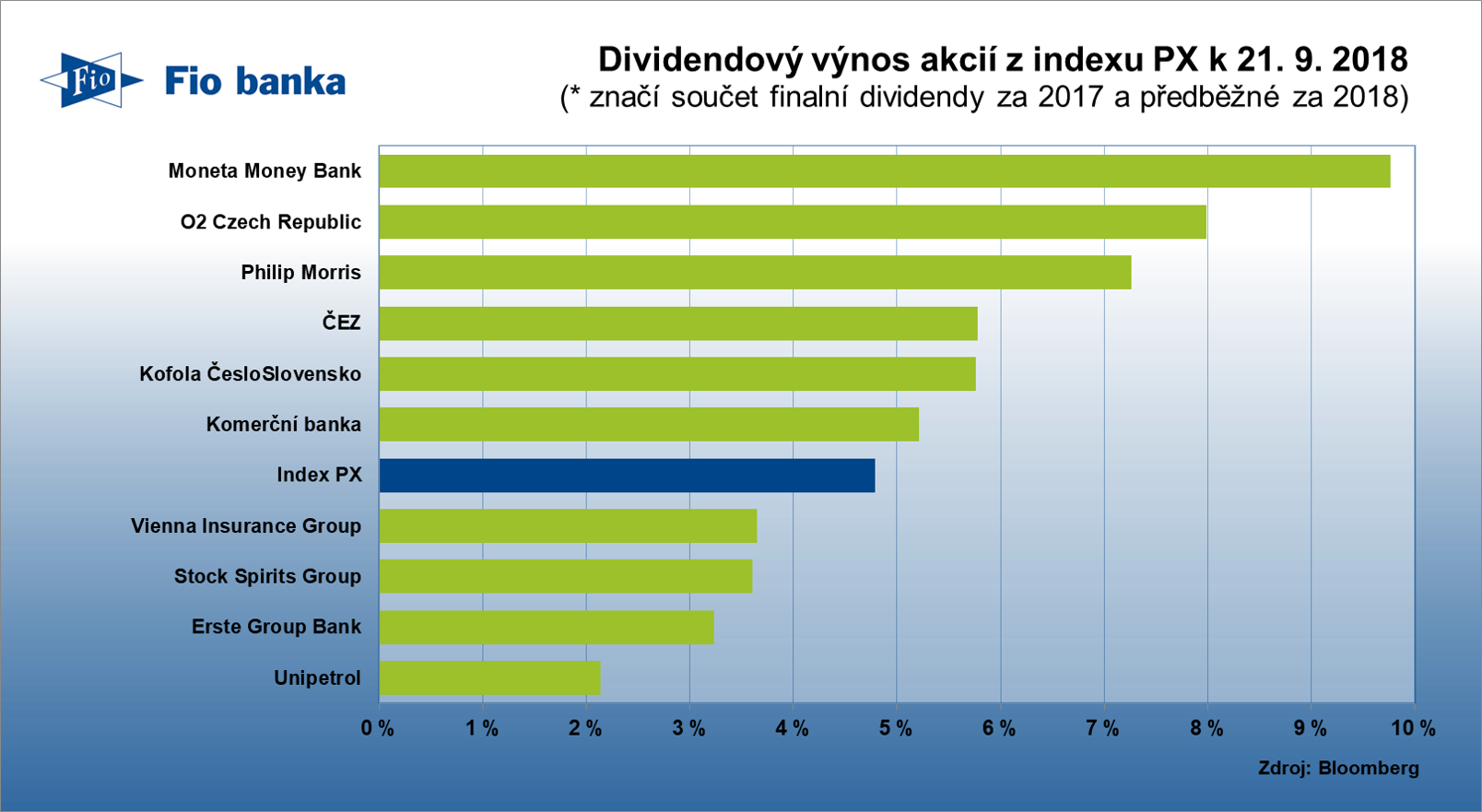

Přehled aktuálního historického dividendového výnosu akcií z indexu PX zobrazuje graf níže.

Dividendový výnos českých akcií z indexu PX

Radost ze zisku je menší než bolest ze ztráty

Teorie obvykle počítá s investorem jako s racionálně uvažujícím člověkem, který neustále porovnává náklady obětované příležitosti, riziko a výnos.

Racionální investor by samozřejmě měl investice porovnávat z hlediska jejich budoucího výnosového potenciálu, nikoliv jen ze zpětného pohledu – zda je jeho otevřená investice v zelených číslech a může již „inkasovat zisky“, nebo jestli v červených a „musí“ ztrátovou investici ještě tak říkajíc „vysedět“.

Behaviorální psychologové Daniel Kahneman a Amos Tversky však ve svých výzkumech ukázali, že ztrátu tisícikoruny člověk vnímá silněji než zisk stejné částky.

Na první pohled iracionální, na druhou stranu nás finanční ztráta může přivést ke zkáze a navždy nám zabránit v realizaci dalších investic a potenciálních zisků. Vyřadit nás ze hry, jak by možná řekl trader a filosof Nassim Nicholas Taleb. Z pohledu mikroekonomie tak většina lidí riziko nejenže nevyhledává, ani není vůči riziku neutrální, nýbrž je rizikově averzní.

Není proto divu, že ztrátám věnujeme větší pozornost a nad budoucím výhledem naší investice uvažujeme klidněji, pokud nejsme ve ztrátě. Ačkoliv bychom se spíše měli ptát, zda nám setrvání v neúspěšné investici nepřinese další ztráty v porovnání s potenciálním ziskem jiné investice, červenou barvou zvýrazněná ztráta v obchodní aplikaci zkrátka poutá naši pozornost.

Právě tyto psychologické aspekty přispívají k popularitě dividendových akcií u rizikově averzních investorů. V dřívějším dílu Dividendového expresu jsme zmínili tradiční pohled Millera a Modiglianiho na vztah dividendové politiky a akciového kurzu, podle kterého zvýšením dividendy management signalizuje očekávání vyšších zisků a peněžních toků v budoucnu a naopak. Řada empirických studií však nebyla schopná tuto teorii prokázat.

Nedávný výzkum ekonomů Roniho Michaelyho, Stefana Rossiho and Michaela Webera, provedený na datech o amerických společnostech v letech 1965 až 2015, ukazuje, že změny dividend signalizují něco jiného. Snížení dividendy podle nich není následováno poklesem zisků a peněžních toků jako spíše jejich větší volatilitou.

Kvůli většímu očekávanému kolísání peněžních toků si management není jistý, že bude mít dostatek prostředků jak na investice, tak i dividendy. Ty proto sníží. Vysoká volatilita zároveň pro investory znamená vyšší riziko.

Oproti tomu stabilnější očekávané příjmy dovolují managementu přislíbit vyšší dividendu. Stálou dividendovou politikou a každoročním mírným navyšováním dividendy tak management signalizuje stabilitu podnikání, což láká konzervativní investory.

Dividendový expres VI – zpětný odkup akcií

V posledních desetiletích mezi společnostmi nabírá na popularitě zpětný odkup akcií, který při návratu kapitálu akcionářům na některých trzích v čele se Spojenými státy hraje snad větší roli než dividendy.

S tzv. akciovýmu buybacky se proto seznámíme v příštím díle Dividendového expresu. Sledujte proto náš twitterový účet @Fio_investice, aby vám neušel. Budeme také rádi za vaši zpětnou vazbu a náměty, jakým tématům bychom se dále měli věnovat.

Zdroj: Bloomberg, Fidelity, The Wall Street Journal, Roni Michaely, Stefano Rossi & Michael Weber: The Information Content of Dividends: Safer Profits, Not Higher Profits

Jan Tománek

Fio banka, a.s.

Prohlášení