Úvod do světa dluhopisů: Co jsou dluhopisy?

V prvním díle nové série článků je nejprve představen rozdíl mezi financováním vlastním a cizím kapitálem. Hlavní pozornost bude zaměřena na samotné představení dluhopisu – zejména vztah emitenta a investora. Objasněny budou také pojmy jako kupón, kupónová sazba či jmenovitá hodnota. Článek obsahuje také základní dělení dluhopisů dle různých kritérií.

Jak se mohou společnosti financovat? Jaký je rozdíl mezi vlastním kapitálem a cizími zdroji?

Společnosti mohou k financování činnosti používat vlastní a cizí kapitál. Vlastní kapitál je tvořen vklady vlastníků do podniku a zadrženým ziskem. Investoři za prostředky vložené do podniku obdrží majetkový podíl (vyjádřený např. akciemi) a stávají se tak vlastníky. Tento majetkový podíl drží až do samotného prodeje či zániku společnosti. Mohou tak přímo participovat na růstu firmy, který není potenciálně ničím omezen. Financování vlastním kapitálem je vhodnější v případě rizikových či málo likvidních investic. Výhodou financování vlastním kapitálem je také fakt, že firma nemusí vyčleňovat prostředky na pravidelné splátky dluhu. V případě, že se ale firma dostane do problémů, jsou nejprve uspokojovány pohledávky věřitelů. Až poté přichází na řadu vypořádání s vlastníky.

Využití cizích zdrojů k financování podnikové činnosti představuje úvěry v různé podobě, jež je společnost povinna splatit. Výhody a nevýhody jsou přesně opačné v porovnání s investicí do vlastního kapitálu. Investor nemá možnost napřímo těžit z růstu firmy, jelikož ta svůj úvěr splácí v souladu s dohodnutými podmínkami. V případě úpadku jsou však pohledávky věřitelů uspokojovány přednostně, a proto je cizí kapitál pro společnost levnější. Od určité míry zadlužení však roste riziko úpadku. Dluhopis je druh cizího kapitálu ve formě cenného papíru, kterým se budeme v tomto seriálu věnovat.

Co je dluhopis?

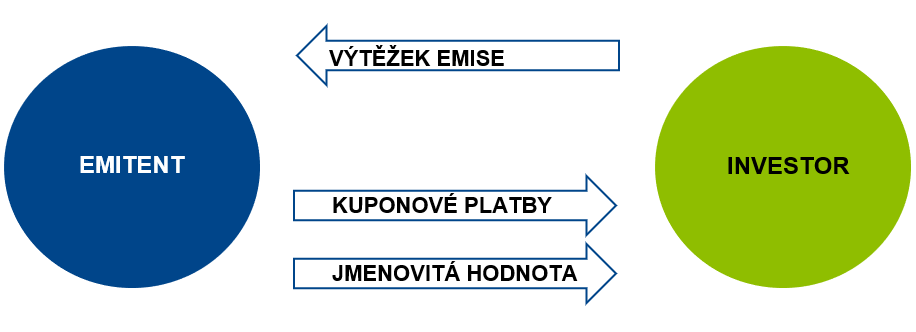

Dluhopis (bond, obligace) je cenný papír vyjadřující závazek emitenta (dlužníka) vůči věřiteli (investorovi). Věřitel kupuje za své peněžní prostředky dluhopis vydaný emitentem. Povinnost emitenta spočívá ve splacení dlužné částky věřiteli, u kupónových dluhopisů také průběžně platit úroky.

Dluhopis patří společně s akciemi mezi nejvíce frekventované cenné papíry. Cílem emitenta (např. společnosti či státu) je získání kapitálu pro financování své činnosti. Dá se říci, že pro emitenta dluhopisu se jedná o alternativu k bankovnímu úvěru.

Schéma peněžních toků z dluhopisu. Zdroj: vlastní zpracování

S dluhopisy jsou tedy spojena určitá práva a povinnosti – investorovo právo na splacení dlužné částky a zároveň povinnost emitenta toto právo uspokojit. Dlužník tak v předem stanovených intervalech vyplácí držiteli dluhopisu pravidelnou kupónovou platbu (úrok za vypůjčení kapitálu), pokud je součástí dluhopisu, a zároveň ke stanovenému datu splatnosti vyplatí držiteli předem stanovenou částku, tzv. jmenovitou hodnotu.

Dluhopisové operace bývají ve většině zemí upraveny legislativou, v České republice o problematice dluhopisů pojednává zákon č. 190/2004 Sb, o dluhopisech.

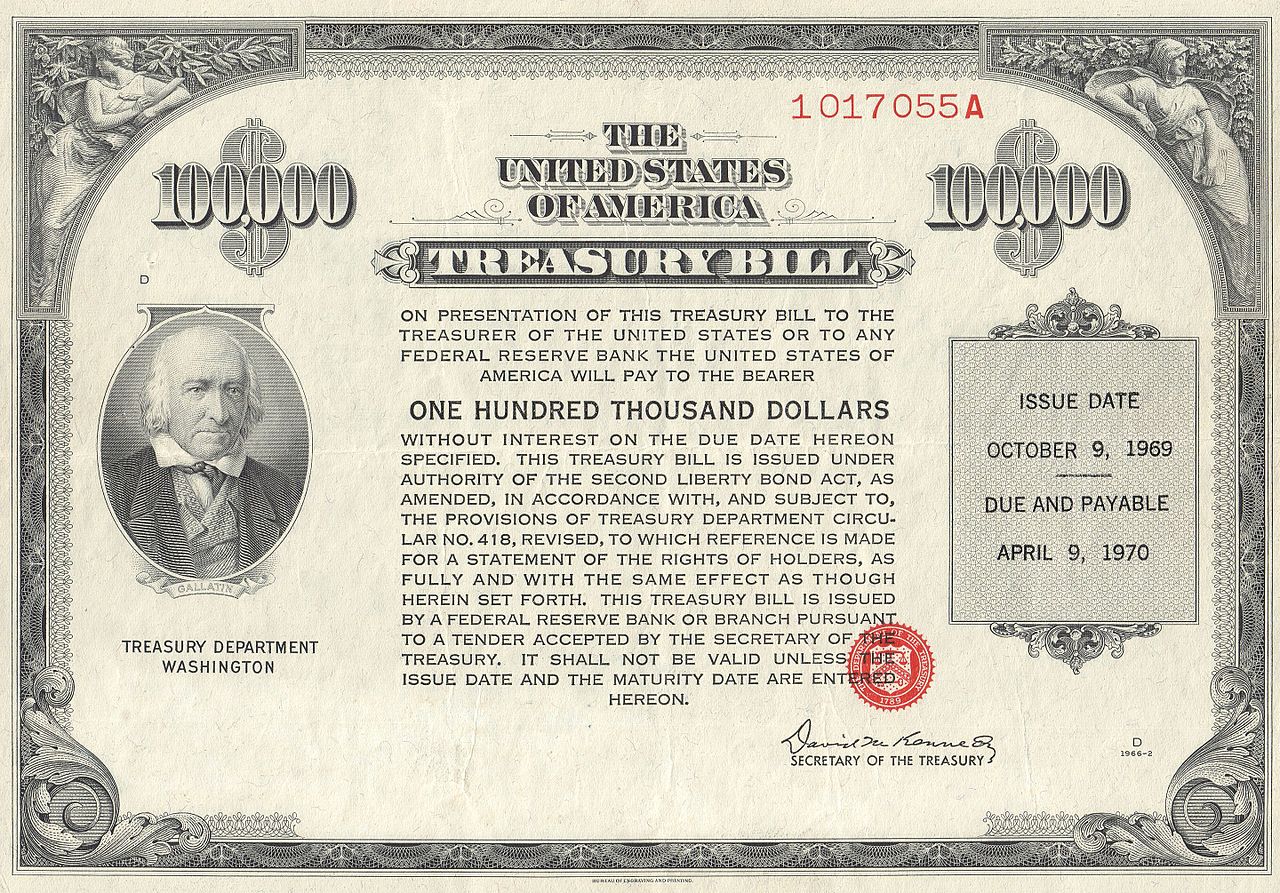

Americký státní dluhopis emitovaný v roce 1969. Zdroj: Wikimedia

Co určuje kupónová míra a jak často je u dluhopisu kupón vyplácen?

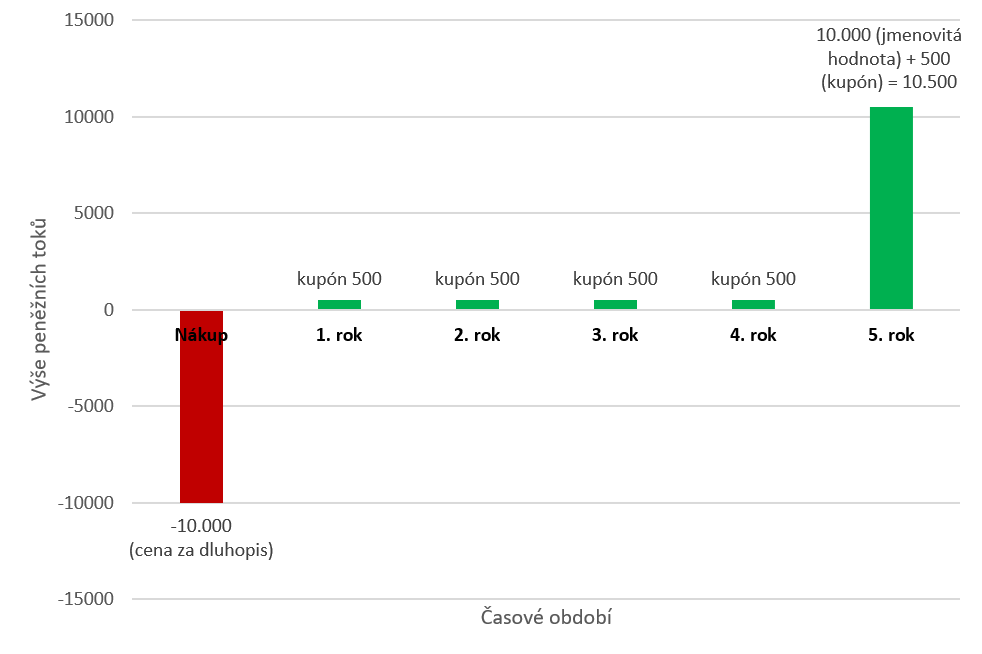

Kupónová sazba je procentní sazba, která určuje, kolik procent z jmenovité hodnoty je investorovi vyplaceno ve formě kupónových plateb za určité období (v případě sazby per annum – zkráceně p.a. – za rok). Pokud tedy bude jmenovitá hodnota dluhopisu 10.000 Kč a kupónová sazba 5 % p.a., obdrží investor v rámci kupónových plateb 500 Kč za rok.

Ilustrační příklad (viz graf): Investor na počátku nakoupí dluhopis za 10.000 Kč se splatností 5 let, jeho jmenovitá hodnota je rovna ceně (= 10.000 Kč), kupónová sazba je rovna 5 % p.a. a kupón je vyplácen jednou ročně. Za rok držby dluhopisu investor obdrží 5 % ze jmenovité hodnoty, tedy 500 Kč. Na konci doby života dluhopisu investor dostává poslední kupón (500 Kč) a také jmenovitou hodnotu (10.000 Kč), celkem tedy v posledním roce 10.500 Kč.

Ve výše uvedeném příkladě je kupón vyplácen jednou ročně. To však není pravidlem, výplata kupónu může být prováděna pololetně, čtvrtletně nebo i jinak. Proto je vždy nezbytné identifikovat frekvenci výplaty kupónu (kolikrát za dané období je kupón vyplácen). Pokud bude frekvence rovna 2, kupón je emitentem vyplacen dvakrát ročně. V rámci jedné kupónové výplaty by tak investor ve výše uvedeném příkladě obdržel 250 Kč.

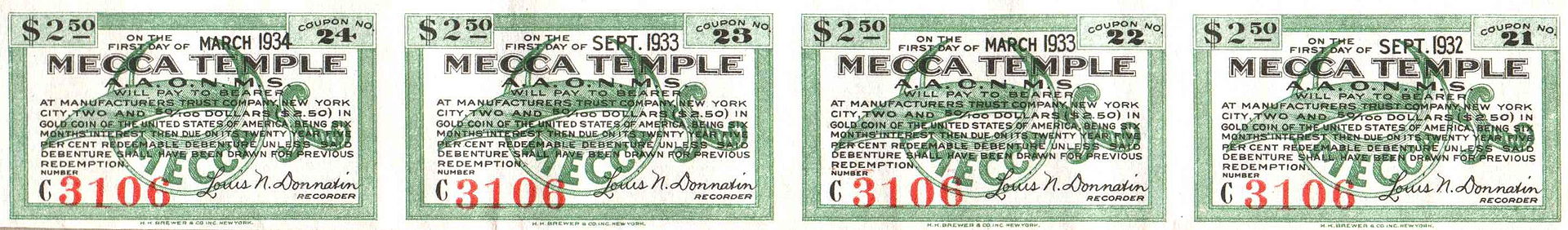

Dluhopisy a kupóny měly dříve fyzickou podobu. Držitel tak kupón ke dni výplaty odtrhl a emitent mu vyplatil odpovídající částku. Zdroj: Wikipedia

Jak se dluhopisy dělí?

Dluhopisy se dají dělit dle různých kritérií: podle emitenta, z hlediska jejich úrokového výnosu, dle doby do splatnosti a dalších podmínek.

Prvním dělením může být podle typu emitenta na:

- Státní – vydává stát

- Korporátní – emitentem je obchodní společnost

- Komunální – vydávají územní samosprávné celky

- Bankovní – emitentem je banka, dají se zařadit mezi korporátní

- Hypoteční zástavní listy – cenné papíry kryté pohledávkami z hypotečních úvěrů, které jsou jištěny zástavním právem k nemovitosti

Dle charakteru úrokového výnosu dluhopisy dělíme na:

- Dluhopisy s pevnou úrokovou sazbou – mají fixně stanovenou kupónovou sazbu (např. 2 % p.a. – investorovi jsou ve formě kuponových plateb každoročně vypláceny 2 % z jmenovité hodnoty).

- Známým příkladem emitenta tohoto typu burzovně obchodovaného dluhopisu je např. e-shop s potravinami Rohlík.cz. Velká většina českých státních dluhopisů jsou dluhopisy s pevnou úrokovou sazbou.

- Dluhopisy s pohyblivou úrokovou sazbou – kupónová sazba je vázána na určitou mezibankovní úrokovou sazbu, tedy např. PRIBOR nebo historicky LIBOR. K těmto sazbám bývá přičtena pevná přirážka kompenzující riziko oproti samotnému mezibankovnímu trhu (např. LIBOR + 0,25 %).

- Zatímco u dluhopisů s pevnou úrokovou sazbou je výše každého kupónu dopředu známá, u dluhopisů s pohyblivou úrokovou mírou je známá pouze přirážka vůči mezibankovní sazbě, která se pohybuje podle podmínek na trhu.

- Tyto dluhopisy vydal např. průmyslový holding Czechoslovak Group. Kupón je u emise dluhopisů se splatností v roce 2026 vázán na šestiměsíční sazbu PRIBOR, k této sazbě je navíc přičteno 3,25 % p.a. (6M PRIBOR + 3,25 % p.a.).

- Dluhopisy s nulovým kupónem (tzv. zerobondy) – ke stanovenému budoucímu datu je držiteli vyplacena pouze jmenovitá hodnota, zpravidla jsou emitovány s diskontem – emisní kurz je nižší než jmenovitá hodnota a výnos pro investora pak reprezentuje rozdíl mezi emisní cenou a jmenovitou hodnotou. Emitent tak na počátku získává peněžní prostředky, které splatí jen jednou platbou v době splatnosti dluhopisu.

- Např. v únoru 2021 Česká republika vydala svůj první zero bond se splatností v prosinci 2024 s emisním kurzem 96,764 % jmenovité hodnoty.

- Svlečené dluhopisy – kupónové platby těchto dluhopisů byly odděleny od samotného dluhopisu (jeho jmenovité hodnoty) a obchodují se samostatně jako bezkupónové dluhopisy.

Dalším typem dělení je dle doby do splatnosti, která určuje dobu od pořízení dluhopisu do jeho splatnosti, na:

- Krátkodobé (do 1 roku)

- Např. pokladniční poukázky, které vydává stát za účelem krytí krátkodobého deficitu státního rozpočtu.

- Střednědobé (1 až 10 let)

- Dlouhodobé (nad 10 let)

- S extrémní dobou do splatnosti (nad 100 let)

- Např. v roce 1993 společnost Walt Disney emitovala 100leté dluhopisy, kterým je přezdíváno „Sleeping Beauty“ po jedné z princezen z pohádek společnosti. Disney může po 30 letech využít práva splatit celou vypůjčenou částku 300 mil. USD. Dlouhodobé dluhopisy byly tehdy vydávány se splatností mezi 20 a 30 lety.

- Druhým příkladem je jeden ze světových lídrů v oblasti obnovitelné energie, dánský Ørsted, jenž letos v únoru emitoval dluhopisy v nominální výši 500 mil. EUR se splatností v roce 3021.

- Bez splatnosti (perpetuity)

- Např. Velká Británie v roce 1751 začala vydávat své věčné perpetuity, tzv. konzoly, kterými o rok později nahradila všechny dosavadní dluhy. K jejich splacení se rozhodla britská vláda v roce 2015.

Mezi některé další typy dluhopisů řadíme:

- Prioritní – držitel prioritního dluhopisu má právo na přednostní úpis akcií vydaných emitentem.

- Podřízené – pohledávky držitele tohoto dluhopisu jsou v případě likvidace či jiných obdobných problémů uspokojeny až po ostatních pohledávkách.

- Vyměnitelné/konvertibilní dluhopisy – držitel tohoto dluhopisu disponuje kromě klasických práv vyplývajících z držby dluhopis také právem vyměnit tento dluhopis v určitý moment za akcie emitenta či jiný dluhopis. Díky této výhodě bývá výnos u těchto dluhopisů nižší než u běžných dluhopisů. Na druhou stranu může investor prostřednictvím těchto dluhopisů těžit ze vzestupu ceny akcie emitenta.

- Dluhopisy s opcí – dluhopisy, u kterých má emitent právo je předčasně splatit. Opci může držet také investor, který by v tomto případě mohl požádat o předčasné splacení.

V příštím díle seriálu o dluhopisech bychom rádi představili, jaké výhody a nevýhody jsou s dluhopisy spojeny. Představena budou také rizika, která z držby dluhopisů vyplývají.

Zdroje: B. Stádník: Teorie a praxe dluhopisů, J. Veselá: Investování na kapitálových trzích

Michal Fric

Fio banka, a.s.

Prohlášení