Představení českého bankovního sektoru - klíčové finanční ukazatele českých a evropských bank

Jak si banky na českém trhu vedou v porovnání s těmi v EU?

V prvních dvou dílech o českém bankovním sektoru jsme se podívali na banky z pohledu jejich bilance, jak na straně aktiv (1. díl), tak na straně pasiv, a také na jejich hospodaření (2. díl). V tomto posledním díle porovnáme banky v ČR s těmi v rámci EU.

Evropský orgán pro bankovnictví (European Banking Authority), který je agenturou Evropské unie pro regulaci v bankovním sektoru Evropské unie a jehož úkolem je mimo jiné udržování finanční stability v EU, pravidelně sleduje vývoj bankovního sektoru napříč EU. Níže jsou představeny klíčové bankovní ukazatele a porovnání bank v ČR s těmi v EU. Data jsou ke konci roku 2022.

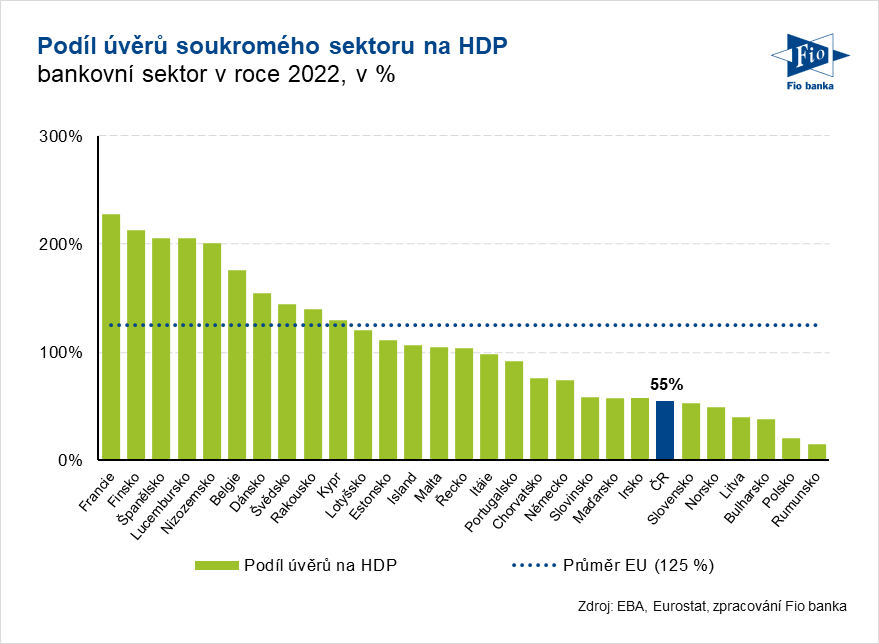

Podíl úvěrů soukromého sektoru na HDP

Celkové úvěry soukromému sektoru na konci roku 2022 představovaly 55% podíl na HDP. Zaúvěrovanost tak byla výrazně pod průměrem EU (125 %).

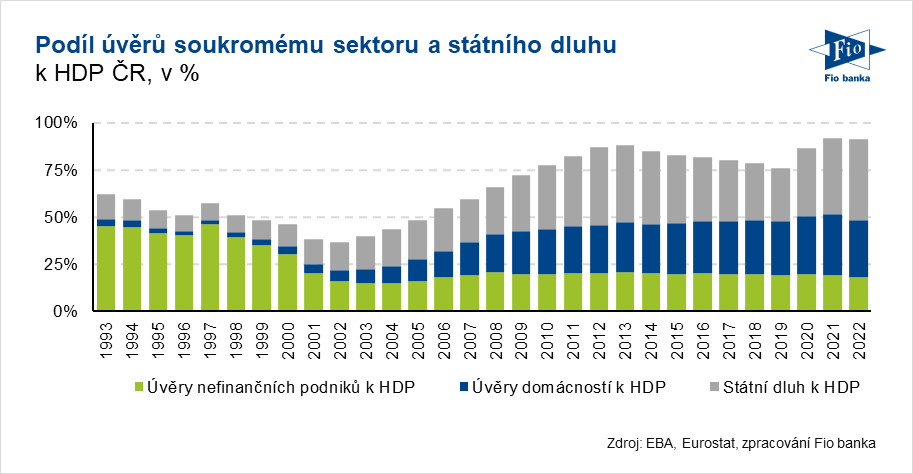

Celková zaúvěrovanost v ČR je tažena především domácnostmi, jejichž podíl úvěrů na HDP v posledních letech rostl a v roce 2022 dosáhl 30 %. Po covidu také skokově narost podíl státního dluhu na HDP. Naopak podíl úvěrů nefinančním podnikům v posledních letech mírně klesal a v roce 2022 byl 18 %. Objem úvěrů domácnostem roste rychleji než objem úvěrů poskytnutých nefinančním podnikům.

Česká republika má nižší HDP a nižší míru zadlužení soukromého sektoru vůči HDP oproti západním zemím EU, což teoreticky nabízí potenciál konvergence. Do roku 2008 rostlo zadlužení společností i domácností, od tohoto roku však v zadlužování pokračují pouze domácnosti, zatímco firemní sektor ho snižuje. V posledních deseti letech tak zadluženost soukromého sektoru stagnuje a celkové zadlužení české ekonomiky je tažené vládním dluhem.

Zároveň od roku 1993 setrvale roste podíl vkladů domácností vůči HDP. U firem je patrný růst vkladů mezi roky 2000 a 2015, kdy v kombinaci s menším čerpáním úvěrů v posledních letech vklady firem na agregátní úrovni dokonce převyšují jejich celkové půjčky.

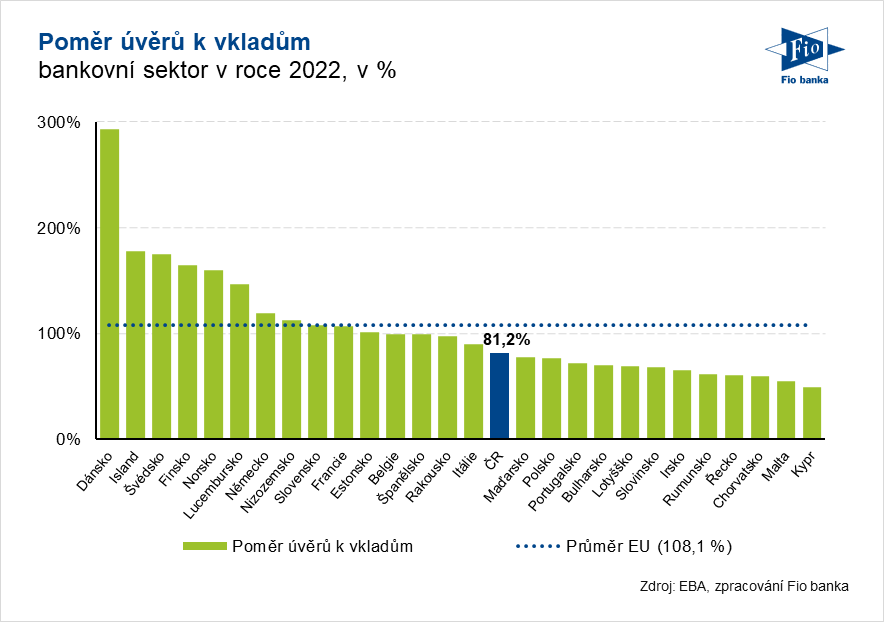

Poměr úvěrů k vkladům

Průměrný poměr úvěrů k vkladům (u domácností a nefinančních podniků) v roce 2022 v EU byl na úrovni 108 %, tzn. že banky půjčily více, než kolik obdržely od svých klientů na depozitech. Poměr v ČR byl pod průměrem EU a výrazně nižší oproti západoevropským zemím.

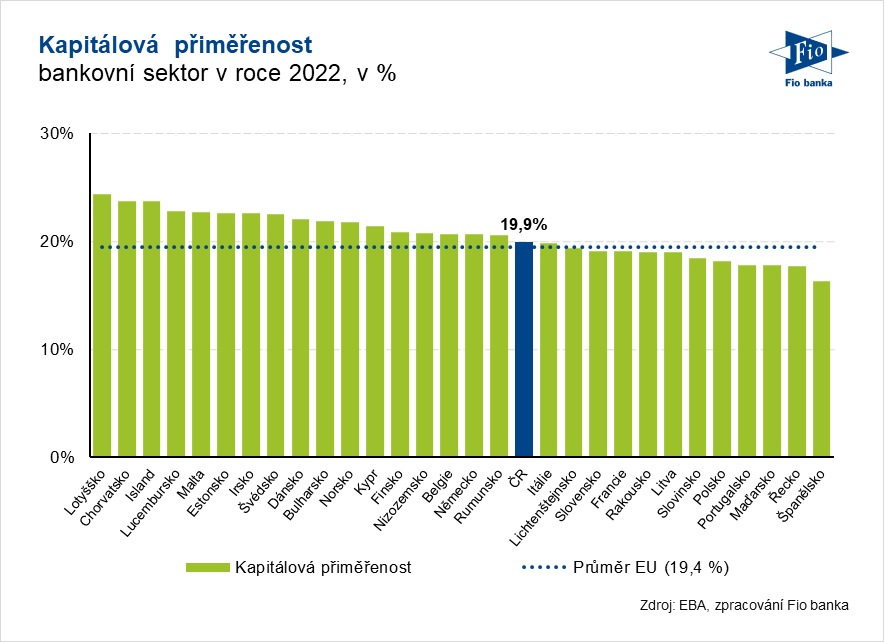

Kapitálová přiměřenost

Kapitálová přiměřenost představuje povinnost bank udržovat stanovený poměr vlastního kapitálu jako procento rizikově vážených aktiv, tedy aktiv, s nimiž je pro banku spojeno určité riziko (např. poskytnuté úvěry klientům).

Kdyby tedy bance vznikly ztráty z důvodu nesplacení úvěrů ze strany klientů, tyto ztráty budou pokryty kapitálem banky, aby bylo zabezpečeno její nepřetržité fungování. Kapitálová přiměřenost tak tedy slouží jako jakýsi „polštář“ a je tedy jedním z nejdůležitějších ukazatelů. V porovnání s bankovními institucemi v rámci celé Evropské unie patří ty české s téměř 20 % k mírně nadprůměrným.

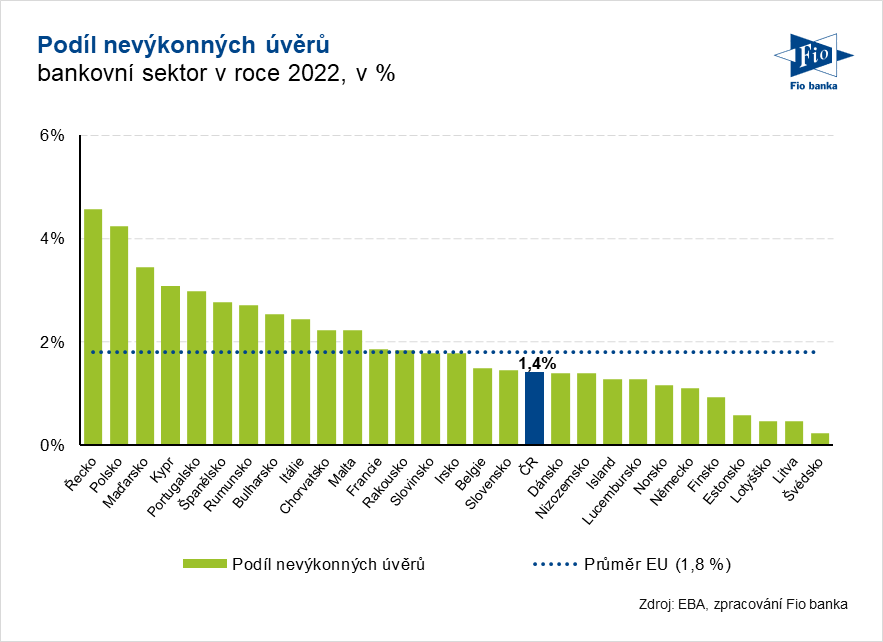

Podíl nevýkonných úvěrů a náklady na riziko

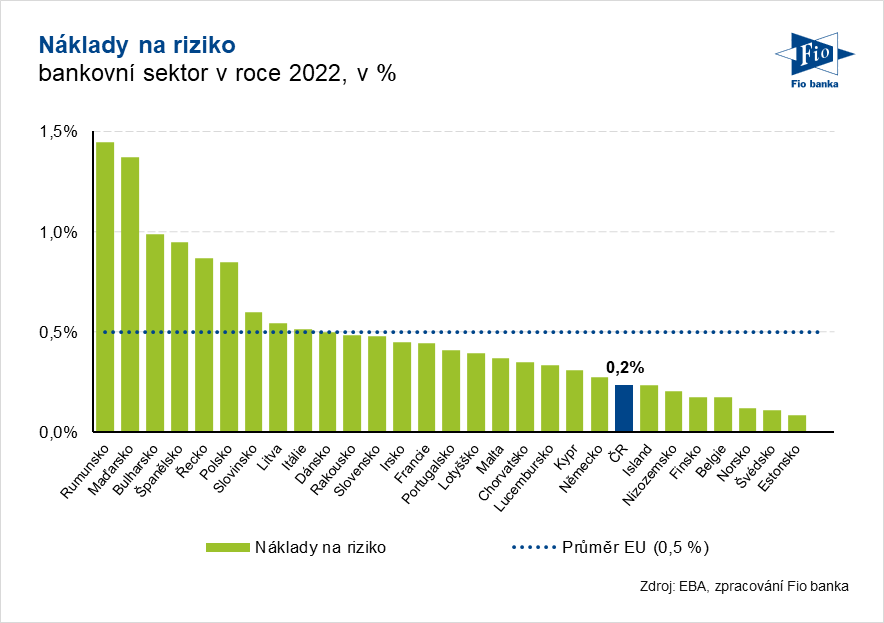

Pokud klienti banky nejsou schopni své úvěry splácet, stávají se takovéto úvěry nevýkonnými. Banky pečlivě sledují vývoj nevýkonných úvěrů a průběžně na ně vytvářejí opravné položky. Tyto opravné položky pro banku představují její „náklad na riziko“ spojený s nesplacením úvěrů. Poměr nevýkonných úvěrů je u českých bank (1,4 %) pod průměrem EU.

Náklady na riziko (opravné položky) jsou v porovnání s ostatními evropskými bankami také pod průměrem a dosahují necelých 0,2 % z průměrné výše úvěrového portfolia. Náklady na riziko banky účtují do svého výkazu zisku a ztrát, tzn. tvorba opravných položek snižuje bankám čistý zisk, zatímco rozpuštění již natvořených opravných položek naopak čistý zisk zvyšuje.

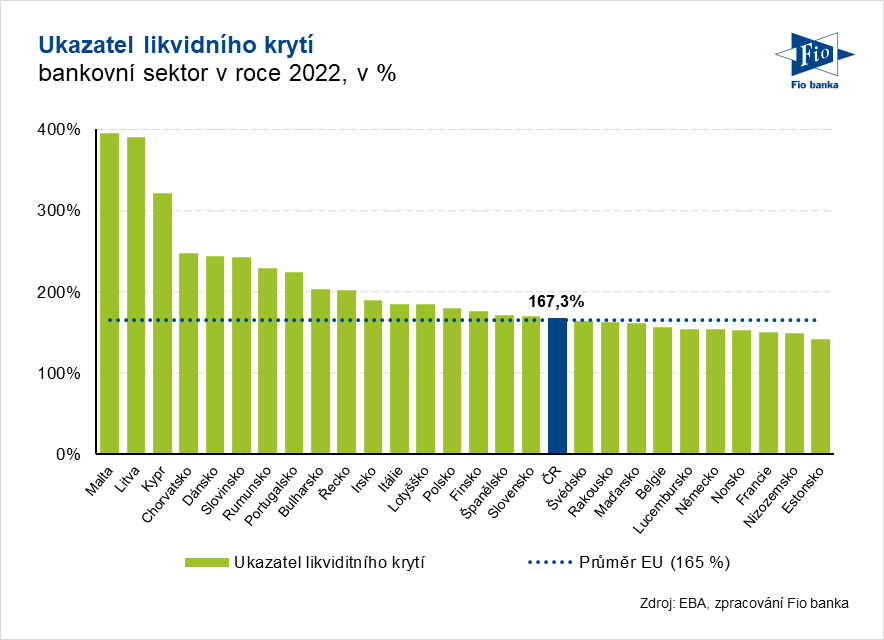

Ukazatel likvidního krytí

Ukazatel likvidního krytí ošetřuje riziko likvidity banky v horizontu 30 dnů a jeho cílem je zajistit, aby banka měla k dispozici dostatečnou rezervu vysoce kvalitních likvidních aktiv na pokrytí krátkodobého odtoku likvidity. Minimální požadovaná úroveň stanovená ČNB je 100 %. České banky jsou v tomto případně s ukazatelem 165 % vysoce nad požadovanou úrovní ČNB a jsou na průměru EU.

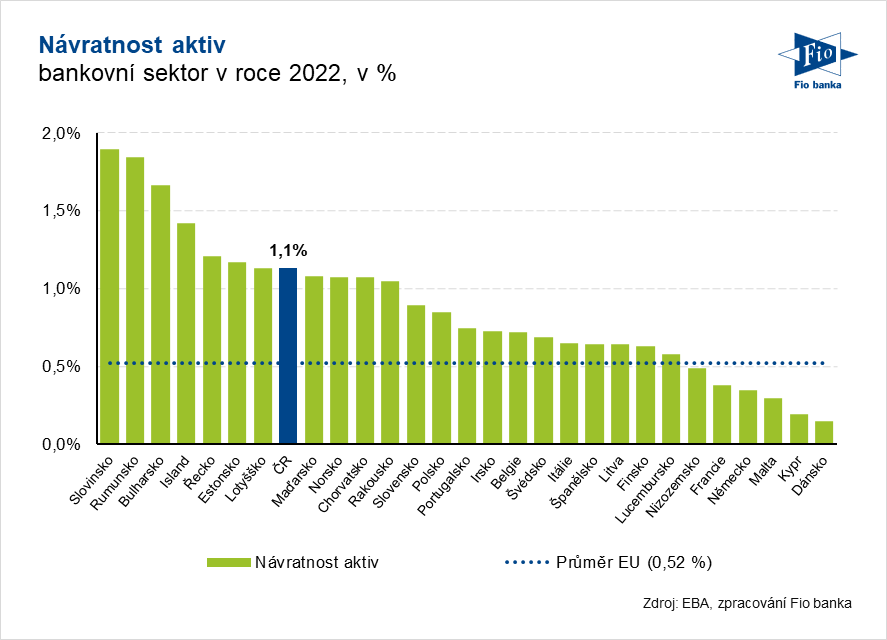

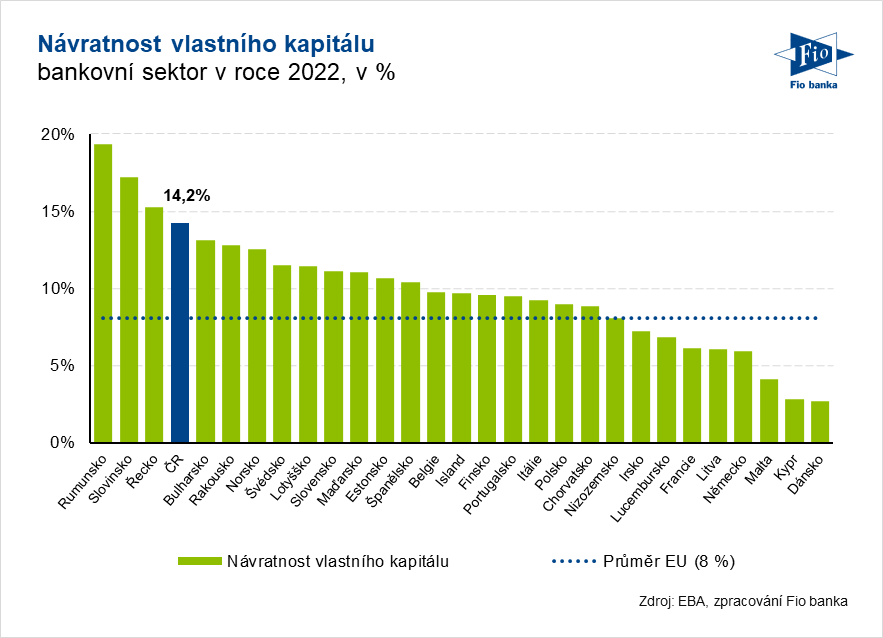

Návratnost vlastního kapitálu a návratnost aktiv

Cílem komerční banky stejně jako jakékoliv jiné soukromé společnosti je dlouhodobě dosahovat zisku. Proto management banky sleduje několik ukazatelů, které hodnotí její hospodaření (ziskovost). Jedním z těchto klíčových ukazatelů je návratnost vlastního kapitálu, který udává kolik čistého zisku připadá na jednu korunu investovaného kapitálu. V tomto směru se banky na českém trhu řadí na přední místa v evropském žebříčku, když dosahují návratnosti vlastního kapitálu přes 14 %.

(Metoda výpočtu EBA se liší oproti našemu výpočtu (např. do kalkulace jsou zahrnuté i dceřiné společnosti domácích bankovních institucí, které působících v ostatních zemích mimo ČR), a proto se výsledný ukazatel ROE liší oproti námi kalkulovanému (téměř 12 %) v sekci Finanční hospodaření – graf „Rentabilita vlastního kapitálu“).

Návratnost aktiv je druhým důležitým ukazatelem, který udává kolik čistého zisku připadá na jednu korunu aktiv banky. Zde patří české banky s návratností aktiv kolem 1 % k nadprůměrným v rámci EU.

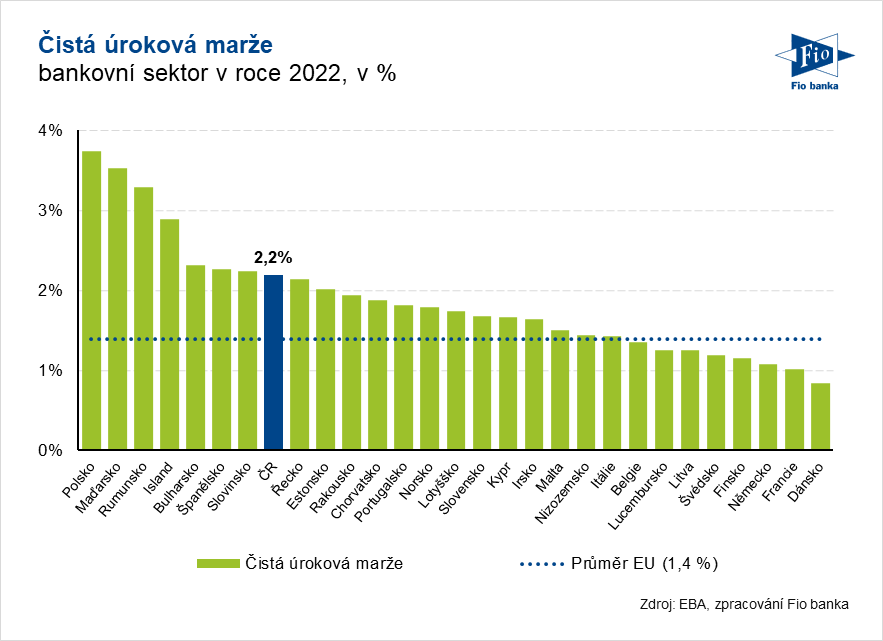

Čistá úroková marže

Čistá úroková marže je rozdíl mezi přijatými a vyplacenými úroky ukázána jako procentní podíl na průměrném objemu úročených aktiv. České banky jsou s čistou úrokovou marží převyšující 2 % nad průměrem EU.

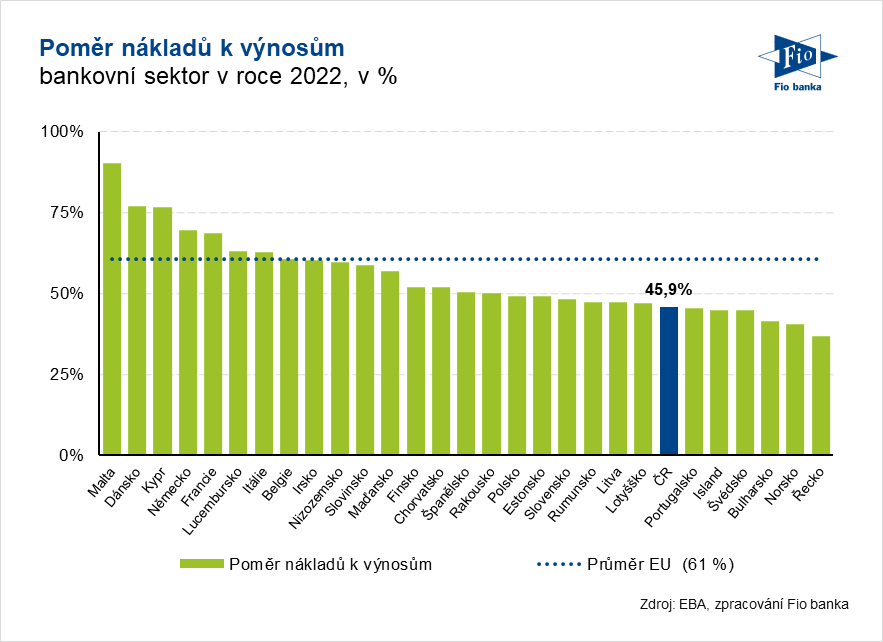

Poměr nákladů k výnosům (cost-to-income)

Tento ukazatel porovnává provozní náklady vůči provozním výnosům. Čím nižší je hodnota, tím efektivněji banka dosahuje svých výnosů. Souhrnně mají banky operující na českém trhu tento ukazatel pod 50 % a řadí se tak mezi nejlepší v Evropě.

Český bankovní sektor je v rámci Evropské unie považován za jeden z nejstabilnějších a výše uvedené ukazatele potvrzují, že banky na českém trhu patří z pohledu svého hospodaření, solventnosti, kvality aktiv (úvěrových portfolií) a rizikovosti mezi nejlepší v Evropě.

Jak EBA, tak i samotné hospodářské výsledky bank potvrzují, že české banky a celý český bankovní systém patří mezi ty nejstabilnější v rámci celé Evropské unie.

České banky jsou velice dobře kapitálově vybavené, jsou zdravé, silné a připravené na případný nepříznivý vývoji ekonomiky.

V prvním díle o bankovním sektoru jsme se podívali na aktivní stranu bilance bank. Druhý díl byl zaměřený na jejich financování a hospodaření. Ve třetím a posledním díle jsme komparovali banky v ČR s těmi v Evropské unii.

Zdroj: EBA, Eurostat

Karel Nedvěd

Fio banka, a.s.

Prohlášení

Nejnovější: