Moneta Money Bank představila výsledky za 4Q a rok 2022, které předčily očekávání

Moneta Money Bank představila výsledky za 4Q, v 10:00 se koná konferenční hovor. Na provozní úrovni mírně předčila konsensus, když slabší čisté úrokové výnosy byly kompenzované poplatky, ostatními výnosy a nákladovou disciplínou. Čistý zisk byl podpořen také nižší než očekávanou tvorbou oprávek. Dividendu navrhuje ve výši 8 Kč. Výsledky hodnotíme pozitivně.

| Výsledky hospodaření Moneta Money Bank za 4Q 2022 | ||||

|---|---|---|---|---|

| v mil. Kč | 4Q 2022 | Konsensus 4Q 2022 | 4Q 2021 | |

| Čisté úrokové výnosy | 2 103 | 2 215 | 2 318 | |

| Čisté poplatky a provize | 694 | 583 | 583 | |

| Ostatní provozní výnosy | 207 | 103 | 100 | |

| Provozní výnosy | 3 004 | 2 900 | 3 001 | |

| Provozní náklady | (1 443) | (1 488) | (1 426) | |

| Provozní zisk | 1 561 | 1 412 | 1 575 | |

| Náklady na riziko | (216) | (350) | (242) | |

| Čistý zisk | 1 064 | 854 | 1 087 | |

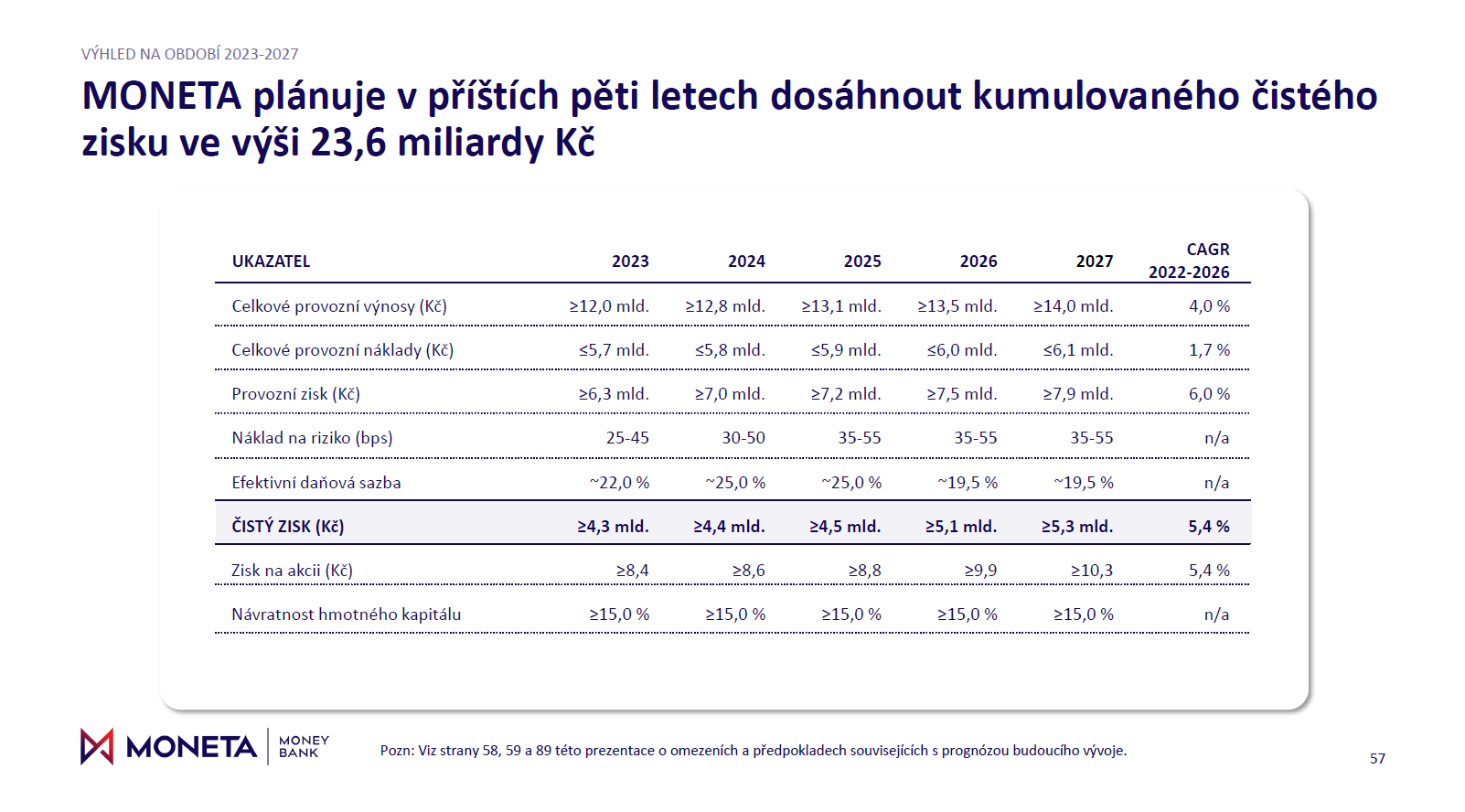

Čisté úrokové výnosy ve 4Q oproti stejnému období minulého roku poklesly o 9 % na 2 103 mil. Kč, oproti konsensu byly nižší o 4 %. Čistá úroková marže se ve 4Q snížila o 0,3 p. b. oproti předcházejícímu čtvrtletí a o 0,5 p. b. oproti minulému roku. Tento pokles byl způsoben pokračující akcelerací nákladů na financování.

Vývoj čistého úrokového výnosu, zdroj: Moneta

Čisté poplatky a provize naopak předčily loňský rok i konsensus o 19 %. Nárůst byl způsoben prodejem produktů třetích stran, vyšším počtu transakcí a mimořádnými bonusy.

Nižší úrokové výnosy byly kompenzovány také ostatními provozními výnosy, které se oproti minulému roku zdvojnásobily na úroveň 207 mil. Kč.

Banka ukázala silnou nákladovou disciplínu u provozních nákladů, které zůstaly na úrovni minulého roku a oproti konsensu byly dokonce o 3 % nižší. To vedlo ke zvýšení provozního zisku o 11 % oproti konsensu.

Náklady na riziko byly také nižší, než se očekávalo, oproti minulému roku o 11 % a oproti konsensu o 38 % (134 mil. Kč.).

Celkově tak čistý zisk banky ve výši 1 064 mil. Kč předčil očekávání o 210 mil. Kč (25 %). Oproti minulému roku naopak mírně poklesl (2 %). Za celý rok 2022 banka vykázala čistý zisk 5,2 mld. Kč, meziroční růst o 30 %. Zisk na akci (10,6 Kč) tak výrazně převýšil výhled ve výši >8,6 Kč.

Bance se v průběhu roku 2022 podařilo vydat dluhopisy způsobilé pro plnění MREL požadavku ve výši 3,9 mld Kč, což podpoří možnost vyplatit dividendu ve výši 80 % čistého zisku, tedy 8 Kč na akcii. Do konce roku 2023 Moneta aktuálně očekává potřebu dalších MREL instrumentů v hodnotě 3,5 mld. Kč, jejich vydání plánuje v druhé polovině roku.

Bance také v roce 2022 rostly položky na rozvaze, kde úvěry klientům oproti roku 2021 vzrostly o téměř 6 % a vklady klientů o více než 17 %.

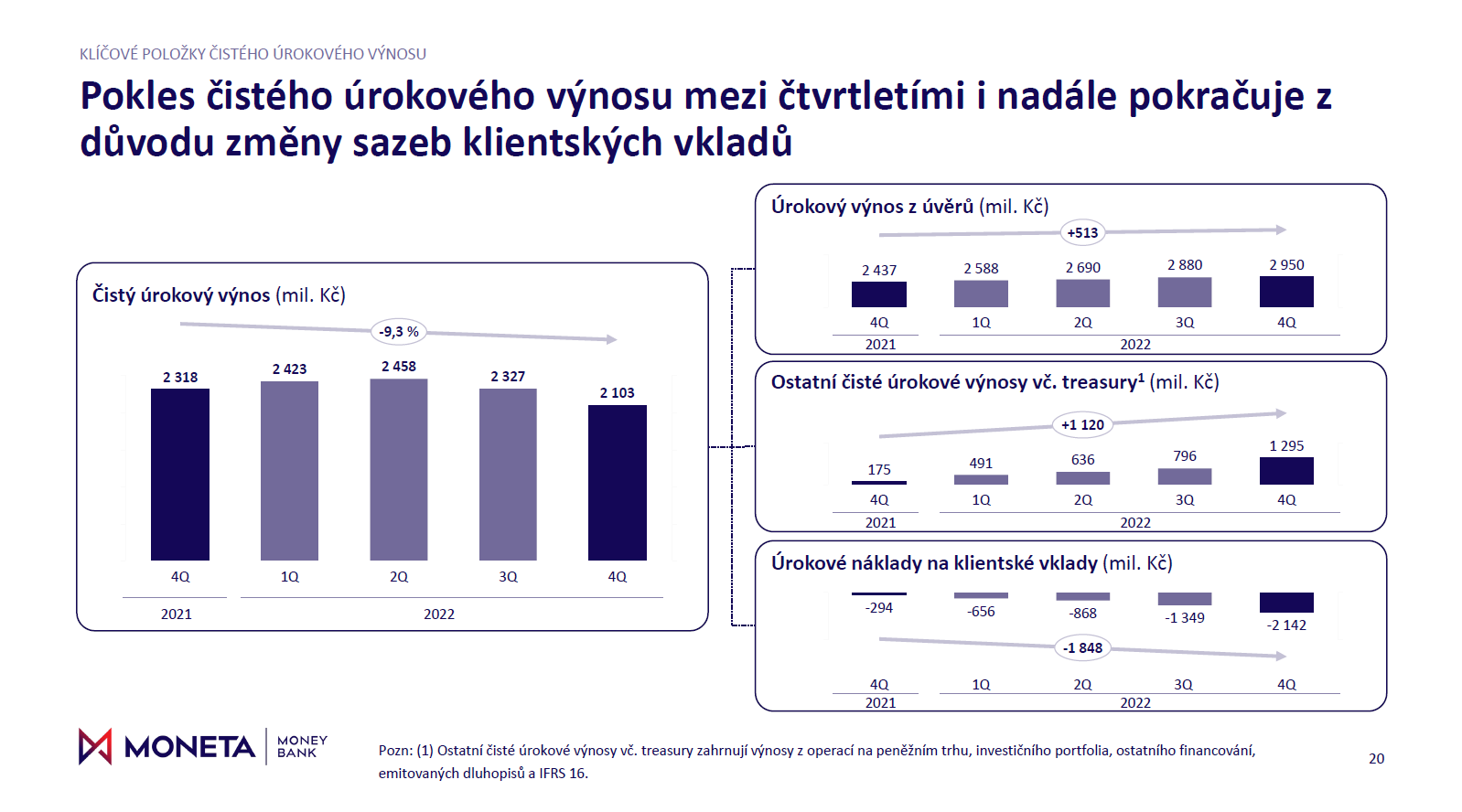

Banka aktualizovala svůj střednědobý výhled a v následujících 3 letech očekává kumulovaný čistý zisk ve výši 13,2 mld. Kč. Před výsledky trh očekával, že v roce 2023 Moneta dosáhne zisku necelých 4,0 mld. Kč a v roce 2024 4,4 mld. Kč.

Střednědobý výhled Monety na roky 2023-2027, zveřejněný 3. února 2023, zdroj: Moneta

Akcie Monety (BAAGECBA) před výsledky na pražské burze uzavřely na 81,3 Kč a na RM-SYSTÉMu na 81,6 Kč.

Zdroj: Moneta Money Bank

Karel Nedvěd

Fio banka, a.s.

Související odkazy

- Moneta: Trigon Dom Maklerski zvyšuje cílovou cenu na 139,5 Kč a ponechává doporučení "hold"

- Dividenda Moneta Money Bank v roce 2025 a dalších letech (+komentář analytika)

- Moneta Money Bank: Pozvánka na valnou hromadu

- Moneta: Goldman Sachs zvyšuje cílovou cenu na 118 Kč se stálým doporučením na stupni "neutral"

- Moneta: Citi zvýšila cílovou cenu akcií na 135 Kč se stávajícím doporučením "neutral"

Nejnovější:

- Na závěr týdne další pokles hodnot indexů v USA.

- Nasdaq roste, DJI klesá.

- Frankfurtská burza v poslední seanci tohoto týdne mírně oslabila

- Charles Schwab reportoval za 1Q, čisté výnosy a očištěný zisk na akcii byly mírně nad očekáváním

- State Street oznámila výsledky za 1Q, celková aktiva pod správou zaznamenala mírný pokles

- USA: Zásoby plynu podle EIA k 11. dubnu vzrostly o 16 mld. kubických stop

- Akcie na pražské burze v závěru zkráceného týdne rostly

- Americké akcie v úvodu obchodování rostou, reportovaly UnitedHealth, American Express a další

- American Express v 1Q reportovala zisk na akcii nad očekávání a potvrdila svůj roční výhled

- Americké futures se obchodují smíšeně