Které akcie nejvíce přispěly k růstu indexu S&P 500 a proč je normální, že vítěz bere vše?

Které akcie a sektory nejvíce přispěly k růstu amerického indexu S&P 500 v roce 2019, které v uplynulé dekádě? A proč není neobvyklé, že i loni vítěžné akcie braly téměř vše?

Nejrůstovější a nejztrátovější akcie indexu S&P 500 jsme již sdíleli na našem Twitteru. Včetně dividend si loni index připsal výrazných 31,5 %, nejvíce od roku 2013. Nejvíce se dařilo firmám z polovodičového sektoru, naopak pod tlakem byly slabé maloobchodní firmy.

Americký akciový index S&P 500 je však vážený z hlediska tržní kapitalizace. Největší společnosti tak mají v indexu největší váhu a nejvíce s ním hýbají.

Které akcie a sektory nejvíce přispěly k růstu indexu S&P 500 v roce 2019?

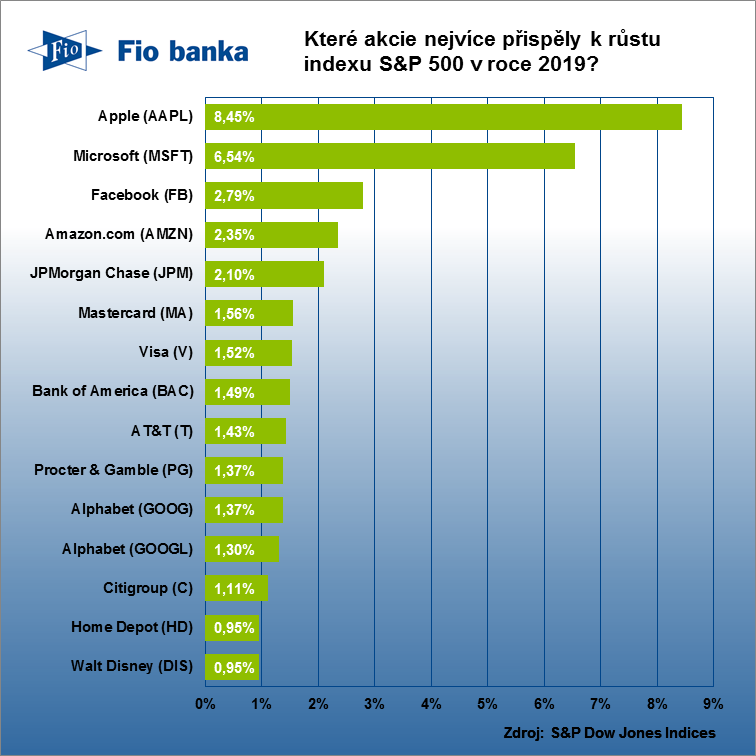

V roce 2019 indexu nejvíce pomohly akcie společnosti Apple, které k růstu přispěly z 8,45 %. Celkově v roce 2019 akcionářům vynesly necelých 89 % (růst ceny akcií + dividendový výnos). A jelikož je Apple největší společností světa s kapitalizací přes 1,3 bil. USD, jeho růst má výrazný dopad na celý index.

Akcie, které nejvíce přispěly k růstu indexu S&P 500 v roce 2019 (procentuální podíl na celkovém výnosu)

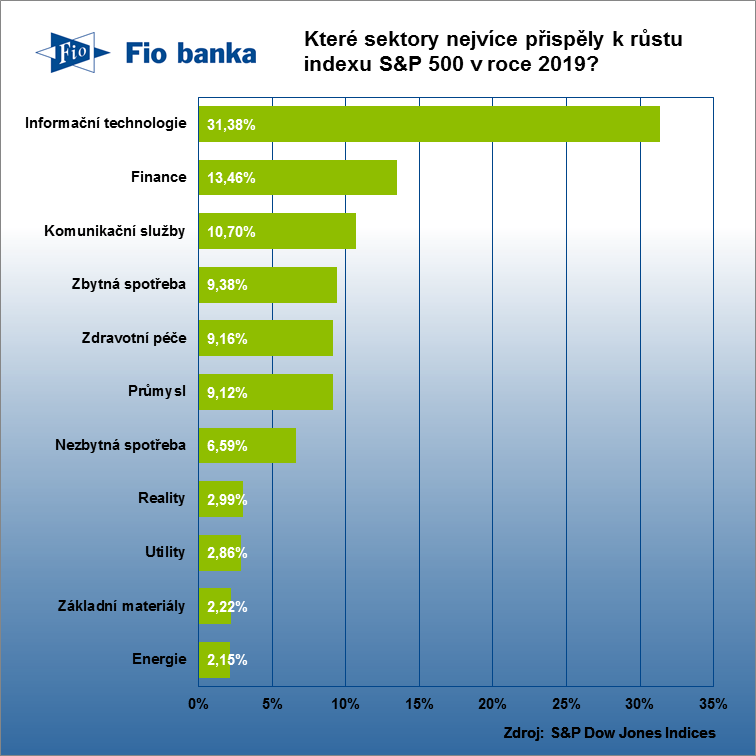

Dařilo se také dalším technologickým jménům jako Microsoft (celkový výnos 58 %), Facebook (57 %) a dalším. Do sektoru IT jsou řazeny také platební společnosti Visa (43 %) a Mastercard (59 %). Indexu S&P 500 tak loni jasně technologie dominovaly a přinesly mu 31 % růstu. Druhé finance, reprezentované např. bankami J.P. Morgan (47 %), Bank of America (46 %) a Citigroup (58 %), potom přispěly 13 %.

Sektory, které nejvíce přispěly k růstu indexu S&P 500 v roce 2019 (procentuální podíl na celkovém výnosu)

Pomyslnou kotvou naopak byly akcie společnosti Boeing, které v roce 2019 ztratily 11 % kvůli kauze letadel 737 MAX. Nedařilo se ani společnostem Walt Disney a Oracle. Poklesy dalších akcií měly na index S&P 500 minimální dopad.

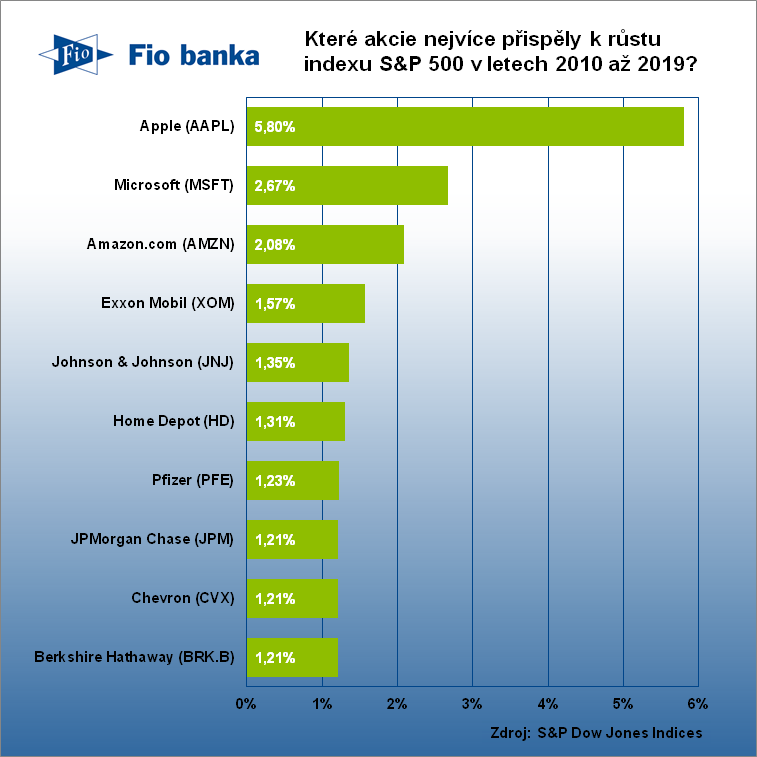

Které akcie nejvíce přispěly k růstu indexu S&P 500 mezi roky 2010 a 2019?

Graf největších přispěvatelů růstu indexu S&P 500 od roku 2010 se vlastně velmi podobá tomu s nejrůstovějšími z roku 2019. Největšími tahouny trhu i v poslední dekádě byly společnosti Apple a Microsoft. Celkový výnos za tuto dobu u nich činil 1021 %, respektive 557 %.

Akcie, které nejvíce přispěly k růstu indexu S&P 500 mezi roky 2010 a 2019 (procentuální podíl na celkovém výnosu)

Vítěz (opět) bere vše hodně, aneb jak daleko sahá paměť trhu?

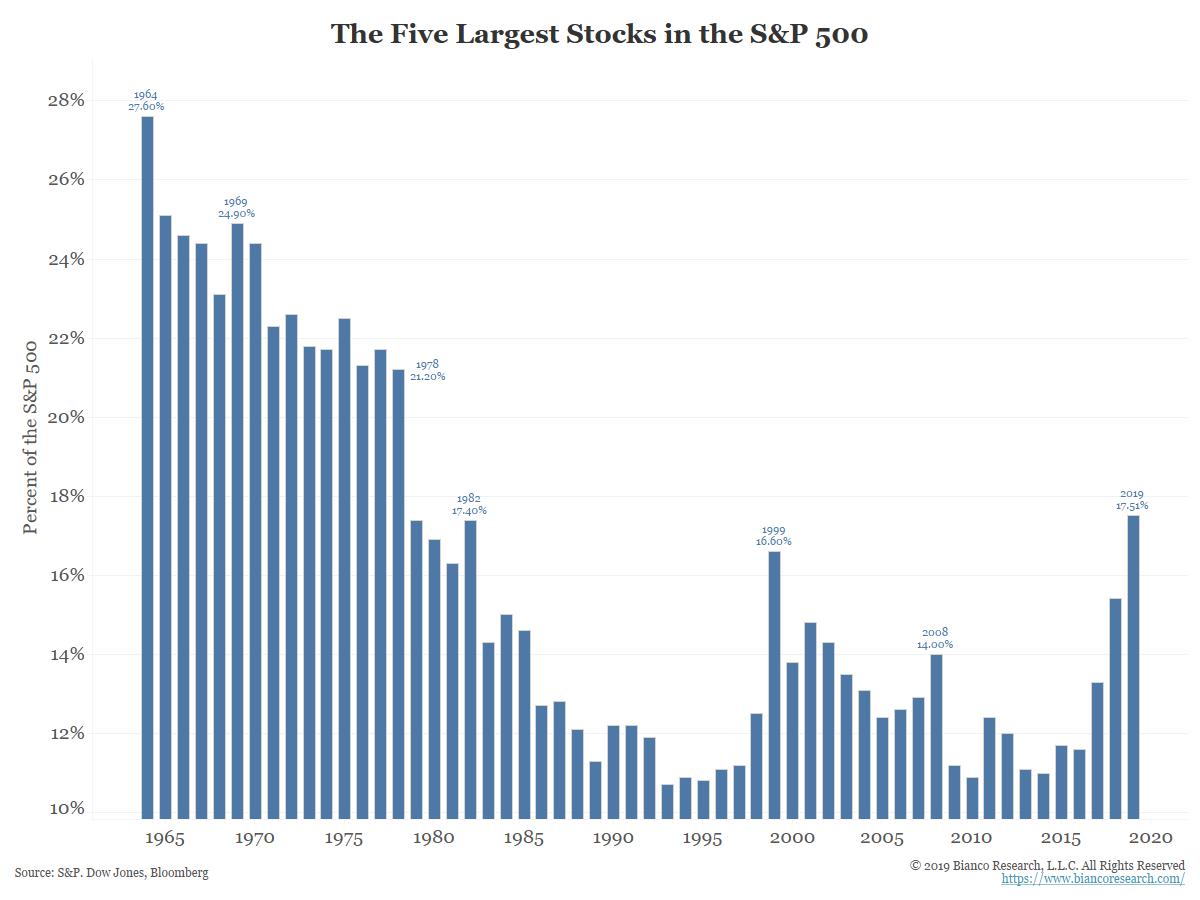

Trendem posledních let je rostoucí dominance největších společností na tržní kapitalizaci celého indexu S&P 500 a mezi investory (především mezi těmi, kteří je nedrží) budí silné vášně.

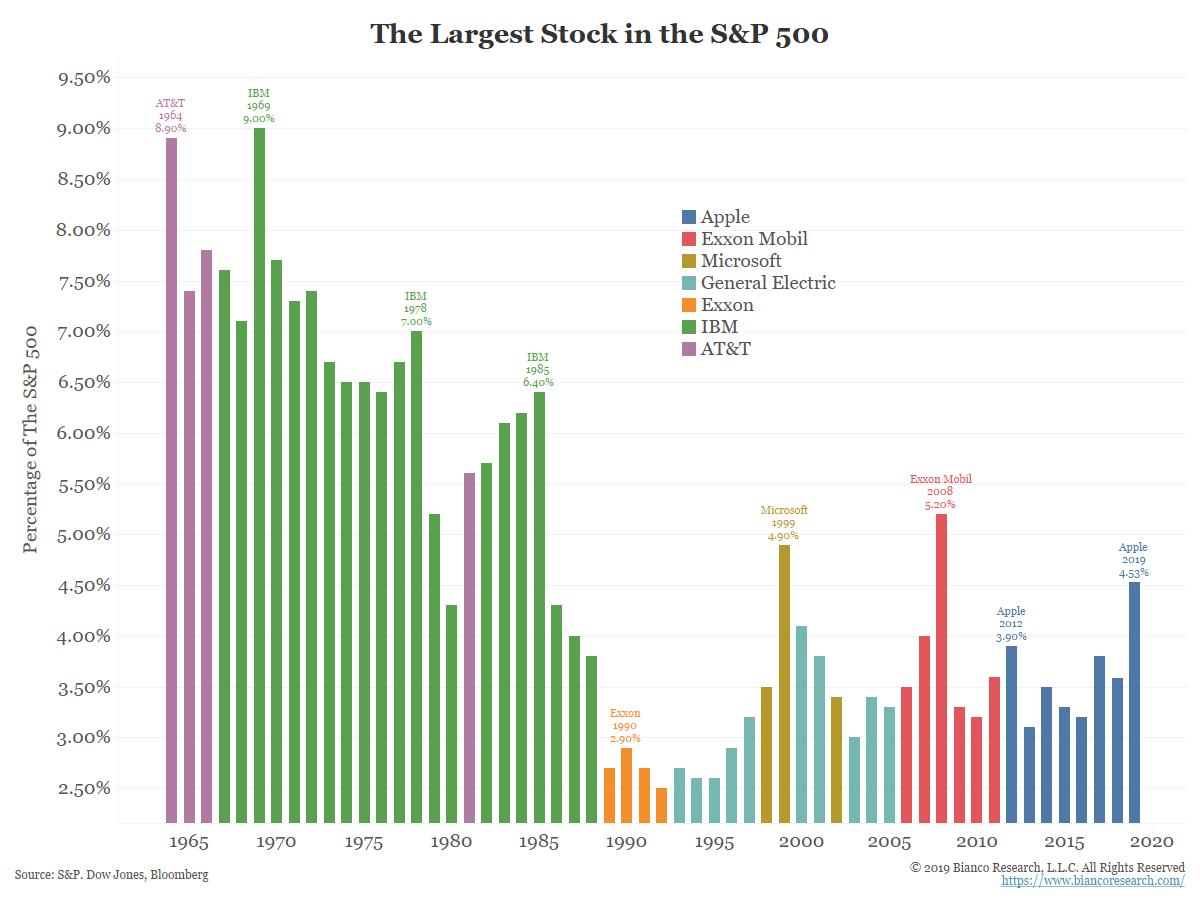

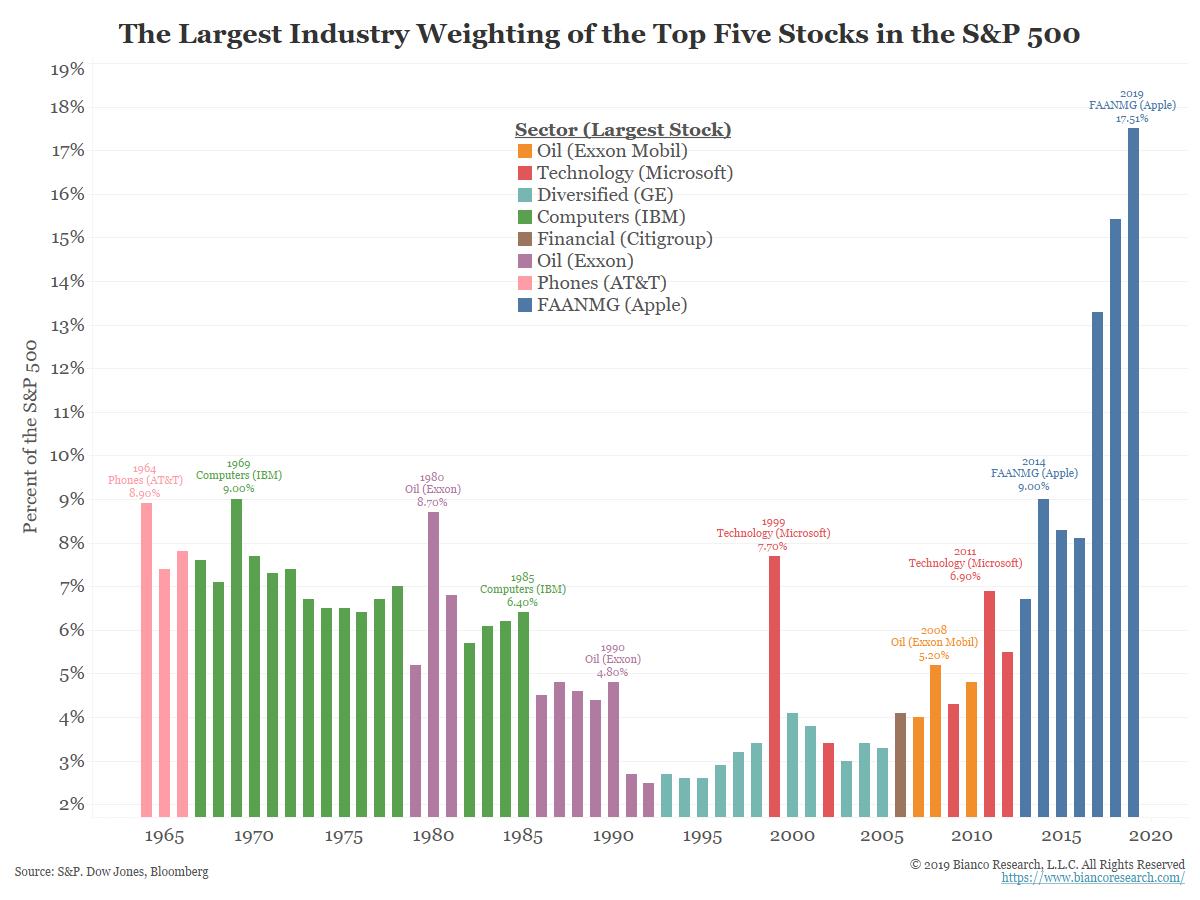

Ještě v roce 2012 podíl 5 největších firem na tržní kapitalizaci indexu S&P 500 činil necelých 11 %. Na konci roku 2019 vzrostl na téměř 18 % a překonal tak hranici 17 % z roku 1999.

Pokud se budeme koukat na graf od konce 90. let jako někteří komentátoři (s krátkou pamětí), pak toto číslo je relativně vysoké a dominance Applu, který je největší společností osmý rok v řadě, relativně dlouhá.

Analytik James Bianco si však dal tu práci a dohledal čísla již od 60. let, která nám dávají delší perspektivu. Podíl 5 největších akcií se do 80. let držel výše, než je dnes, a v roce 1964 byl dokonce na téměř 28 %. Dnešních 18 % tak není historickou anomálií.

Podíl top 5 největších akcií na celkové tržní aktualizaci indexu S&P 500 od roku 1964, zdroj: James Bianco

Dlouhá byla také dominance společnosti IBM, která s jednou přestávkou indexu dominovala přes 20 let a její váha byla oproti Applu vyšší. Ani pozice Applu tak není mimořádná.

Největší akcie v indexu S&P 500 od roku 1964, zdroj: James Bianco

Bianco však zároveň dodává, že v minulosti bylo 5 největších akcií z odlišných sektorů – Exxon jako ropná společnost, maloobchodní Walmart, Citi z financí, telekomunikační Citi a technologická IBM.

Přidává ještě jeden graf, ve kterém uvádí váhu „segmentu“ FAANMG. Jeho dominanci vysvětluje rozvojem telefonů s rychlým internetem a uvádí, že se jedná o největší koncentraci jednoho odvětví nebo segmentu.

Podíl segmentů trhu sestavených Jamesem Bianco od roku 1964

Co tato zkratka znamená? Facebook, Apple, Amazon, Netflix, Microsoft a Google. Dříve se také uváděly (a dále uvádějí) zkratky FAANG a FANG, vynechávající některé z výše jmenovaných.

Tak že by se podle posledního grafu skutečně nyní dělo něco mimořádného? Bianco se bohužel v komentáři dále nepouští, ačkoliv zde podle mě začíná být téma nejzajímavější.

Co výše jmenované společnosti spojuje, je vysoké tempo růstu hospodaření a disruptivní vliv na odvětví, ve kterých působí. Všechny také těží z rozvoje internetu a do jisté míry si konkurují, na druhou stranu mají odlišné obchodní modely: zatímco Google (respektive Alphabet) je závislý na ziscích z reklam, Netflix na předplatném, tak Amazonu většinu zisku (nepřináší maloobchodní prodej, který činí většinu jeho tržeb, nýbrž) přináší cloudové služby. Applu nejvíce vynáší jeho zařízení, i když roste podíl služeb, a nejdiverzifikovanější obchodní model má Microsoft, který prodává zařízení, licence, předplatné i cloudové služby.

(Nedávno jsem narazil na článek, ve kterém se podnikatelům radilo, aby se naučili těžit z investic jiných firem – jako třeba Microsoft těžil z investic IBM do počítačů nebo dnešní internetové společnosti těží z investic telekomunikačních společností do kabelů, aniž by se zatížily jejich dluhem. A možná, že tohle je faktor, který výše jmenované společnosti spojuje nejvíc.)

Je tedy otázka, zda je můžeme takto dávat dohromady, i když k tomu jejich výrazný růst a do jisté míry jejich neuchopitelnost v porovnání s jinými společnostmi láká.

Další otázka je, zda bychom podobné skupiny zajímavých společností nebyli schopni vytvořit i v minulosti a jejich podíl na tržní kapitalizaci indexu S&P 500 by se tak nepřiblížil dnešním vahám FAANMG.

Závěr

Moje pointa je tedy následující – z hlediska historických dat je normální, že „vítěz bere vše“, respektive že několik hráčů tvoří většinu hodnoty trhu i růstu (viz Paretův princip). Koncentrace trhu je nyní vyšší než na přelomu milénia, to však neznamená, že by nyní v tomto na trhu stejně jako tehdy byla „bublina“.

Ode všech těchto společností se v dalších letech čeká silný růst zisků a volných hotovostních toků (s výjimkou Netflixu, u kterého se očekávají pokračující kapitálově náročné investice do vlastního obsahu – tudíž zisky porostou, ale cash flow bude záporné).

Co se tedy týká samotného fundamentu těchto firem, tak je rozhodně o poznání solidnější, než měly dotcom firmy během internetové horečky přelomu tisíciletí (kterým stačilo si do jména přidat „.com“ a jejich akcie rostly).

Staré rčení říká, že rozdíl mezi dobrou společností a dobrou investicí je v jejím ocenění. A já si skromně myslím, že to dobré společnosti převážně jsou. Zda je trh podceňuje nebo nadceňuje ve vztahu k jejich růstu a zda jsou tedy levné nebo drahé, je však jiná otázka.

Ani v jedné ze společností FAANMG nedržím podíl, proto jsou mé úvahy čistě akademické. Budu rád, když se zapojíte do diskuze na Twitteru @JanTomanekFio. (Zároveň ocením, pokud někdo náhodou také četl výše zmíněný článek a poslal mi odkaz, bohužel už ho nyní nejsem schopen dohledat.)

Zdroj: S&P Dow Jones Indices

Jan Tománek

Fio banka, a.s.

Prohlášení

Nejnovější:

- ČR: Kalendář výsledkové sezóny za 1Q 2025

- Evropa: Kalendář výsledkové sezóny za 1Q 2025

- Vydáváme novou analýzu na akcie Komerční banky s cílovou cenou 1 056 Kč a doporučením „Držet“

- USA: Kalendář výsledkové sezóny za 1Q 2025

- Dividendy německých akcií z indexu DAX 40 v roce 2025

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (2. část)

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (1. část)

- Zvyšujeme cílovou cenu na akcie Colt CZ z 698 Kč na 791 Kč, potvrzujeme doporučení „Akumulovat"