Americká burza: Představení hlavního amerického akciového indexu S&P 500 a navázaných ETF (2. část)

Co je index S&P 500? Jaké firmy v něm nalezneme? Jaká jsou pravidla do zařazení akcií do indexu? Jakou mají geografickou expozici a jak navrací kapitál akcionářům?

V prvním díle seriálu o americké burze jsme si představili tradiční index Dow Jones Industrial Jones. Nyní přišel na řadě nejpoužívanější index S&P 500, do kterého se řadí nejznámější americké firmy zahrnující technologické giganty Apple a Microsoft, bankovní dům JPMorgan, Coca-Colu, Disney, Pfizer a stovky dalších, z nichž řada hraje důležitou roli i ve světové ekonomice.

První část dílu se věnovala jeho historii, důležitosti a sektorové klasifikaci. V té dnešní se podíváme na pravidla pro zařazení, váhu jednotlivých společností, jejich přístup k dividendám a zpětným odkupům akcií nebo geografickou expozici.

Pravidla pro zařazení do indexu S&P 500

Pro zařazení do indexu S&P 500 je potřeba, aby společnost splnila několik podmínek:

- sídlo v USA

- primárně obchodovaná v USA

- akciová společnost s jednou třídou akcií

- tržní kapitalizace (aktuálně: >8,2 mld. USD, menší jsou zařazeny do jiných indexů)

- likvidita

- ziskovost

Společnost by se také měla veřejně obchodovat déle než 12 měsíců, vyjma společností vyčleněných z již obchodovaných firem. Konkrétní znění podmínek naleznete zde (pdf).

Společnost S&P Dow Jones se snaží omezovat změny na minimum, proto zdůrazňuje, že se jedná o podmínky přijetí do indexu, nikoliv pro pokračující členství. V indexu S&P 500 tak zůstávají i společnosti, které některou z podmínek nedodržují, pokud si podmínky na trhu změnu nevyžádají.

Primárním kritériem pro zařazení do indexu je velikost společnosti, ta se však neustále mění v návaznosti na její hospodaření a sentimentu trhu ohledně jejích budoucích vyhlídek. Index S&P 500 je tak poměrně nestálý.

Analytici společnosti Innosight spočítali, že v roce 2017 bylo z indexu vyřazeno 5 % společností a v následujících 10 letech by měla být v indexu nahrazena až polovina současných společností. Ke změnám vedle změn ekonomiky přispívají také fúze, akvizice a rozdělování společností. Ačkoliv index S&P 500 tak je "věčný", jeho složení se výrazně liší oproti jeho vzniku, jak jsme si ukázali již v první části.

Váha firem v indexu

Od roku 2005 je index S&P 500 vážený z hlediska tržní kapitalizace volně obchodovatelných akcií (tzv. free float, do výpočtu tržní kapitalizace vstupují pouze obchodované akcie), do té doby byla váha jednotlivých společností určena z hlediska jejich celkové tržní kapitalizace.

Vzhledem k tomu, že průměrný free float u akcií z indexu S&P 500 tehdy činil 90 % a do indexu jsou zařazovány pouze akcie s více než 50% free floatem, neměla změna výrazný vliv, napsal David Blitzer, bývalý předseda komise pro index.

Z floatu jsou obvykle vyřazeny velké bloky neobchodovaných akcií, které obvykle drží zakladatelé nebo manažeři společnosti, zaměstnanecké plány, nadace a vládní orgány.

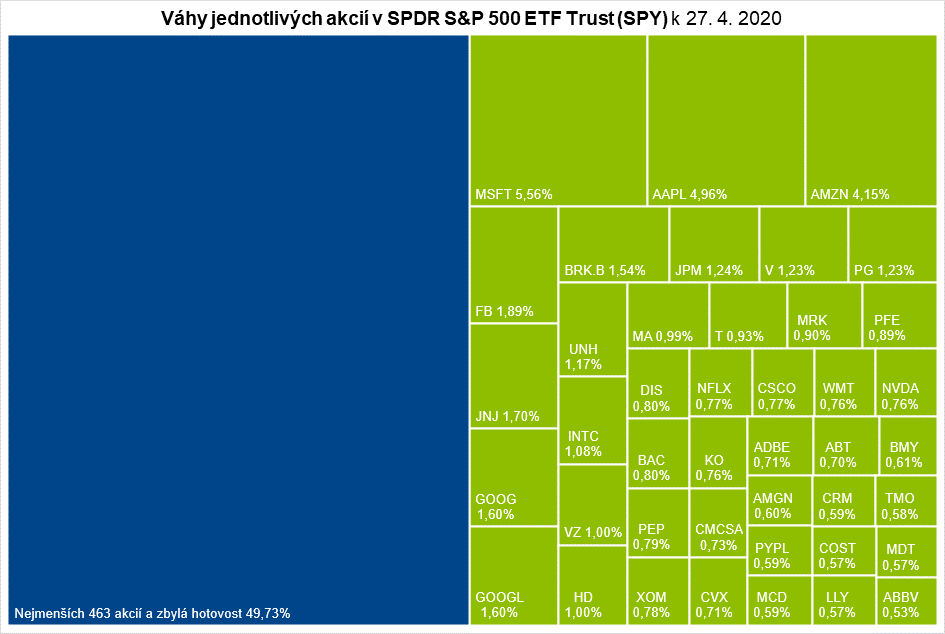

Podíl největších 42 emisí činí přibližně polovinu váhy celého indexu S&P 500 (poznámka: data o přesném kompletním složení indexu S&P 500 nejsou veřejně dostupná, uvádíme proto složení ETF SPY, které ho velmi blízko následuje)

Varianty indexu: S&P 500 Total Return, S&P 500 Equal Weight

Běžně uváděný index S&P 500 je cenový index, který nezahrnuje dividendy. Index existuje také ve verzi zahrnující celkový, tedy i dividendový výnos, označuje se jako total return (TR).

Vývoj hodnoty indexu S&P 500 ve standardní verzi bez dividend (zelená) a total return verzi zahrnující celkový výnos z držení akcií (růžová) od začátku roku 2000

Zde se opět odráží historický vývoj akciových indexů, které vznikly jako nástroj pro číselné vyjádření dění na trhu a teprve později začaly sloužit pro porovnávání výkonnosti, pro které je vhodnější používat total return verzi.

V roce 2003 byla uvedena verze indexu S&P 500 Equal Weight, která obsahuje stejné akcie jako hlavní index S&P 500, jejich váha však není určena floatem, nýbrž každá emise má stejnou váhu. Tato verze tak oproti hlavnímu indexu nadvažuje menší společnosti a nabízí alternativu investorům, kterým se nelíbí současná (leč historicky nijak výjimečná) dominance několika velkých firem. Jeho hodnota byla dopočítána až do roku 1989.

Za situací, kdy se malým společnostem daří více než velkým, dosahují equal weight verze indexů lepší výkonnosti, pokud se více daří velkým, tak verze indexů vážených dle tržní kapitalizace.

Vývoj hodnoty indexu S&P 500 ve standardní verzi (zelená) a equal weight (růžová) od roku 2000

Americké společnosti oproti dividendám preferují zpětný odkup akcií

Velký počet společností z indexu S&P 500 vyplácí dividendu (423 na konci roku 2019), historický dividendový výnos za posledních 12 měsíců u indexu S&P 500 aktuálně činí 2,1 %. Ve srovnání s dalšími trhy by se tak na první pohled mohlo zdát, že americké společnosti v oblasti návratu kapitálu akcionářům zaostávají, opak je však pravdou.

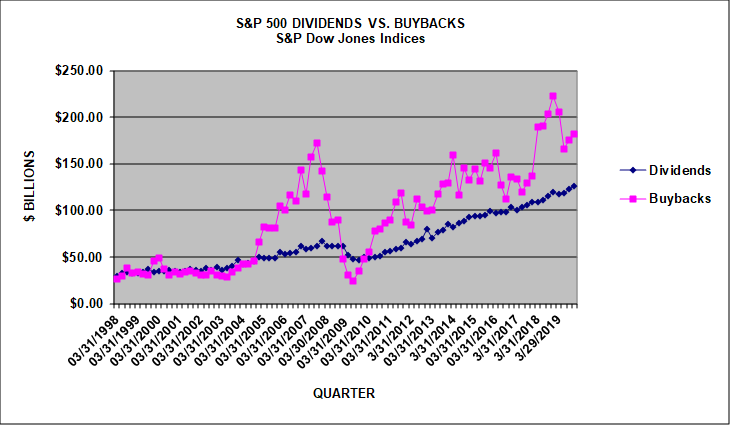

Řada amerických společností však vedle dividend navrací kapitál akcionářům prostřednictvím daňově výhodnějších zpětných odkupů svých akcií, na které od roku 2010 vydávají více než na dividendy. Pro zhodnocení celkového výnosu pro akcionáře je tak potřeba vzít v potaz i jeho významnou roli a nekoukat pouze na dividendový výnos.

Částky vydávané americkými společnostmi z indexu S&P 500 na dividendy (modrá) a zpětné odkupy (růžová), zdroj: S&P Dow Jones Indices

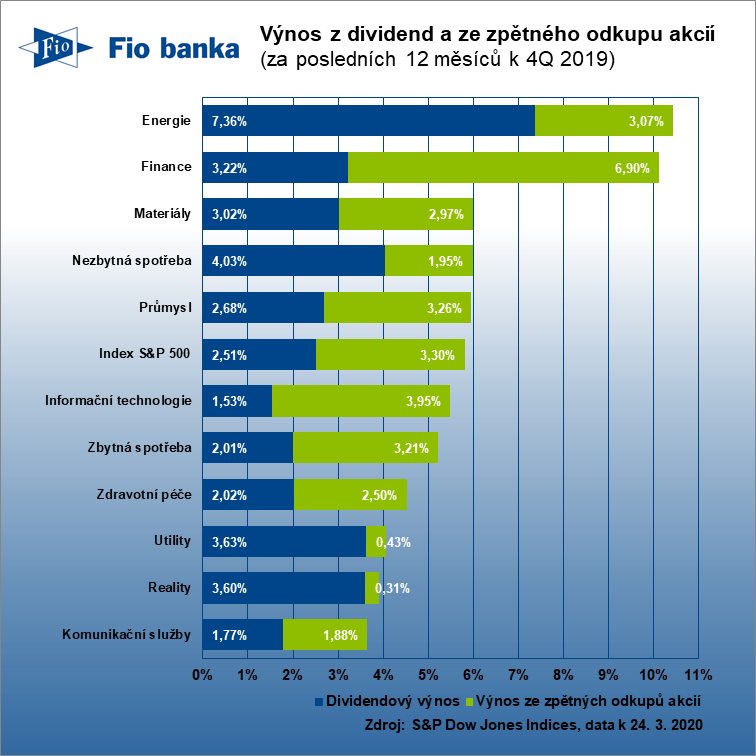

Preference dividend a zpětných odkupů se liší dle sektoru – nejvýznamnější roli akciový buyback hraje u finančního sektoru a informačních technologií, naopak u energetik, realit a utilit dominují dividendy. V žebříčku firem největší částky na zpětný odkup v posledních letech vynakládá společnost Apple.

Výnos z dividend a zpětných odkupů u jednotlivých sektorů indexu S&P 500 ke konci roku 2019

Graf výše s historickým výnosem z dividend a zpětných odkupů za posledních 12 měsíců k 4Q 2019 nabízí vzhledem k aktuálním turbulencím spíše historický pohled (psáno za časů koronaviru), i když se jedná o nejčerstvější data poskytnutá společností S&P Dow Jones Indices.

Např. velké americké banky se totiž kvůli vypuknutí koronaviru zavázaly do konce 2Q 2020 zpětné odkupy přerušit. Historický výnos je oproti současné situaci nadhodnocen také u energetického sektoru, na který dopadl pokles cen ropy, což srazilo cenu akcií energetických firem a opticky tak zvýšilo historický výnos. Také další firmy přistoupily k omezení zpětných odkupů a v některých případech i dividend.

Geografická expozice firem z S&P 500

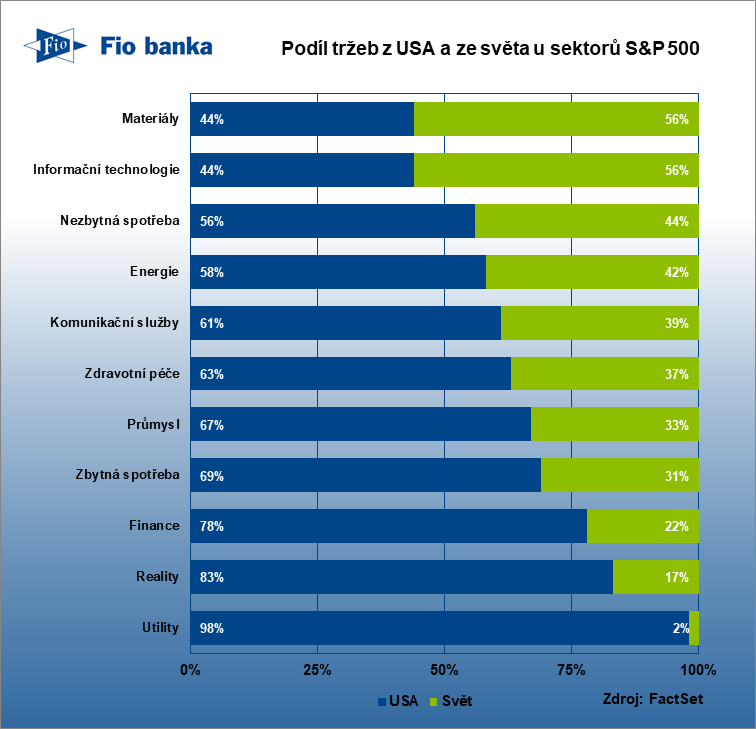

Společnosti z indexu S&P 500 nepůsobí pouze na svém domovském trhu ve Spojených státech amerických, ale řada z nich patří mezi největší hráče ve svém oboru i ve světě. Investice do těchto firem tak není pouze investicí do USA, ale do globalizovaného světa.

Přibližně 61 % celkových tržeb společností indexu S&P 500 pochází z USA a 39 % z dalších zemí.U jednotlivých sektorů však nalezneme velké rozdíly: zatímco utility se zaměřují výhradně na domácí trh, technologičtí giganti a producenti základních materiálů mají velkou expozici vůči zahraničním trhům.

Geografická expozice jednotlivých sektorů indexu S&P 500

Seriál článků o amerických indexech

V nejbližší době se můžete těšit na další články o amerických akciových indexech. V dalším díle, respektive třetí části tohoto článku, se ještě budeme zabývat indexem S&P 500 a konečně se podíváme na nejzajímavější ETF navázaná na tento index.

Sledujte proto náš Twitter @Fio_investice, ať vám neuteče. Jako autor článku také na @JanTomanekFio ocením zpětnou vazbu.

Rozcestník seriálu o indexech zde.

PS: Článek o indexu S&P 500 jako celku jsem původně plánoval jako jednodílný, ale k tomuto "králi akciových indexů" se dá najít tolik zajímavých a důležitých informací, že jsem ho rozdělil na dva. A před vydáním této části jsem si uvědomil, že jsem do ní přidal tolik věcí, že by vyšly na samostatný díl. A tak jsem se rozhodl vyčlenit možnosti investování do indexu S&P 500 - prostřednictvím individuálních akcií, ETF fondů a futures - do samostatného článku, na který se můžete těšit z kraje příštího týdne.

Jan Tománek

Fio banka, a.s.

Prohlášení

Nejnovější:

- ČR: Kalendář výsledkové sezóny za 1Q 2025

- Evropa: Kalendář výsledkové sezóny za 1Q 2025

- Vydáváme novou analýzu na akcie Komerční banky s cílovou cenou 1 056 Kč a doporučením „Držet“

- USA: Kalendář výsledkové sezóny za 1Q 2025

- Dividendy německých akcií z indexu DAX 40 v roce 2025

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (2. část)

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (1. část)

- Zvyšujeme cílovou cenu na akcie Colt CZ z 698 Kč na 791 Kč, potvrzujeme doporučení „Akumulovat"