Fúze NortonLifeLock a Avast: Informace a pohledy analytiků

Podrobnosti sloučení dvou kyberbezpečnostních velikánů NortonLifeLock a Avast. Analytici se víceméně shodují, že fúze přispěje ke zlepšení postavení firmy vůči konkurenci. Pozitivně vnímají také synergie, které by uskutečnění transakce přineslo. Někteří z analytiků oznámenou prémii považují za nízkou, avšak dokončení přesto očekávají.

NortonLifeLock + Avast

Obě společnosti potvrdily vzájemná jednání 15. července 2021, přičemž dohodu o sloučení uzavřely o necelý měsíc později 10. srpna. Dokončení transakce, k němuž jsou zapotřebí kromě splnění obvyklých podmínek také souhlasy regulátorů a valných hromad, je očekáváno přibližně v polovině příštího roku.

V případě schválení by nově vzniklá společnost disponovala více než 500 miliony uživatelů po celém světě (včetně 40 milionů přímých zákazníků) a výnosy v přibližné výši 3,5 miliardy dolarů. Zařadila by se tak mezi největší jména v oblasti kybernetické bezpečnosti a soukromí. Sídlit by měla na dvou místech – aktuálních domovech obou společností – v arizonském Tempe (NortonLifeLock) a Praze (Avast).

V pozici předsedy představenstva bude působit aktuální šéf NortonLifeLock Vincent Pillete, momentální CEO Avastu Ondřej Vlček obsadí místo prezidenta. Na místě finanční ředitelky setrvá Natalie Derse.

Americkou společnost NortonLifeLock, včetně jejích hospodářských výsledků a výhledů do budoucna, jsme představili v samostatném článku.

Detaily fúze

Transakce Avast bez dluhu ocení na 8,1 až 8,6 mld. USD. Akcionář Avastu obdrží část plnění ve formě akcií, část v hotovosti. Na výběr by měl mít ze dvou variant.

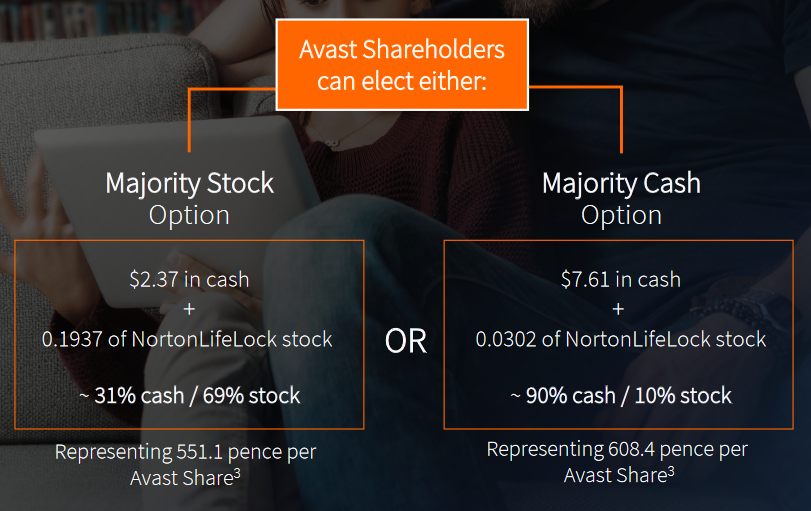

V případě, že zvolí převážně „akciovou“ variantu, obdrží za každou akcii Avastu 2,37 USD v hotovosti a 0,1937 kusu akcie NortonLifeLock. S přihlédnutím k uzavírací ceně akcie NortonLifeLock k 13. červenci ve výši 27,20 USD tato varianta v součtu reprezentuje 551,1 pence za akcii Avastu. Při této ceně tak bude akcie Avastu nahrazena z 31 % v hotovostní formě, 69 % bude vyplaceno ve formě akcií nové společnosti NortonLifeLock. V krajním případě, že každý akcionář Avastu zvolí tuto variantu, by Norton za akcie Avast zaplatil celkem 8,1 mld. USD.

Druhá varianta, převážně „hotovostní“, spočívá ve výplatě 7,61 USD v hotovosti a 0,0302 kusu akcie NortonLifeLock za každou akcii Avastu. Akcionář Avastu preferující tuto variantu tak při ceně Nortonu z 13. července obdrží přibližně 90 % v hotovosti a 10 % ve formě akcií NortonLifeLock. Celkem by si tak po součtu přišel na 608,4 pencí za akcii Avastu. Pokud by se akcionáři Avastu rozhodli pro tuto variantu, cena za Avast by dosáhla 8,6 mld. USD.

Nutno však podotknout, že hodnota protiplnění, které akcionáři Avastu obdrží (zmíněných 551 pencí u akciové varianty, 608 pencí u hotovostní varianty), se bude odvíjet od vývoje ceny akcie NortonLifeLock.

Dvě varianty, ze kterých by akcionáři společnosti Avast měli mít možnost vybírat. Zdroj: NortonLifeLock

Možné navýšení programu na zpětný odkup akcií

Zakladatelé Avastu Pavel Baudiš a Eduard Kučera společně s generálním ředitelem Ondřejem Vlčkem a členy managementu vlastní dohromady zhruba 36 % akcií Avastu. Všichni oznámili, že dokončení transakce podpoří a ze dvou nabízených variant plnění zvolí tu, kde mají větší zastoupení akcie.

V případě, že se akcionáři Avastu převážně rozhodnou pro „akciovou“ variantu a dohromady jim tak připadne až 26% podíl v pokračující společnosti, navýší NortonLifeLock program zpětného odkupu až o 3 mld. USD. V součtu se současným program by tak na zpětný odkup akcií mohl vynaložit až 4,8 mld. USD.

Pokud všichni akcionáři Avastu (kromě zakladatelů a managementu, kteří již ohlásili preferenci „akciové“ varianty) zvolí „hotovostní“ variantu, podíl akcionářů Avast (zakladatelů a členů managementu) ve společnosti NortonLifeLock dosáhne 14 %. Zpětný odkup by v tomto krajním případě nově vzniklá společnost nenavyšovala.

280milionové synergie

Ze sloučení obou společností jsou dle zveřejněné prezentace očekávány nákladové synergie v přibližné hrubé výši 280 mil. USD, což představuje 15 až 20 % sumy nákladů obou společností. Nově vzniklé společnosti se tak otevírá cesta reinvestovat tyto ušetřené prostředky do růstu a inovací.

Kromě významných synergií si Norton od uzavření dohody slibuje dvouciferný nárůst čistého zisku na akcii v roce, který bude následovat bezprostředně po uzavření transakce. Uvádí také vytvoření významné dlouhodobé hodnoty.

NortonLifeLock očekává také generovaní volného cash flow před synergiemi v roční výši 1,5 mld. USD.

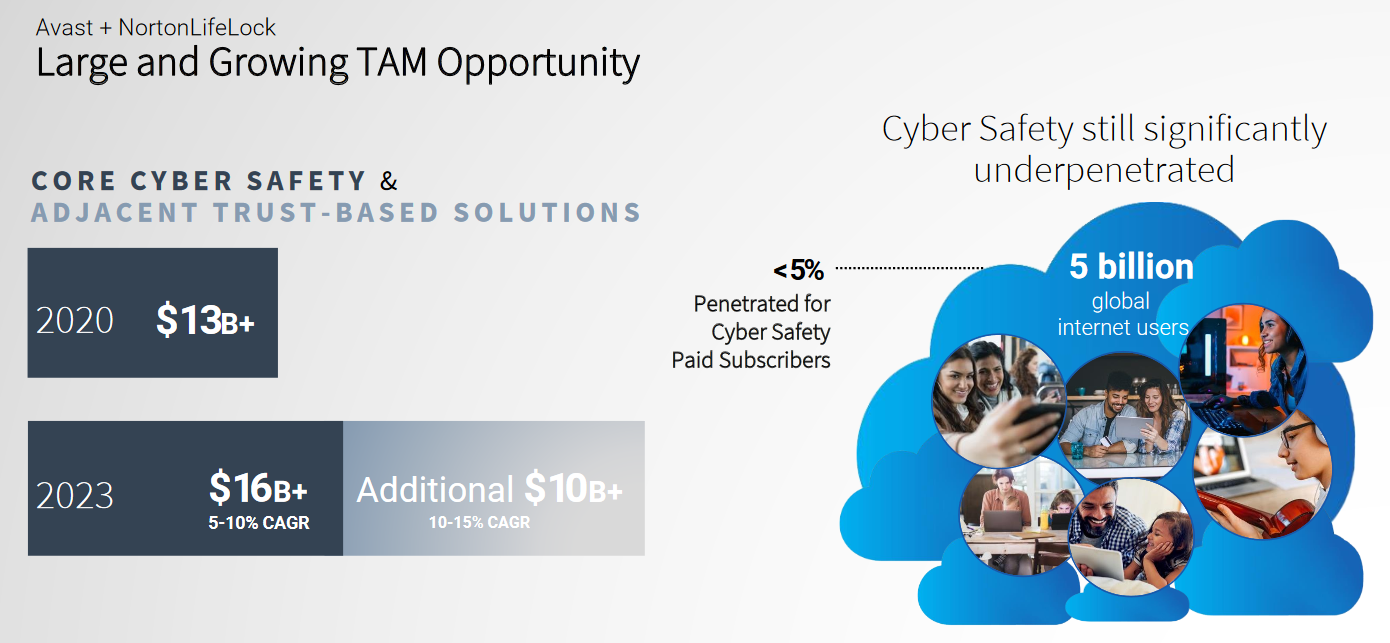

Společnost spatřuje velký potenciál v tzv. trust-based solutions (produktech zjednodušujících ověřování pravosti a identity). Za rok 2020 dosáhl kyberbezpečnostní trh výnosů více než 13 mld. USD. V roce 2023 je očekáváno ještě o 3 miliardy více. Potenciál souvisejících trust-based solutions vidí NortonLifeLock na více než 10 mld. USD. Zdroj: NortonLifeLock

Financování transakce

Transakce by měla být vypořádána primárně pomocí dlouhodobých zdrojů financování (5,35 mld. USD), menší část bude tvořit hotovost. Cílem společnosti po dokončení transakce je čisté zadlužení ve výši 3,5násobku ročního hrubého provozního zisku EBITDA. Firma chce díky silnému volnému cash-flow dlouhodobě udržovat čisté zadlužení v rozmezí 2 až 3násobku EBITDA.

Analytici predikují posílení konkurenční pozice, prémii čekali vyšší

Analytik Matthew Hedberg z kanadské banky RBC označil transakci jako potenciální klíčový urychlovač růstu výnosů nově vzniklé firmy o 10 či více procent. NortonLifeLock by si dle Hedberga mohl upevnit svůj globální tržní podíl. Spojení by nově vzniklé společnosti mohlo pomoci v expanzi do oblasti produktů zjednodušujících ověřování pravosti a identity, které vytvoří možnosti křížového prodeje produktů a navyšování stávajících prodejů. Potenciál transakce vidí RBC také v dlouhodobém zvyšování marže.

Analytik banky americké investiční banky Jefferies Charles Brennan říká, že nabídnutá částka nezahrnuje žádnou kontrolní prémii vzhledem k 280milionové úspoře nákladů, kterou firma očekává ke konci roku následujícího po dokončení transakce. Investoři podle něj pravděpodobně velkorysost prémie ve výši 20,7 %, jež se týká „hotovostní“ varianty, nepocítí. Transakce bude dle něj vzhledem k několika důvodům (překážky zrušení transakce, vysoké závazky, nízké šance na konkurenční nabídku a 300milionový poplatek za zrušení transakce) nejspíše dokončena.

Analytik Bharath Nagaraj z německé investiční banky Berenberg tvrdí, že prémie „není nejlepší“, jelikož nereflektuje žádné synergie, které fúze přinese. Nagaraj očekával prémii v přibližné výši 35 %, přičemž „hotovostní“ varianta představuje prémii přibližně 21 %. Věří, že investoři budou vzhledem k rostoucí konkurenci v sektoru hlasovat pro uskutečnění fúze. Hrozbu zrušení transakce z důvodu monopolního postavení s ohledem na vyšší konkurenci mezi malými a velkými hráči nevnímá.

Analytici z instituce Mizuho Securities uvádí, že Norton by měl mít mnoho příležitostí ke zpeněžení velké základny Avastu, což však nebude lehký úkol vzhledem k tomu, že většina jeho zákazníků využívá neplacené produkty. Norton platí rozumnou cenu za aktivum, jež má potenciál přinášet hmatatelné finanční výhody. Cílovou cenu mají analytici této instituce nastavenou na úroveň 27 USD, investiční doporučení činí „buy“.

Analytici z Morgan Stanley cílovou cenu akcie NortonLifeLock určili na 28 USD, investiční doporučení zní „overweight“. Jedna z nejvýznamnější amerických investičních bank uvádí, že navržená dohoda dává silný strategický smysl se značnou příležitostí k nákladovým a výnosovým synergiím. Význam synergií zmiňují i analytici Barclays, podle nichž jsou vyšší než očekávané. Cílová cena této britské banky činí 31 USD při doporučení na stupni „overweight“.

Zdroj: NortonLifeLock, Avast, Bloomberg

Michal Fric

Fio banka, a.s.

Prohlášení

Nejnovější:

- ČR: Kalendář výsledkové sezóny za 1Q 2025

- Evropa: Kalendář výsledkové sezóny za 1Q 2025

- Vydáváme novou analýzu na akcie Komerční banky s cílovou cenou 1 056 Kč a doporučením „Držet“

- USA: Kalendář výsledkové sezóny za 1Q 2025

- Dividendy německých akcií z indexu DAX 40 v roce 2025

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (2. část)

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (1. část)

- Zvyšujeme cílovou cenu na akcie Colt CZ z 698 Kč na 791 Kč, potvrzujeme doporučení „Akumulovat"

- ČR: Kalendář výsledkové sezóny za 4Q 2024

- KARO Leather: Vydáváme novou analýzu na akcie s doporučením „Akumulovat“ a cílovou cenou 184 Kč