Představení ExxonMobil: Ropný potomek společnosti Standard Oil Johna D. Rockefellera

Představení společnosti ExxonMobil.

Zaměření společnosti

Hlavní činnosti ExxonMobil zahrnují průzkum nalezišť a těžbu surové ropy a zemního plynu. Dále také přepravu a prodej surové ropy, zemního plynu, ropných produktů, petrochemických výrobků a široké škály dalších souvisejících produktů. Ve výroční zprávě společnost uvádí i vyhledávání obchodních příležitostí a výzkum v rámci snižování emisí včetně vodíku, paliv s nižšími emisemi a zachycování a ukládání uhlíku.

Společnost celosvětově prodává paliva, maziva a chemikálie pod čtyřmi značkami, kterými jsou Esso, Exxon, Mobil a ExxonMobil.

ExxonMobil se dlouhodobě věnuje i vývoji vlastních technologií, přičemž měla ke konci roku 2022 více než 8 tisíc aktivních patentů, z nichž také generuje licenční příjmy od třetích stran.

Dalším důležitým faktorem k pochopení společnosti je, že v prostředí energetického trhu se rozhodnutí a rizika mohou často odehrávat v časových horizontech dlouhých až desítky let. Také současné či potenciální budoucí vládní předpisy a politiky, které ovlivňují výrobu a prodej výrobků ExxonMobil, mohou mít výrazný vliv na kapitálové výdaje, příjmy a konkurenční postavení. Společnost uvádí, že v rámci všech činností jsou přijímána opatření k minimalizaci dopadů na ovzduší, vodu a půdu.

Společnost má několik divizí, stovky přidružených společností a zaměstnávala ke konci roku 2022 zhruba 62 tisíc zaměstnanců.

Ve fiskálním roce 2022, který skončil 31. prosince 2022, společnost dosáhla tržeb 398,7 mld. USD a čistého zisku 55,7 mld. USD.

Struktura společnosti a produkty

Společnost je organizována ve třech segmentech – upstream, product solutions (produktová řešení) a low carbon solutions (nízkouhlíková řešení). Segment produktových řešení vznikl spojením downstreamu a chemických produktů, přičemž se tedy skládá z energetických produktů, chemických a specializovaných produktů. Segment nízkouhlíkových řešení pak společnost reportuje v rámci finanční divize.

Popis segmentů v ropném průmyslu a jejich charakteristiky naleznete v našem článku „Rafinované odvětví – jak společnosti v ropném průmyslu vydělávají peníze?“.

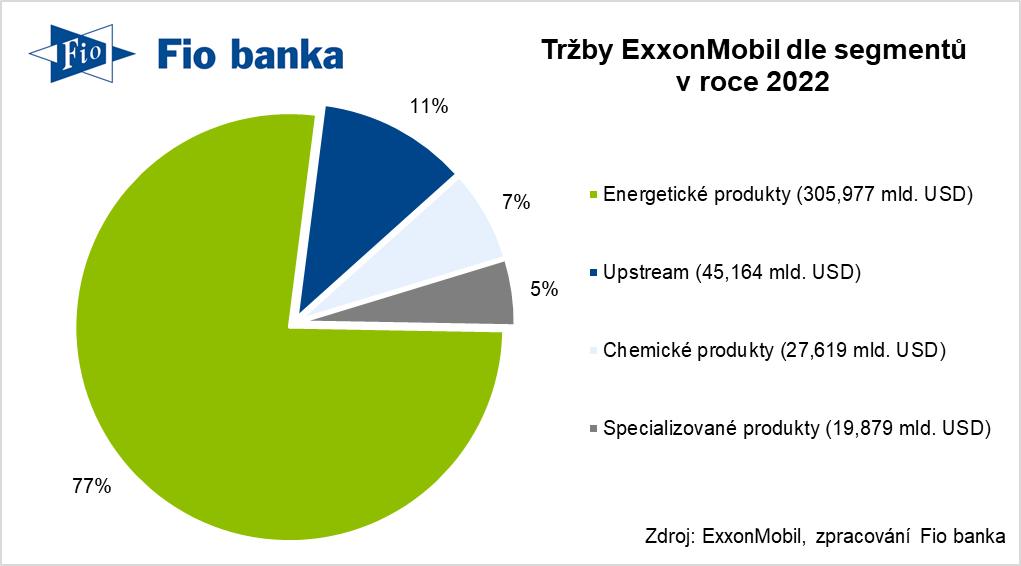

Tržby ExxonMobil dle segmentů

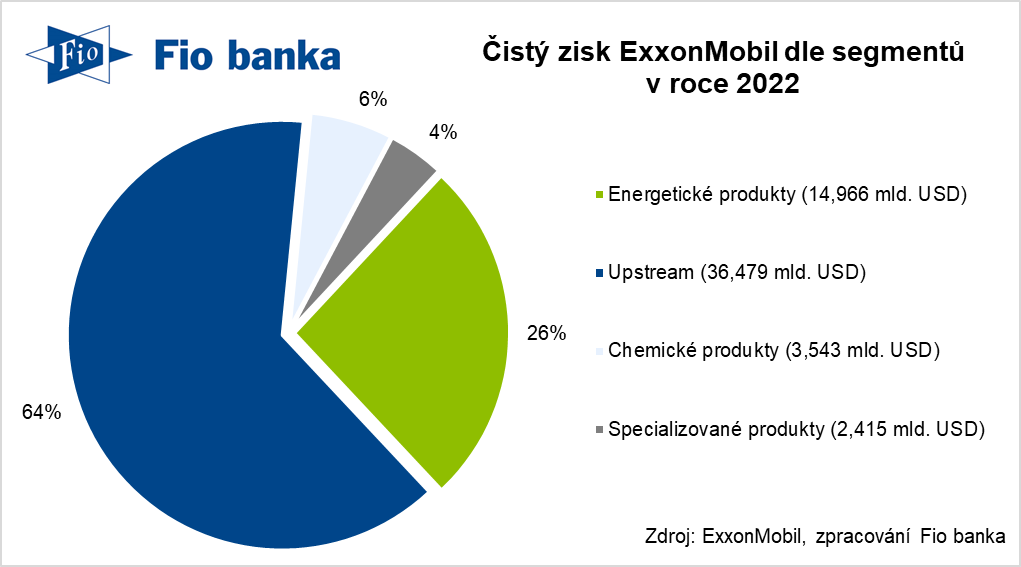

Ačkoliv upstream tvoří „pouze“ 11 % tržeb ExxonMobil, jeho ziskovost dělá ze segmentu nejvýznamnější položku na úrovni čistého zisku.

Čistý zisk ExxonMobil dle segmentů

ExxonMobil disponoval na konci roku 2022 17,74 mld. barely prokazatelných zásob ropného ekvivalentu, což zahrnuje 7,37 mld. barelů surové ropy a 37,63 mld. kubických stop zemního plynu. Většina, 11,14 mld. barelů ropného ekvivalentu spadá do zásob, které budou vytěženy existujícími vrty. Dalších 6,6 mld. (37 %) prokazatelných zásob by se mělo vytěžit vrty novými, resp. stávajícími, ale při relativně významných kapitálových výdajích.

V roce 2022 společnost provedla investice ve výši 12,1 mld. USD v rámci produkce ropy a zemního plynu, které reprezentují 71 % z celkových 17 mld. reportovaných kapitálových výdajů a vynaložených prostředků na průzkumné práce upstreamu.

ExxonMobil celkově vyprodukoval v roce 2022 průměrně za jeden den 1,65 mil. barelů surové ropy, 327 tis. barelů živic, 63 tis. barelů syntetického oleje a 8,3 mld . kubických stop zemního plynu. Celková denní produkce ropného ekvivalentu za rok 2022 byla 3,74 mil. barelů. Průměrná cena ropy za barel byla 96,16 USD, průměrné náklady na produkci barelu ropného ekvivalentu byly 13,9 USD.

Společnost v roce 2022 při souhrnu všech podílů provozovala dohromady 525 těžících vrtů. Maximální kapacita rafinérií byla 4,582 mil. barelů za den a skrz ně prošlo více než 4 mil. barelů denně.

Součástí downstreamu je i 22 513 stanic s pohonnými hmoty napříč celým světem, z toho více než 11 tisíc v USA a 5 830 v Evropě.

V rámci chemického segmentu ExxonMobil vyrábí a prodává olefiny, polyolefiny a širokou škálu dalších petrochemických produktů. V roce 2022 byla komplexní kapacita za rok 11,9 metrických tun ethenu, 11,2 metrických tun polyethylenu a 3,2 metrických tun polypropylenu.

Segment specializovaných produktů zahrnuje výrobu a prodej maziv, vosků, syntetik, elastomery a pryskyřice.

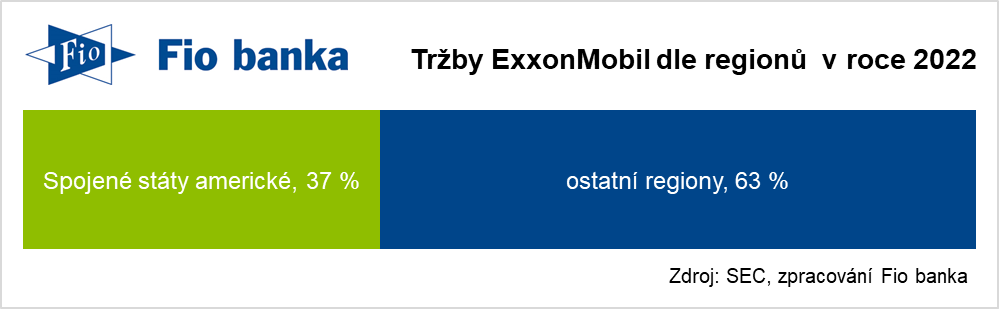

Geograficky se společnost rozděluje na oblast domácího trhu a na trh mimo USA.

Čistý zisk ExxonMobil dle regionů

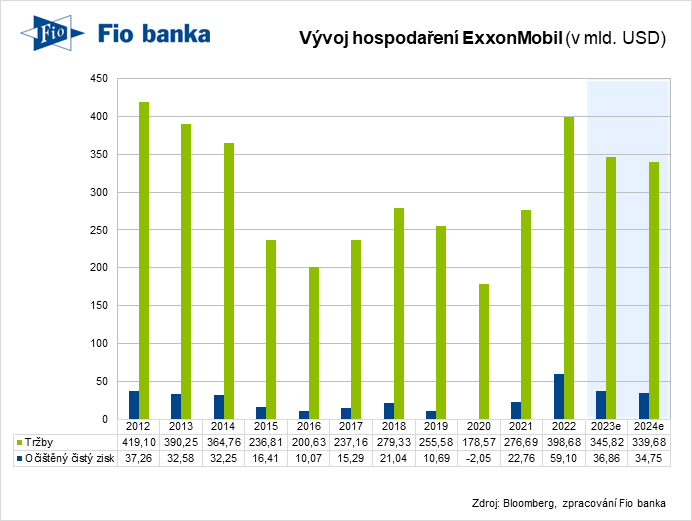

Hospodaření společnosti

Tržby společnosti zaznamenaly mezi lety 2012 až 2022 průměrný roční pokles o 0,5 %. Analytici oslovení agenturou Bloomberg očekávají, že v roce 2023 tržby společnosti meziročně klesnou o 13,4 % a v roce 2024 o dalších 3,9 %.

Vývoj tržeb a očištěného zisku ExxonMobil

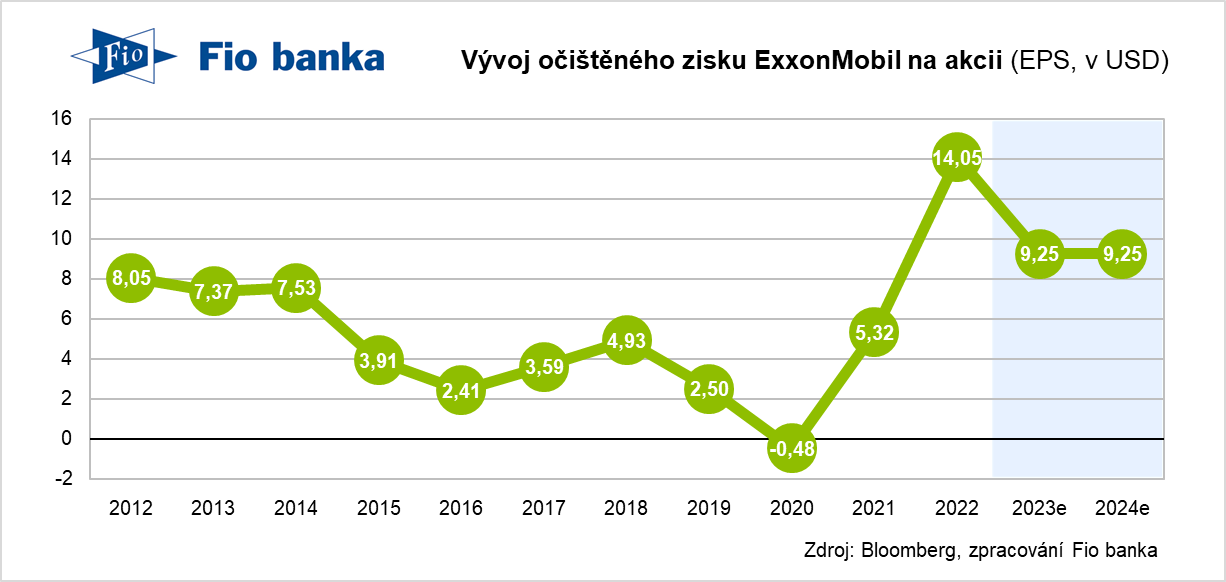

Upravený čistý zisk na akcii společnosti se dostal do záporných hodnot za posledních 10 let pouze v roce 2020, kdy v době covidové pandemie výrazně klesla cena ropy. Podle analytiků klesne očištěný zisk na akcii v dalších dvou letech o 34,2 %, respektive o 0,1 %.

Vývoj zisku na akcii ExxonMobil

Na konci 2Q 2023, který skončil 30. června, měla společnost celkový dluh 41,5 mld. USD a hotovost ve výši 29,5 mld. USD. Čistý dluh tak činil 12 mld. USD.

Čisté zadlužení vztažené k očištěnému hrubému provoznímu zisku EBITDA za posledních 12 měsíců ve výši 78,37 mld. USD tak činilo 0,15násobek.

Historie a aktuální management

Nynější podoba společnosti ExxonMobil vznikla fúzí společností Exxon a Mobil v roce 1999.

Historie samostatných společností sahá až do roku 1860, což je dva roky poté, co vznikl vůbec první komerční ropný vrt v Americe. V roce 1870 John D. Rockefeller založil Standard Oil Company a později sfúzoval s Vacuum Oil Company. V roce 1911 byla rozdělena po rozhodnutí Nejvyššího soudu USA na 34 samostatných společností včetně Jersey Standard (později Exxon) a Vacuum Oil (později Mobil).

V období fúze do ExxonMobil byl generálním ředitelem Exxonu Lee Raymond a generálním ředitelem Mobilu Lou Noto. Lee Raymond byl poté CEO sloučené společnosti až do roku 2005. Nynějším generálním ředitelem je Darren W. Woods, který je ve funkci od roku 2017. Finanční ředitelkou je od roku 2021 Kathryn A. Mikells.

Cíle společnosti

Společnost plánuje investovat do iniciativ na snížení emisí skleníkových plynů. Investice jsou kromě tohoto plánu také zaměřeny na snižování emisí prostřednictvím komercializace, zachycování a ukládání uhlíku, vodíku a paliv s nižšími emisemi.

ExxonMobil ve výroční zprávě uvádí, že s technologickým pokrokem a podporou vládních politik usiluje o dosažení uhlíkové neutrality do roku 2050. Společnost má vytvořený plán, který při jeho splnění do roku 2030 předpokládá celopodnikové snížení emisí skleníkových plynů o 20 %, v divizi upstream o 30 %. Dále snížení spalování uhlovodíků o 60 % a emise metanu o 70 %.

Společnost v roce 2022 oznámila zadání zakázky na návrh projektu na výrobu vodíku. Očekává se, že v ExxonMobil Baytown vyrobí 1 mld. kubických stop „nízkouhlíkového“ vodíku denně, čímž by se projekt stal největším svého druhu.

Projekt by se měl spustit v letech 2027-28 a 98 % CO2 vyprodukovaného zařízením (cca 7 mil. tun ročně) by mělo být zachyceno a trvale uloženo. Síť pro zachycování a ukládání uhlíku, která je pro projekt vyvíjena, bude k dispozici třetím stranám.

ExxonMobil je však také obviňován, že v minulosti přispíval k popírání klimatických změn a čelí v této souvislosti žalobám.

Dividendy a zpětný odkup

ExxonMobil dlouhodobě uplatňuje politiku vyplácení dividend, které za posledních 40 let rostly průměrným ročním tempem 5,9 %.

V roce 2022 společnost provedla zpětný odkup akcií v hodnotě 15,2 mld. USD a částku 14,9 mld. USD vyplatila akcionářům skrze dividendy. Zároveň byl také rozšířen program zpětného odkupu akcií na 35 mld. kumulativně v letech 2023 a 2024.

V posledních letech byl vývoj počtu akcií stabilní, v roce 2022 po zpětném odkupu akcií klesl na 4,08 mld. akcií.

Akcionářská struktura

Nejvýznamnější akcionáři dle Bloombergu k 14. 9. 2023 jsou Vanguard Group (9,70 %), BlackRock (6,79 %), State Street Corp (5,09 %), FMR LLC (3,52 %) a Geode Capital Managment (1,85 %).

Institucionální investoři podle Bloombergu drží 62,3 % akcií společnosti. Manažeři drží 0,21 %.

Ocenění společnosti ExxonMobil

Tržní kapitalizace společnosti činí 466,13 mld. USD k 14. 9. 2023. Jedná se o 11. nejhodnotnější americkou firmu dle tržní kapitalizace. Hodnota celého podniku (anglicky enterprise value, EV) činí 486,1 mld. USD, a to včetně čistého dluhu 12 mld. USD a minoritních podílů 7,95 mld. USD.

Z pohledu násobku EV/EBITDA se akcie obchodují při 6,2násobku EBITDA za posledních 12 měsíců, respektive 6,7násobku oproti očekávanému zisku EBITDA za rok 2023 (72,21 mld. USD).

Při poslední ceně 116,4 USD ukazatel P/E dosahuje 9,2násobek vůči zisku na akcii 12,6 USD za posledních 12 měsíců, respektive 12,6násobek vzhledem k očekávaným 9,25 USD za rok 2023.

Analytická doporučení

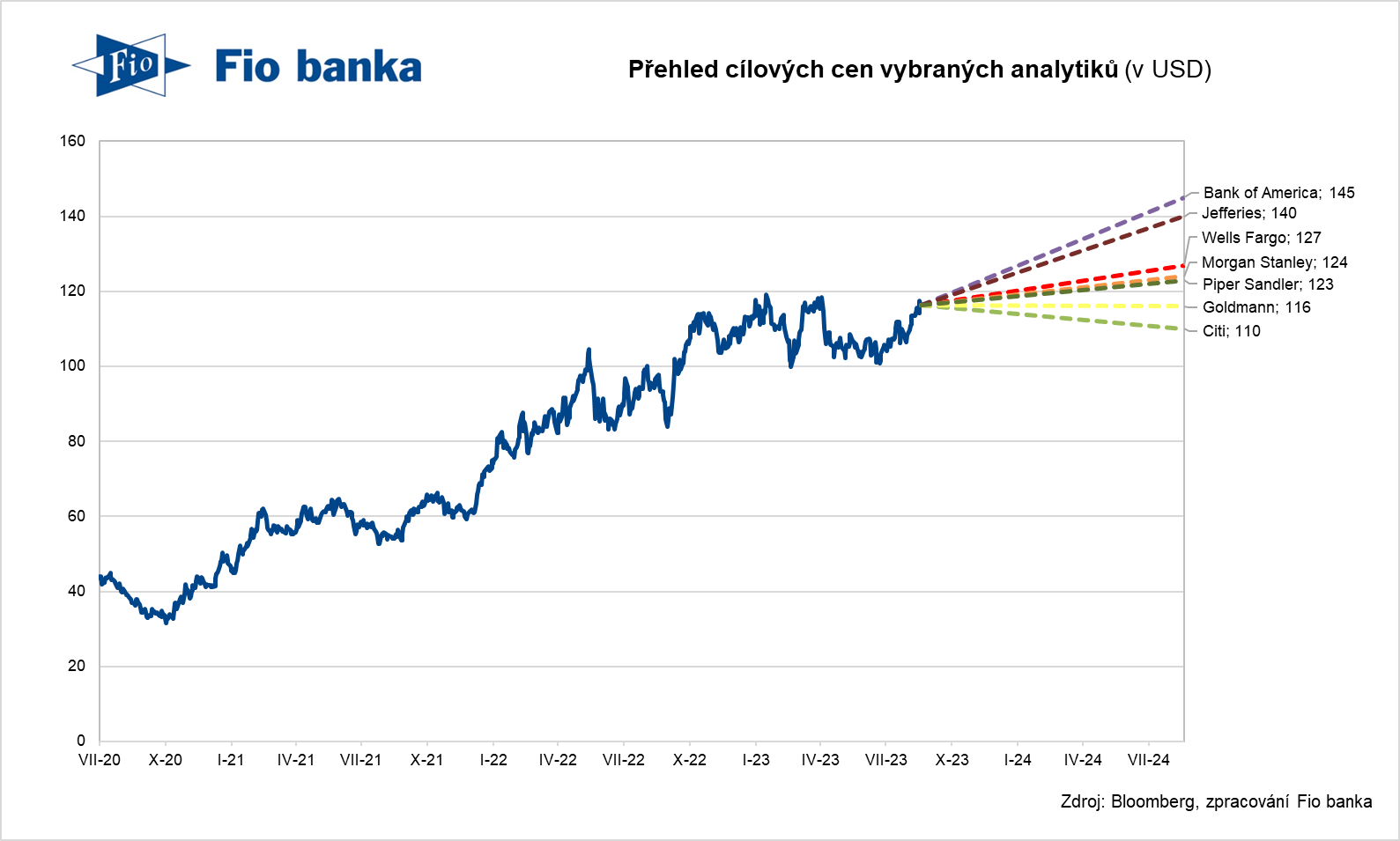

Společnost podle databáze terminálu Bloomberg pokrývá 30 analytiků k 14. 9. 2023, z toho: 12 s doporučením „buy“ a 18 s doporučením „hold“. Žádný analytik nenastavil doporučení „sell“.

Průměrná analytická cena dle Bloombergu činí 122 USD, což by mělo nabízet 4,8% výnos oproti poslední závěrečné ceně 116,4 USD.

Nejvýše nastavenou cílovou cenu má analytik Lloyd Byrne z Jefferies na 140 USD s doporučením „buy“. Naopak nejnižší cílovou cenu 105 USD nastavil Peter Low z Redburn s doporučením „neutral“.

Přehled cílových cen vybraných analytiků na akcie ExxonMobil

Pohled analytiků

Podle J.P.Morgan má ExxonMobil vícenásobný potenciál přecenění díky diverzifikovanému portfoliu, jeho managementu a navracení kapitálu. Společnost má i nadále dobrý mix portfolia napříč upstreamem, downstreamem a chemikáliemi, zároveň potenciál dalšího oživení poptávky. Dále by ExxonMobil měl benefitovat z jejich unikátních vysokomaržových aktiv v Guyaně, které budou generovat udržitelný růst volných hotovostních toků v následujících letech. Mimo jiné také analytický tým hodnotí pozitivně závazek k odkupu akcií v hodnotě 50 mld. USD do roku 2024, zatímco se společnost současně blíží k horní hranici cílového rozpětí 20-30 mld. USD. Cílová cena 119 USD s doporučením „overweight“ v analýze ze srpna 2023 předpokládá cenu 80 USD za barel ropy Brent, což by mělo odpovídat výnosu FCF/EV pro rok 2025 přibližně 7,5 %.

Cílová cena Bank of America 145 USD z března 2023 (dále potvrzena v červenci) s doporučením „buy“ předpokládá cenu ropy Brent 80 USD za barel a 75 USD za barel ropy WTI. Dále Bank of America předpokládá dlouhodobou cenu zemního plynu Henry Hub 4,25 USD. Rizikovým faktorem na nedosažení cílové ceny Bank of America uvádí ceny ropy a plynu, vývoj marží, podstatnější zpoždění nových upstream projektů, které jsou kritické pro růstové cíle a nedostatečná schopnost zachytit cenové prostředí v důsledku nákladových tlaků (provozní výdaje, kapitálové výdaje a zdanění).

Analytici z Wells Fargo nastavili cílovou cenu 130 USD za akcii s doporučením „overweight“ v analýze z července 2023. Snížení provozních nákladů v kombinaci s návratem k průměrným maržím v chemickém segmentu, energetických a specializovaných produktech by mělo umožnit generovat EBITDA ve výši 47 mld. USD v roce 2024 už při ceně 60 USD za barel ropy Brent, 56 USD za barel ropy WTI a 2,75 USD za MMBtu zemního plynu. Tato úroveň zisku EBITDA by byla mezi výsledky z let 2018 a 2019, jenž benefitovaly z mnohem vyšších cen ropy. Dále očekávají, že ExxonMobil bude generovat solidní peněžní hotovostní tok v roce 2023 a 2024, což by mělo podpořit plánované kapitálové výdaje, vracení kapitálu akcionářům a další redukci dluhu. Dle Wells Fargo se bude dále mírně navyšovat dividenda a očekává vyplácení přibližně 50-55 % provozního peněžního toku v letech 2023, respektive 2024. Cílová cena je založena na sedminásobku odhadovaného EV/EBITDA pro rok 2025. Mezi rizika analytici označují fluktuaci cen komodit, politická rizika, enviromentální rizika a potenciální provozní problémy související s regulatorním prostředím. Specifická rizika pro společnost pak mohou být provozní nedostatek produkce, regulatorní nebo daňové vlivy ve státě Kalifornie a občanské konflikty v mezinárodních lokacích.

Akcie ExxonMobil na trzích

ExxonMobil má jednu třídu akcií s kódem ISIN US30231G1022. Pod tickerem XOM se obchodují primárně na americké burze New York Stock Exchange (NYSE). Pod tickerem BAAEXMOC jsou obchodované také v českých korunách na RM-SYSTÉMu. Prostřednictvím Fio banky je lze obchodovat ještě na německém trhu Xetra, kde mají ticker XONA.

Nákup úvěrovatelných akcií v USA lze až z 50 % financovat úvěrem na cenné papíry od Fio banky, případně u nich spekulovat na pokles.

Akcie ExxonMobil jsou mimo jiné obsaženy v indexu S&P 500, S&P 100, Russell 1000.

Sledujte nás na Twitteru

V nejbližší době se můžete těšit na další články o významných amerických společnostech, sledujte proto náš twitterový účet @Fio_investice.

Zdroje: ExxonMobil, Bloomberg, Mizuho Securities, Zacks, Wells Fargo, SEC, Investopedia, Library of Congress

Marek ChudobaFio banka, a.s.

Prohlášení

Nejnovější:

- Evropa: Kalendář výsledkové sezóny za 1Q 2025

- Vydáváme novou analýzu na akcie Komerční banky s cílovou cenou 1 056 Kč a doporučením „Držet“

- USA: Kalendář výsledkové sezóny za 1Q 2025

- Dividendy německých akcií z indexu DAX 40 v roce 2025

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (2. část)

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (1. část)

- Zvyšujeme cílovou cenu na akcie Colt CZ z 698 Kč na 791 Kč, potvrzujeme doporučení „Akumulovat"

- ČR: Kalendář výsledkové sezóny za 4Q 2024

- KARO Leather: Vydáváme novou analýzu na akcie s doporučením „Akumulovat“ a cílovou cenou 184 Kč

- Vydáváme novou analýzu na akcie Moneta Money Bank s cílovou cenou 129 Kč a doporučením „Redukovat“