Představení českého bankovního sektoru - jak se banky v ČR financují a jak hospodaří?

Jak vypadají pasiva bank a jak banky na českém trhu hospodaří?

Banky transformují krátkodobé vklady na dlouhodobé úvěry. V prvním článku jsme se podívali na to, jaká je struktura úvěrů a ostatních aktiv. V tomto článku se naopak podíváme odkud banky nejprve získávají prostředky, tedy na jejich pasiva.

Pasiva bank

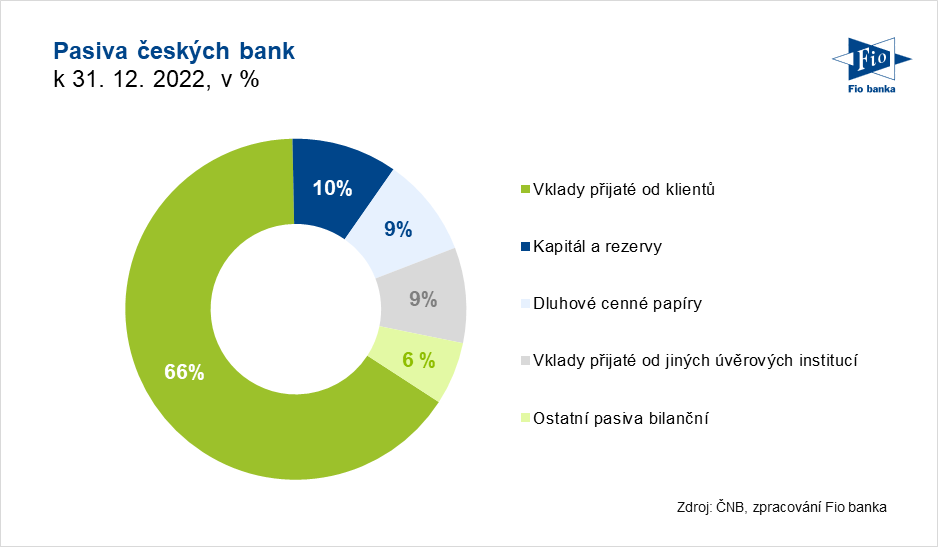

Pasivní stranu bilance tvoří několik položek, z nichž největší jsou přijaté vklady (depozita) od klientů, které dlouhodobě tvoří zhruba dvě třetiny bilanční sumy bank.

Ostatními velkými položkami jsou dluhové cenné papíry a vklady od jiných úvěrových institucí (9 % z celkové bilance) a kapitál a rezervy, které tvoří zhruba desetinu bilance bank.

Struktura přijatých vkladů

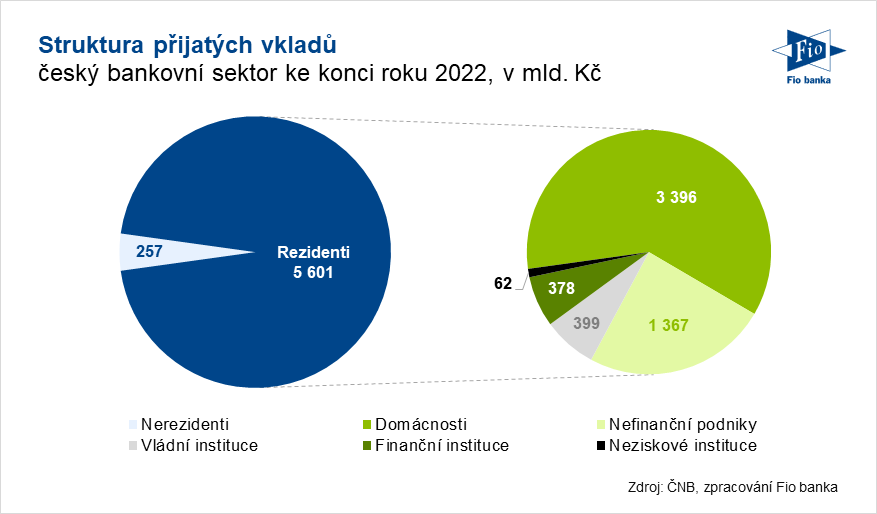

Ke konci roku 2022 držely tuzemské banky více než 5,8 bilionu Kč klientských vkladů. Z toho většina (96 %) byly vklady rezidentů v ČR. Z pohledu rezidentů jsou pak největší skupinou vkladatelů české domácnosti, které měly v tuzemských bankách uloženo téměř 3,4 bilionu Kč. Druhou největší skupinou jsou pak nefinanční podniky, jejichž vklady se blížily hodnotě 1,4 bilionu Kč. Vládní instituce a finanční instituce držely vklady v hodnotě téměř 400 mld. Kč.

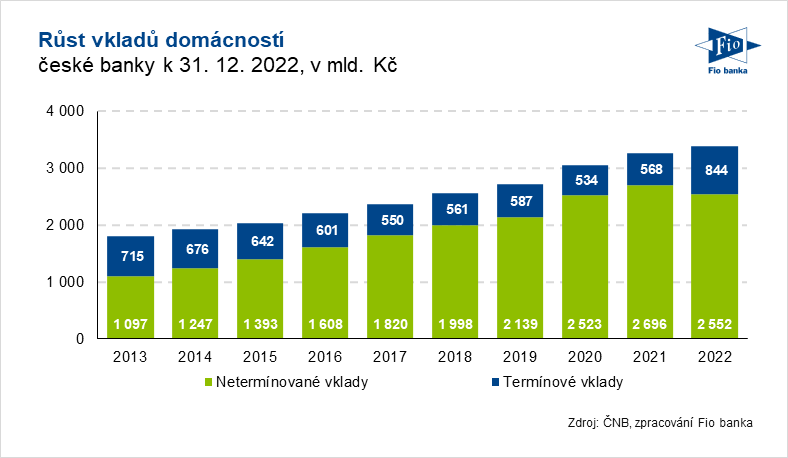

Růst termínových vkladů

Od druhé poloviny roku 2021 se díky rostoucím úrokovým sazbám začaly výrazně zvyšovat termínové vklady, kdy domácnosti začaly více ukládat své volné prostředky na atraktivnější termínované účty. Na konci roku 2022 tak termínované vklady dosáhly výše 844 mld. Kč. Oproti konci roku 2020 narostly o zhruba 300 mld. Kč (+ 58 %) a představovaly zhruba jednu čtvrtinu všech vkladů domácností na konci roku 2022.

Z celkové výše 844 mld. Kč všech termínovaných vkladů bylo 58 % na klasických termínovaných účtech, zbytek pak tvořily především vklady na stavebním spoření.

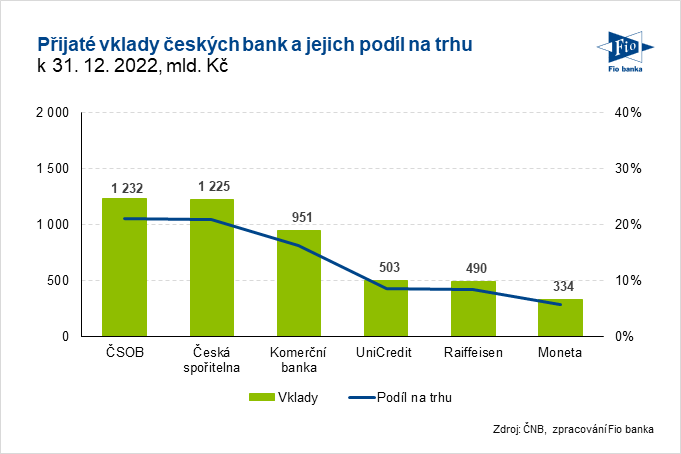

Nejvíce vkladů od svých klientů vybrala ke konci roku 2022 ČSOB, která tak držela 21 % trhu. Do České spořitelny vložili klienti jen o 6 mld. Kč méně. Třetí v pořadí pak byla Komerční banka, která držela 16% podíl na celkových vkladech. Celkově tak šest největších bank drželo 81% podíl na celkových vkladech.

Poměr celkových úvěrů k celkovým vkladům

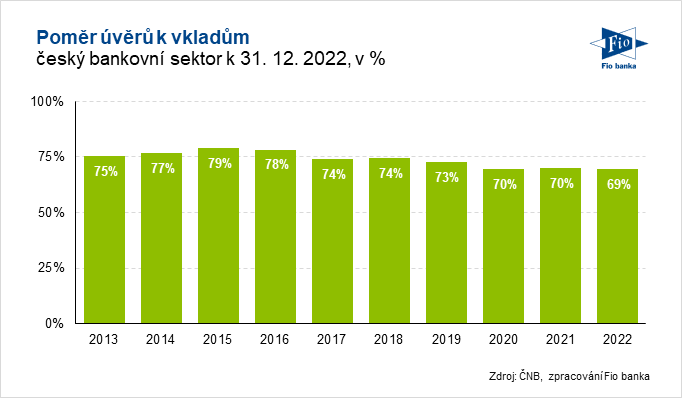

Objem poskytnutých úvěrů klientům se dlouhodobě pohybuje mezi 40-50 % rozvahy, zatímco klientské vklady se pohybují kolem 60-70 %. Vklady klientů tak v bilanci bank (na pasivní straně) výrazně převyšují úvěry poskytnuté klientům (na aktivní straně). Dlouhodobě se tak poměr úvěrů k vkladům pohybuje na úrovni mezi 60-80 %. V porovnání se západoevropskými zeměmi je tak nižší, více ve 3. článku.

Finanční hospodaření

Struktura výsledovky bank

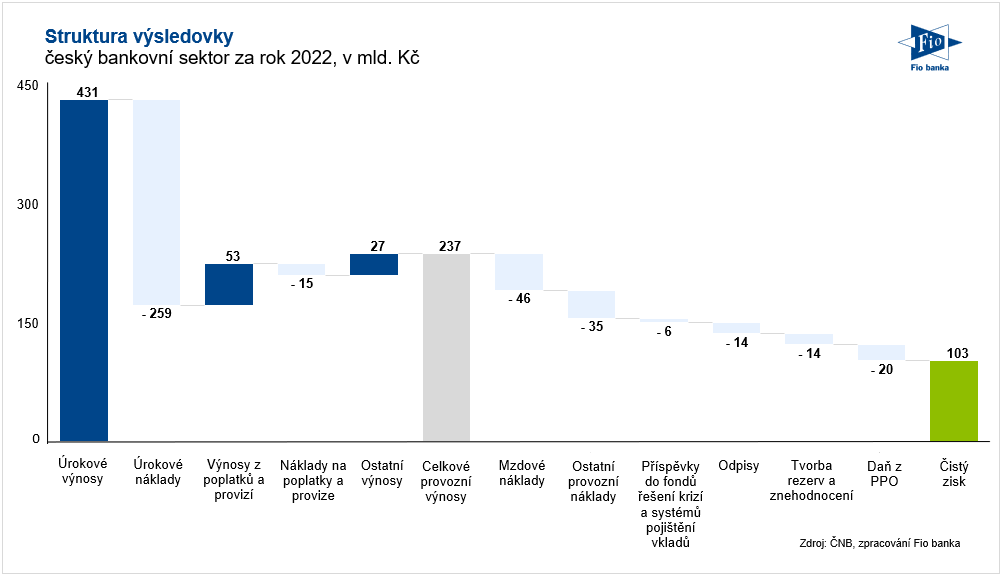

Výkaz zisku a ztráty, respektive výsledovka, odhaluje hlavní položky, které ovlivňují hospodaření bank. Na straně výnosů jsou to především čisté úrokové výnosy, výnosy z poplatků a provizí a ostatní výnosy, které zahrnují výnosy z obchodování a dividendy z dceřiných společností. Z pohledu nákladů to jsou především mzdové náklady, ostatní provozní náklady (např. marketing, IT, poradenství a ostatní služby), odpisy, tvorba rezerv a znehodnocení (opravné položky k úvěrovému portfoliu neboli tzv. náklady na riziko) a daň z příjmů.

Nejvýznamnější z nákladových položek jsou mzdové náklady, a tak se banky snaží tyto náklady optimalizovat. V posledních letech tak dochází ke snižování počtu zaměstnanců v bankovním sektoru a s tím související zavírání poboček a snižování jejich počtu.

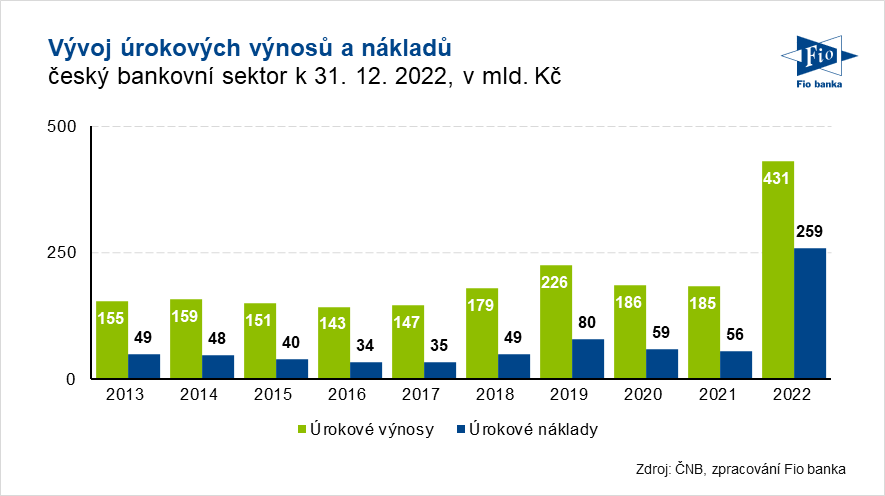

Čisté úrokové výnosy

Čisté úrokové výnosy představují rozdíl mezi přijatými a vyplacenými úroky. Jejich podíl na celkových úročených aktivech pak představuje čistou úrokovou marži.

V úvodní fázi cyklu zvedání sazeb banky nejprve zvyšují sazby na svých úvěrech, úrokové výnosy tak začínají výrazně růst. S odstupem času však banky musejí začít zvyšovat i sazby na vkladech, a to snižuje jejich čistý úrokový výnos (a čistou úrokovou marži).

Po růstu sazeb ČNB na 7 % banky v roce 2022 generovaly rekordní úrokové výnosy, ale měly i rekordní úrokové náklady, když promítly vysoké úrokové sazby i do úročení svých depozit.

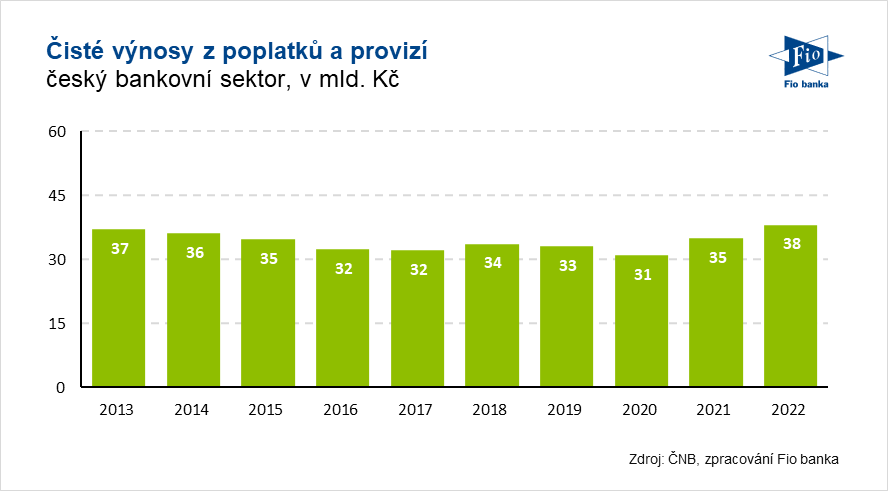

Výnosy z poplatků a provizí

Banky dlouhodobě generují čisté výnosy z poplatků a provizí ve výši 30-40 mld. Kč, nejnižších výnosů za posledních 10 let dosáhly v roce 2020 ve výši 31 mld. Kč, nejvyšších naopak v roce 2022 ve výši 38 mld. Kč. Mezi poplatky bank patří např. poplatky z depozitních produktů, úvěrů, transakcí, investičních produktů či zprostředkování produktů třetích stran (např. fondy nebo pojištění).

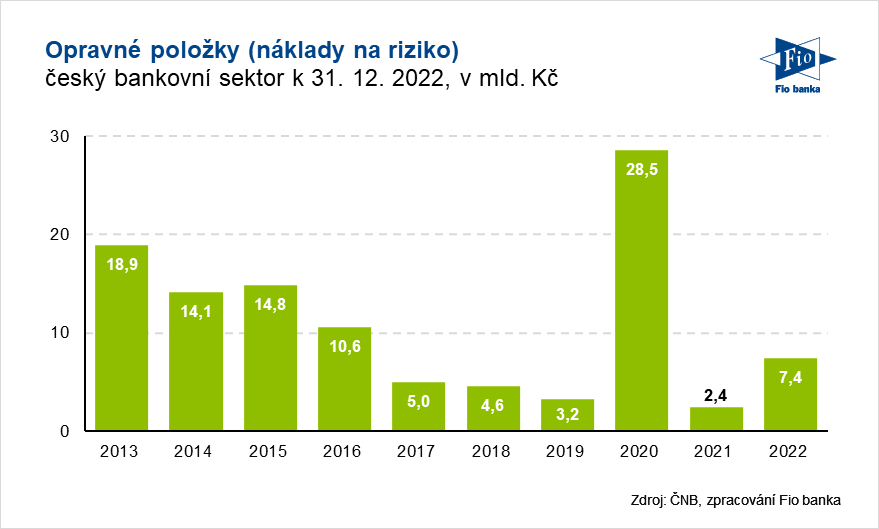

Náklady na riziko

Náklady na riziko od roku 2013 do 2019 klesaly, a to díky pozitivnímu vývoji nevýkonných úvěrů na celkových úvěrech. V roce 2020 však meziročně kvůli COVID-19 vzrostly o téměř 800 %. Nejčernější scénáře se však nenaplnily a již v roce 2021 byly opravné položky a poměr nevýkonných úvěrů na úrovni roku 2019. V roce 2022 banky z důvodu zhoršujícího se ekonomického výhledu, vysoké inflaci a vysokým úrokovým sazbám navyšovaly opravné položky. Nicméně nejednalo se o výrazný nárůst, a i proto banky generovaly rekordní čistý zisk. O výsledcích bank obchodovaných na pražské burze jsme informovali zde – Moneta, Komerční banka a Erste.

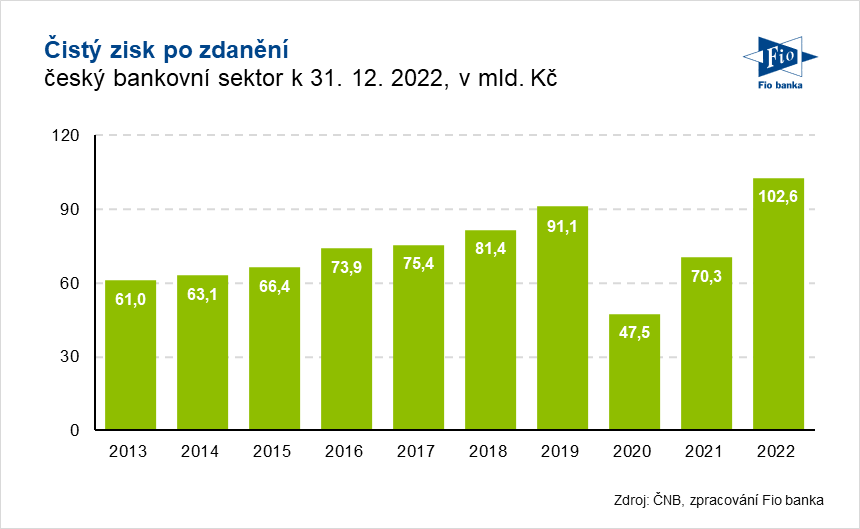

Rekordní zisk za rok 2022

Banky a spořitelny dosáhly za rok 2022 rekordního čistého zisku více než 102,6 mld. Kč, meziročně čistý zisk stoupl o 32,3 mld. Kč (+ 46 %). Čisté úrokové výnosy vzrostly v roce 2022 meziročně o třetinu, čisté výnosy z poplatků vzrostly meziročně o 9 %.

Z pohledu nákladů byly nejvýznamnější položkou mzdové náklady, na kterých banky vyplatily v roce 2022 téměř 46 mld. Kč. Dalšími velkými položkami byly ostatní provozní náklady (35 mld. Kč) a daň z příjmů právnických osobám ve výši téměř 20 mld. Kč.

Čistý zisk bank dlouhodobě roste. Od roku 2013 vyrostl meziročně do roku 2022 v průměru o 5,9 %. Rok 2020 byl negativně ovlivněn pandemii COVID-19, kdy banky vytvářely velké opravné položky. Banky se však z tohoto propadu rychle oklepaly a hned v následujícím roce vykázaly čistý zisk o téměř polovinu vyšší.

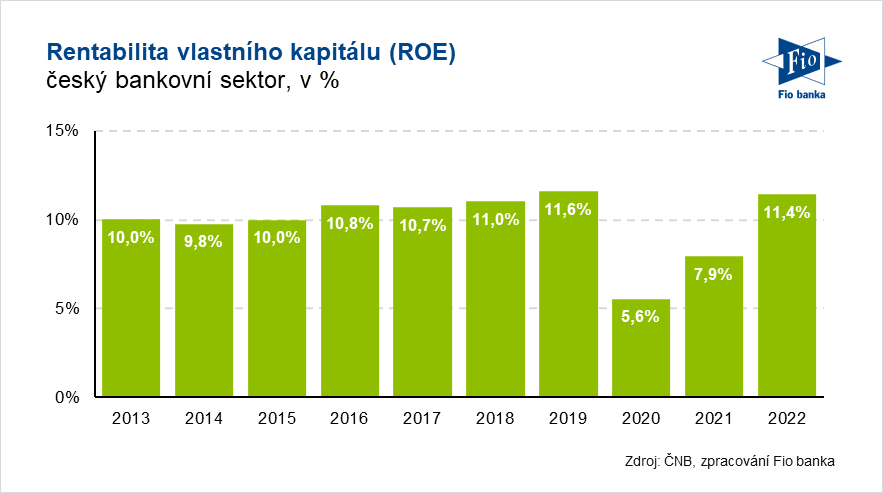

Ukazatel rentability vlastního kapitálu, který porovnává zisk vůči vlastnímu kapitálu dosáhl v roce 2022 téměř 12 % a dostal se tak na úroveň před covidových let. Ve 3. článku se mimo jiné podíváme na to, jak si banky na českém trhu vedou z pohledu ROE v porovnání s ostatními v rámci EU.

Ziskovost největších bank

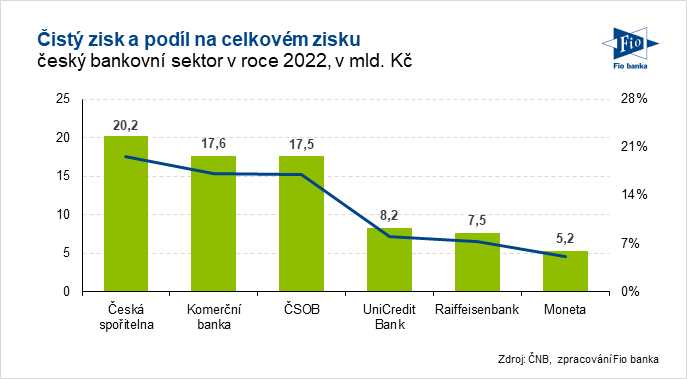

Největší banky v ČR jsou dlouhodobě velice ziskové, řada z nich v roce 2022 dosáhla stejně jako celý sektor rekordního zisku. Česká spořitelna reportovala za rok 2022 čistý zisk přes 20 mld. Kč, následovaná Komerční bankou (17,6 mld. Kč) a ČSOB (17,5 mld. Kč). Čistý zisk šesti největších bank představoval 74% podíl na celkovém zisku bankovního sektoru v roce 2022.

V prvním díle naší třídílné série jsme se zaměřili na vývoj bilance bank a strukturu jejich aktiv, v tomto díle pak na strukturu pasiv a hospodaření. V posledním díle se podíváme na to, jaké jsou klíčové finanční ukazatele u bank a jak si ty na českém trhu stojí oproti bankám v Evropské unii.

Zdroj: ČNB, výroční zprávy jednotlivých bank

Karel Nedvěd

Fio banka, a.s.

Prohlášení

Nejnovější:

- Evropa: Kalendář výsledkové sezóny za 1Q 2025

- Vydáváme novou analýzu na akcie Komerční banky s cílovou cenou 1 056 Kč a doporučením „Držet“

- USA: Kalendář výsledkové sezóny za 1Q 2025

- Dividendy německých akcií z indexu DAX 40 v roce 2025

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (2. část)

- Představení Alphabet: Technologický konglomerát, který už není jenom o vyhledávači Google (1. část)

- Zvyšujeme cílovou cenu na akcie Colt CZ z 698 Kč na 791 Kč, potvrzujeme doporučení „Akumulovat"

- ČR: Kalendář výsledkové sezóny za 4Q 2024

- KARO Leather: Vydáváme novou analýzu na akcie s doporučením „Akumulovat“ a cílovou cenou 184 Kč

- Vydáváme novou analýzu na akcie Moneta Money Bank s cílovou cenou 129 Kč a doporučením „Redukovat“